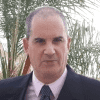

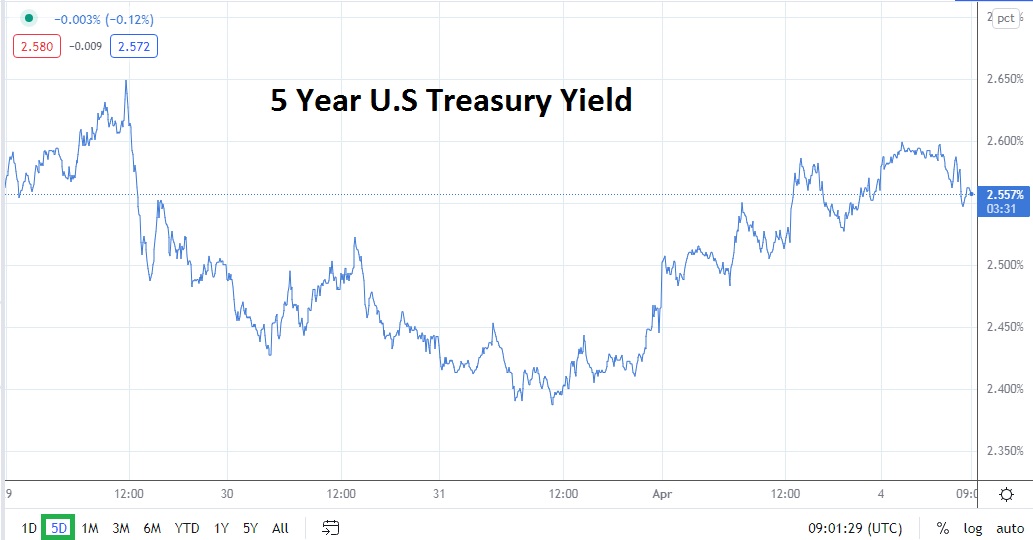

El Rendimiento de los Bonos Estadounidenses a 5 Años Supera el Rendimiento a 10 Años

El mercado de bonos de EE.UU ha visto una inversión en los rendimientos de los bonos a 5 y 10 años, este resultado no es normal y posiblemente tendrá un efecto en los activos financieros que los especuladores negocian. Normalmente, el rendimiento de un bono del Tesoro estadounidense a 10 años es mayor que el de un bono del Tesoro a 5 años. Esto se debe a que, en circunstancias económicas normales, cuanto más tiempo se mantenga un bono se espera que tenga una mayor "recompensa" por sus ingredientes.

Una tasa de bonos más alta - intereses pagados, perspectivas de inflación, combinada con la noción de acordar mantener un bono por una cantidad de tiempo más larga - duración típicamente resulta en un rendimiento más alto para un Tesoro a 10 años comparado con un bono del Tesoro a 5 años. Hay muchas partes complejas involucradas en el trading de bonos, pero la noción de que se puede comprar un bono con un mayor rendimiento a corto plazo en comparación con el largo plazo no es una norma estándar históricamente en el mercado de bonos de Estados Unidos.

Evolución Intrigante Debido a los Riesgos de Inflación

Sin embargo, debido a la gran cantidad de inflación que afecta a los Estados Unidos, los inversores se han puesto nerviosos y también han reaccionado a la retórica de la Reserva Federal de los Estados Unidos sobre el aumento de las tasas de interés. El resultado de la inflación en un alto porcentaje está teniendo un impacto. Los inversores están nerviosos por el crecimiento a corto y mediano plazo debido al aumento de los precios, y esto está provocando una reacción en los mercados de bonos y se está demostrando la volatilidad del mercado en los índices de renta variable.

Cuando las curvas de rendimiento invertidas han ocurrido en el pasado, hay un historial bastante bueno que muestra que esto es un indicador de trading sólido de que una recesión está a punto de ocurrir en los EE.UU. Los inversores con un horizonte de trading a largo plazo, no obstante, pueden encontrar que las curvas de rendimiento invertidas en los bonos a 5 y 10 años es una oportunidad. Esto se debe a que algunos inversores financieros pueden pensar que la inflación actual se está acercando a un posible vértice y que pronto comenzará a erosionarse. La economía estadounidense y mundial se ha visto afectada por el Coronavirus en los últimos dos años, los problemas de la cadena de suministro que provocaron escasez y ahora la guerra en Ucrania. La gran cantidad de malas "noticias" y sin duda ha generado resultados y perspectivas económicas frágiles.

Posibilidad de Expectativas Optimistas

De todos modos, los especuladores que tienen perspectivas positivas y que no creen que el mundo se acabe mañana, y que de hecho creen que los precios empezarán a caer, pueden creer que pronto veremos que las cifras de inflación empiezan a bajar. Si los precios de los cereales, los metales industriales y la energía se estabilizan y empiezan a bajar a medio plazo, esto tendrá un efecto sobre la oferta y la demanda. Los traders de Forex deberían vigilar las reservas de recursos. Los precios podrían empezar a bajar y la inflación disminuiría entonces. Si esto ocurre, es probable que las perspectivas de los bonos a 5 y 10 años a mediano plazo vuelvan a una curva de rendimiento normal porque la inflación acabará bajando.

A Corto Plazo Persiste el Desafío para los Índices Estadounidenses

Es difícil determinar el momento exacto en que se producirá un cambio de tendencia económica, al igual que es difícil determinar el momento exacto en que se producirá el máximo y el mínimo de un activo financiero. Ahora bien, si el mundo puede superar esta fase difícil y el Coronavirus acaba por remitir y hacerse más manejable, si los problemas logísticos se alivian y las materias primas, incluidos los recursos alimentarios, los metales y el suministro de energía, mejoran, esto podría conducir a una mejor perspectiva económica. Si las instituciones financieras comienzan a sentir que se avecinan días más optimistas, entonces los rendimientos de los bonos del Tesoro en EE.UU a 5 años disminuirán, y los bonos a 10 años volverán a tener sus rendimientos más altos. Sin embargo, a corto plazo sigue siendo difícil determinar el momento exacto en que esto sucederá y, por ello, es factible que los índices de valores estadounidenses sigan siendo difíciles de negociar a corto plazo.