- En el desafiante mundo del trading, donde el aparente carácter aleatorio del precio puede desorientar incluso al operador más experimentado, los niveles de Fibonacci emergen como una herramienta invaluable, una especie de brújula que nos orienta en la búsqueda de oportunidades rentables.

- En el Forex trading, por ejemplo, poder proyectar la magnitud de los desplazamientos del mercado puede marcar una diferencia para definir zonas de entrada y salida, aumentando de manera notable nuestras probabilidades de ganar dinero.

Es por esto que hoy te enseñaremos a utilizar los niveles de Fibonacci en el trading de divisas paso a paso. ¡No te lo pierdas!

Top Brokers de Forex en línea

¿Qué son los niveles de Fibonacci?

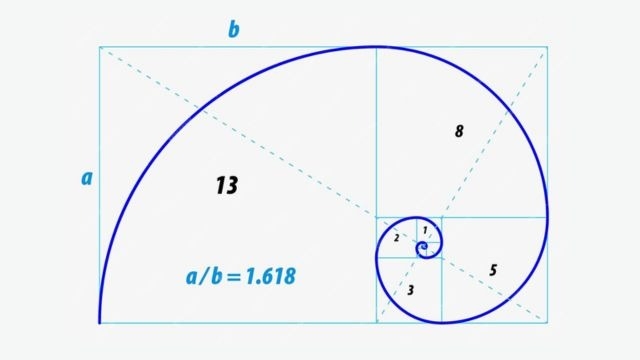

Imagina una secuencia numérica donde cada número es la suma de los dos anteriores… Esta es la secuencia de Fibonacci, una maravilla matemática que se encuentra en la naturaleza y, sorprendentemente, también se observa en los mercados financieros.

Los niveles de Fibonacci son ratios que se derivan de la secuencia mencionada y se utilizan por los traders para identificar el alcance de los retrocesos y las extensiones del precio a partir de un movimiento tendencial significativo.

En virtud de la psicología humana, estos niveles actúan como imanes, atrayendo o repeliendo el precio y, por tanto, nos ayudan a anticipar posibles puntos de inflexión.

Fibonacci: ¿Quién era y qué nos legó?

Leonardo de Pisa, inmortalizado como Fibonacci, fue un matemático italiano del siglo XIII, un verdadero explorador del conocimiento. Su mente inquisitiva lo llevó desde las calles de la República de Pisa hasta los vibrantes mercados del norte de África, donde descubrió el sistema de numeración arábigo.

Fibonacci reconoció la superioridad del sistema arábigo y se dedicó a difundirlo, sentando las bases de la matemática moderna.

Pero su genio no se limitó a la aritmética. Fibonacci era un observador incansable, un cazador de patrones, ¡como somos todos los traders de hoy en día!

¿Cómo se construye la secuencia de Fibonacci?

Fibonacci notó que ciertos fenómenos se regían por una secuencia numérica precisa, un patrón de crecimiento que se repetía en las espirales de los caracoles y en las ramas de los árboles, entre otros objetos de la naturaleza.

De este modo, pudo encontrar una secuencia que se genera sumando dos números consecutivos para obtener el que le sigue, comenzando con cero y uno como primeros elementos y llegando hasta el mismísimo infinito:

- 0

- 0 + 1 = 1

- 1 + 1 = 2

- 2 + 1 = 3

- 3 + 2 = 5

Así se van obteniendo los números de la secuencia de Fibonacci: 0, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, …, ∞.

Propiedades de la secuencia de Fibonacci

Lo más asombroso de esta ley matemática universal que Fibonacci descubrió son las propiedades que mantienen los números de la secuencia entre sí. Luego de los primeros elementos de la serie podrás comprobar que:

- El ratio de un número cualquiera con respecto al que le sigue siempre tenderá a 61.8%. Del mismo modo, el ratio de un número cualquiera con respecto al número que le antecede siempre tenderá a 161.8%.

Por ejemplo:

89/144=0.61.8 y 144/89=1,618

- El ratio de dos números alternos siempre tenderá a 38.2%, mientras que su inverso tenderá a 261.8%. De hecho, el valor de 61.8% corresponde a la raíz cuadrada de 38.2%.

Por ejemplo:

89/233=0.382 ; 233/89=2.618 y √0.382=0.618

- El ratio de un número con respecto al que le sigue tres posiciones más adelante siempre tenderá a 23.6%, mientras que su inverso tenderá a 423.6%.

Por ejemplo:

89/377=0.236 y 377/89=4.236

Existen otros valores interesantes, como por ejemplo, la raíz cuadrada del nivel de 61.8%, a saber, el 78.6%.

En definitiva, al calcular los coeficientes entre los números de la serie siempre obtendremos los mismos valores. ¿Son demasiadas coincidencias, no crees?

Ya que este patrón armónico de crecimiento tiende a encontrarse en la naturaleza, a los niveles críticos de 61.8% y su inverso, 161.8%, se les llama “proporción áurea” o “proporción divina”.

¿Cómo se utilizan los niveles de Fibonacci?

La aplicación práctica de los niveles de Fibonacci en el trading se centra en identificar el alcance probable de los retrocesos y las extensiones del precio de un activo bursátil.

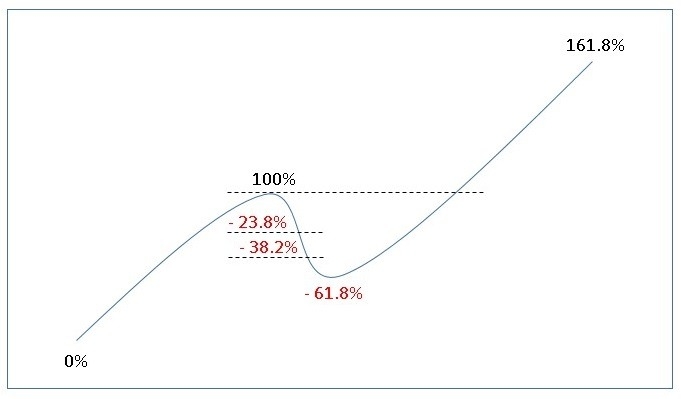

Los retrocesos nos indican posibles niveles donde el precio podría detenerse y revertir su dirección durante una corrección, mientras que las extensiones nos ayudan a proyectar posibles objetivos de precio en una tendencia.

Los niveles de retroceso fundamentales son el 38.2% y el 61.8%, mientras que las extensiones más utilizadas son el 161.8% y 261.8%. Estos porcentajes actúan como líneas de defensa, donde la oferta y la demanda se equilibran, creando oportunidades para entrar o salir del mercado.

Veamos algunas aplicaciones clave:

Identificación de retrocesos

Cuando el precio retrocede después de un movimiento tendencial alcista o bajista, los niveles de Fibonacci nos ayudan a identificar posibles áreas donde el precio podría detenerse y la tendencia principal podría reanudarse.

Esto resulta muy útil para proyectar puntos de entrada con buena probabilidad de acierto.

Confirmación de tendencias

Los puntos de Fibonacci pueden confirmar la fuerza de una tendencia. Si el precio respeta los niveles de Fibonacci durante los retrocesos, es una señal de que la tendencia es sólida y podría continuar.

Establecimiento de objetivos de precio

Las extensiones de Fibonacci nos permiten proyectar posibles objetivos de precio en una tendencia, lo que nos ayuda a determinar cuándo tomar ganancias y cuándo cerrar una operación.

Combinación con otras herramientas

Los niveles de Fibonacci son aún más poderosos cuando se combinan con otras herramientas de análisis técnico, como líneas de tendencia, patrones gráficos y osciladores.

Fibonacci Forex en la práctica

Cuando utilizamos los niveles de Fibonacci para el trading en Forex podemos encontrar al menos 3 aplicaciones: los retrocesos, las proyecciones y las extensiones. Veamos cada una de ellas a partir de la herramienta TradingView:

Retrocesos de Fibonacci Forex

A continuación, el gráfico diario del par USD/COP:

Entre diciembre de 2023 y mayo de 2024, el tipo de cambio entró en una zona de soporte. Sin embargo, a continuación, desarrolló un movimiento ascendente significativo entre los puntos “A” y “B”.

¿Es el inicio de una nueva tendencia? ¿Qué puede esperarse tras tal desplazamiento?

Pues, como mínimo, considerando que el mercado siempre se mueve en zig-zag, deberíamos esperar algún nivel correctivo en virtud de la toma de ganancias y la apertura de nuevas posiciones cortas. De hecho, se puede ver como el precio enfrenta resistencia en el punto B.

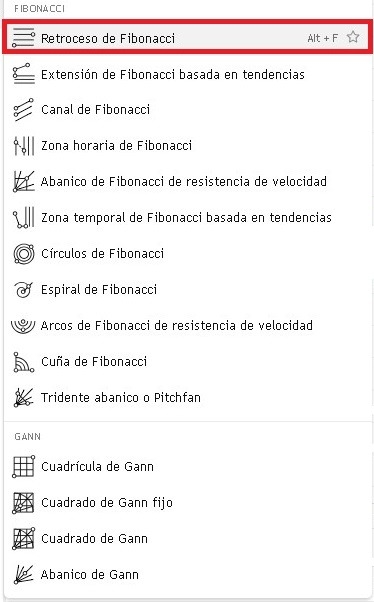

En este caso, vamos a utilizar las herramientas que proporciona TradingView en el menú ubicado al lado izquierdo de los gráficos. En particular, hacemos clic en “Herramientas de Gann y Fibonacci”:

Luego, seleccionamos la opción “Retroceso de Fibonacci”:

Para que la herramienta dibuje los posibles niveles correctivos de Fibonacci debemos realizar un trazo que una los dos puntos que reflejan el movimiento significativo que vamos a estudiar.

Ciertamente, hablamos de puntos de inflexión. Por tanto, unimos el mínimo relativo ubicado en el punto A (3,809.00 pesos) con el máximo relativo ubicado en el punto B (4,186.70 pesos):

En el gráfico puedes observar cuatro niveles de retroceso basados en los ratios de Fibonacci. Una característica muy útil es que se reflejan los niveles de precio correspondientes a cada ratio:

- 23.6%: 4,097.50 pesos.

- 38,2%: 4,042.40 pesos.

- 61,8%: 3,953.30 pesos.

- 78.6%: 3,889.80 pesos.

Al ver el gráfico te preguntarás por qué el punto B tiene un valor de 0.0% y el punto A uno de 100.0%. ¿No debería ser al revés?

No, porque estamos visualizando los retrocesos y por ello la herramienta va sustrayendo de arriba hacia abajo. Si el retroceso llegara a alcanzar un 100% del movimiento entre A y B, el final del retroceso estaría abajo en el punto A.

Por otro lado, ya que la naturaleza del mercado está basada en la psicología humana, podemos esperar con cierta probabilidad que el par USD/COP se retraiga hasta alguno de estos niveles.

No obstante, al igual que ocurre con el uso de soportes y resistencias, debes considerar los niveles de Fibonacci como zonas y no como puntos exactos.

Asimismo, ten en cuenta que los niveles principales corresponden al 38.2% y, en especial, al 61.8%. De hecho, podríamos pensar en una franja probable o zona crítica que se ubica entre estos valores.

En cuanto al uso de la herramienta, puedes configurar sus parámetros al hacer clic sobre la línea punteada entre A y B, acción que despliega la siguiente barra de opciones sobre el gráfico:

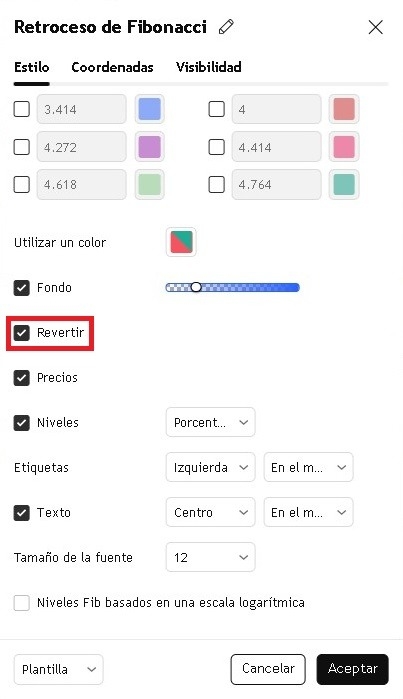

Con este menú podrás guardar y aplicar tus propias plantillas, modificar los colores y el trazo de las líneas de retroceso, y lo más importante, cambiar las “Opciones de Configuración”. Veamos:

Existen gran cantidad de opciones que podrás ir explorando a medida que utilices la herramienta. Por ahora, haremos énfasis en las principales a efectos de poner en práctica el método Fibonacci Forex.

Puedes seleccionar los niveles de retroceso que deseas visualizar sobre el gráfico. Esto incluye tanto niveles Fibonacci como otros ratios representativos (50.0%) y otros niveles significativos (200%, 300%, etc.).

¿Se ajustan razonablemente bien los niveles de Fibonacci a la realidad del mercado?

Veamos qué ocurre a medida que nuestro gráfico avanza en el tiempo:

Al no poder sobrepasar la resistencia en el punto B, el par USD/COP retrocede entre los niveles de 23.6% y 38.2%. Luego, realiza una corrección profunda y una ruptura del soporte sobre el 61.8%.

Es muy fácil analizar el pasado, pero en la realidad, tendrás que tomar decisiones sin saber lo que va a ocurrir a continuación. Solo puedes pensar en escenarios probables.

En este caso, podía pensarse que la tendencia alcista entre A y B se estaba extinguiendo… Algo así podía resultar probable si la cotización perforaba el soporte sobre el 78.6%, pero no ocurrió.

Seguidamente, el tipo de cambio comenzó a aumentar hasta sobrepasar el punto B, para luego caer de nuevo, aunque en un mínimo más alto que el anterior. Finalmente, subió de nuevo y volvió a sobrepasar el punto B.

5 Pasos para operar los retrocesos de Fibonacci

Si deseas aplicar esta herramienta en la práctica, sigue estos 5 pasos:

- Opera en la dirección de la tendencia. Ya que presumimos la existencia de una tendencia alcista que acaba de desplegar su primera onda entra A y B, debemos operar en la misma dirección para aumentar nuestras probabilidades. En este caso, solo entraremos en largo.

- Espera un retroceso significativo. Esto implica aguardar hasta que la cotización retroceda hasta la franja crítica entre 38.2% y 61.8%. En esta zona tendremos mejores probabilidades. Un retroceso más allá del 78.6% podría suponer el fin de la tendencia, mientras que uno sobre el 23.6% podría requerir una confirmación adicional para entrar en largo.

- Espera un cierre con fuerza sobre (por debajo de) un nivel de soporte (resistencia) relevante. Para considerar la apertura de una posición larga, debemos esperar que la cotización cierre por encima del nivel crítico que estamos observando (61.8% en nuestro ejemplo). Contar con al menos una vela alcista significativa podría ser una señal de que el retroceso ha culminado.

- Coloca tu stop loss por debajo (encima) de un nivel de soporte (resistencia) relevante. Bajo el escenario planteado, deberíamos colocar nuestro stop loss por debajo del nivel de 61.8%. Recuerda que, para controlar el riesgo, no deberías arriesgar más del 1%-3% de tu capital por operación. Por tanto, te invitamos a utilizar una Calculadora de Forex para definir cuál debería ser el tamaño de lote exacto a partir del tamaño de tu cuenta y el nivel de riesgo que puedes asumir.

- Proyecta objetivos de precio acordes a tu estilo de trading. Si operas a corto plazo, debes fijar objetivos de precio cercanos en el tiempo, como podrían ser los niveles de 38.2%, 23.6% o el propio punto B. Si tu estilo es de swing trading requerirás apelar a las proyecciones o extensiones de Fibonacci, combinadas con un stop loss dinámico.

Proyecciones de Fibonacci Forex

Las proyecciones de Fibonacci simplemente delimitan el alcance probable de la siguiente onda alcista del movimiento a partir de la onda inicial A-B.

Lo interesante y poco conocido es que puedes realizar la proyección desde la propia herramienta de retroceso.

Continuamos con nuestro ejemplo sobre el gráfico diario del par USD/COP. Activa las “Opciones de Configuración” y selecciona el nivel de 161.8%:

Desciende en esta ventana de diálogo y haz clic en la opción “Revertir”, luego en “Aceptar”:

La opción “Revertir” simplemente ajusta el modo de retroceso y permite desplegar la proyección en el sentido de la tendencia, en este ejemplo, en dirección alcista. Si no activas esta opción, debes realizar nuevamente el trazado entre los puntos B y A (en ese orden) o la herramienta realizará la proyección en dirección bajista, lo cual, carece de sentido.

Ahora bien, si realmente estamos ante una tendencia alcista, esperaríamos que el movimiento se extienda más allá del punto B:

La herramienta ha calculado automáticamente el nivel de 161.8%, el cual corresponde a una cotización de 4,420.1 pesos. ¿Cómo se llega a este nivel?

Este nivel es igual al 61.8% de la longitud del movimiento A-B más el nivel correspondiente al 100% (4,186.70), donde termina la onda A-B:

- Longitud A-B=4,186.70 - 3,809.00=377.70

- 61.8% (A-B)=0.618 * 377.70=233.4186

- Nivel 161.8%=61.8% (A-B) + Nivel 100% (A-B)=233.4186 + 4,186.70=4,420.11

- Con la opción “Revertir” activada, ya no vamos a visualizar directamente los retrocesos sino los percentiles entre los puntos B y A.

- Al ver lo que ocurre en el gráfico a medida que el tiempo transcurre, validamos que la cotización continúa subiendo hasta alcanzar y sobrepasar el nivel de 161.8% en múltiples oportunidades.

¿Cómo operar las proyecciones de Fibonacci?

Para operar las proyecciones de Fibonacci solo debes seguir los mismos 5 pasos que delineamos en los retrocesos. Vayamos directamente a su aplicación práctica:

Considerando que durante los retrocesos podíamos realizar al menos una operación alcista, nos planteamos la apertura de una nueva posición larga, si es que se confirma la ruptura del nivel de resistencia en el punto B.

Ello ocurre con una enorme vela alcista que nos daría luz verde para operar. El nivel de stop loss debería ubicarse entre el 61.8% y el 78.6%.

Si realizábamos una apertura, nos habríamos encontrado con una caída posterior considerable, la cual nos habría expuesto a pérdidas importantes si no gestionábamos el riesgo de forma apropiada.

Sin embargo, la tendencia alcista se mantuvo y el precio continuó incrementándose hasta alcanzar el nivel de Fibonacci en 161.8%.

Es curioso observar la cantidad de tiempo que habría tomado una operación de este tipo. ¡Hablamos de casi 2 meses para obtener un resultado favorable, no sin antes tener que soportar casi un mes entero en pérdida!

¿Ya cuentas con las habilidades psicológicas para manejar este tipo de escenario?

Si no es así, terminarás cerrando la operación en pérdida para luego ver con pesar cómo se dirige hacia el nivel de Fibonacci proyectado.

¿Cuál es la clave para poder soportar tal presión?

La clave para usar la herramienta Fibonacci Forex se encuentra en la gestión del riesgo:

Si reduces el tamaño de tu posición como para poder absorber el nivel de stop loss que te indica el análisis técnico, sin que esa pérdida potencial represente una fracción significativa de tu capital, entonces un movimiento adverso o una pérdida no te afectarán…

En caso contrario, tomarás demasiado riesgo y ello te llevará a no querer aceptar las pérdidas, quemando tu capital rápidamente.

¡Debes aceptar que el tamaño de tu capital limita la cantidad de riesgo que puedes tomar por operación!

Extensiones de Fibonacci Forex

Las extensiones de Fibonacci también realizan una “proyección” de la onda A-B. La única diferencia con respecto a la herramienta de retrocesos es que el movimiento se proyecta a partir del final de una corrección.

Por tanto, al usar las extensiones necesitamos un tercer punto, “C”, desde el cual se extenderá la siguiente onda en dirección de la tendencia.

Veamos cómo se aplican las extensiones de Fibonacci a nuestro ejemplo con el par USD/COP:

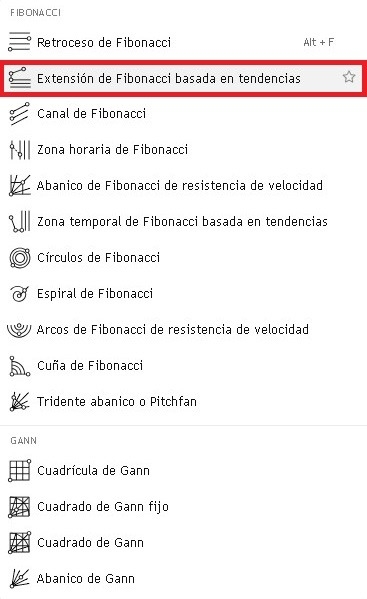

Lo lógico es situar el punto C al final de una corrección significativa. Luego, activamos las “Herramientas de Gann y Fibonacci” en el menú a la izquierda del gráfico y seleccionamos la opción “Extensión de Fibonacci basada en tendencias”:

Para obtener las extensiones necesitamos unir los puntos A, B y C sobre el gráfico. La onda A-B representa el inicio de la tendencia, mientras que la onda B-C representa la corrección:

La extensión de Fibonacci correspondiente al 161.8% se ubica en un nivel de 4,526.10 pesos y es más elevada que la proyección del apartado anterior porque ahora partimos del punto C y no del punto B.

La herramienta toma la longitud de la onda A-B y la proyecta a partir del punto C. Por ello ves que, a partir de allí, se despliegan los percentiles (no los retrocesos) de 0% hasta 100% con sus correspondientes niveles de precio.

Luego, se calcula el 61.8% de esta onda proyectada y se le suma al nivel de precio correspondiente al 100%. Veamos:

- Longitud A-B Proyectada=4,294.40 - 3,919.50=374.90

- 61.8% (A-B Proyectada)=0.618 * 374.90=231.6882

- Nivel 161.8%=61.8% (A-B Proyectada) + Nivel 100%=231.6882 + 4,294.40=4,526.1

- El uso de las extensiones de Fibonacci puede ser más apropiado en combinación con teorías como las Ondas de Elliott, que prestan mayor atención al conteo y longitud de las ondas.

- Realizar proyecciones con la herramienta de retrocesos de Fibonacci resultaría más conservador porque se parte de un punto más bajo, mientras que con las extensiones se cubre mucho mejor el potencial alcance del movimiento, pero a costa de un mayor riesgo.

Con las extensiones también puedes modificar los parámetros al activar las “Opciones de Configuración”:

¿Cómo operar con las extensiones de Fibonacci?

Ratificamos lo que ya conoces: aplica los mismos 5 pasos que explicamos en los retrocesos. Continuemos con nuestro ejemplo en el gráfico diario del par USD/COP:

Básicamente, entra en la dirección de la tendencia cuando tengas confirmación de que el movimiento va más allá del nivel correspondiente al 100%.

Además, coloca un stop loss dinámico por debajo de un nivel relevante, como el 61.8% de la onda proyectada.

Bonos y Promociones

¿No es esto demasiado conservador?

Sí, pero, ¿cómo sabes que la tendencia en desarrollo no se va a extinguir antes del 100%?

Otro aspecto importante es la toma de ganancias totales o parciales si observamos que el movimiento retrocede, como en efecto ocurre luego de un primer avance sobre el 100%. De hecho, podríamos haber realizado no una, sino dos operaciones a partir de este nivel.

Conclusión

Los niveles de Fibonacci son una herramienta valiosa para cualquier trader que desee navegar con éxito en los mercados financieros.

Aunque sus críticos afirman que los movimientos solo parecen seguir ratios de Fibonacci en virtud de una profecía autocumplida, esto resulta irrelevante. ¡Lo cierto es que los operadores lo creen y actúan en consecuencia!

No obstante, te recomendamos ser cuidadoso con su uso, pues la herramienta puede no ser efectiva para trabajar con rangos laterales. Además, requiere un primer avance significativo del precio, por lo que tampoco sería apropiada para operar en marcos temporales muy pequeños bajo el estilo scalping.

En todo caso, con práctica, disciplina y mucha paciencia, podrás dominar su uso y aprovechar las oportunidades que te brinda el Forex trading, así como cualquier otro mercado de tu preferencia.

¿Has utilizado antes los niveles de Fibonacci? ¿Crees que los movimientos de medio y largo plazo realmente se ajustan a este patrón de crecimiento natural?

Si te interesa seguir aprendiendo mucho más sobre estos temas, no dejes de seguir nuestra sección de Artículos Forex. ¡Encontrarás lo mejor de DailyForex en cuanto a análisis y estrategias!