Los mercados bursátiles de todo el mundo comenzaron a cotizar en el optimismo de un acuerdo comercial de fase uno a principios de noviembre, alcanzando máximos históricos cuando nos acercamos al tradicional 'rally de Santa' de diciembre.

Eso fue hasta que el optimista consenso fue sacudido, cuando Trump sugirió que no podía haber un acuerdo comercial con China hasta después de las elecciones de 2020 en Estados Unidos, y ordenó una ronda de aranceles contra Argentina, Francia y Brasil.

El S&P 500 sufrió su mayor pérdida diaria en casi dos meses, después de imprimir una serie de máximos históricos desde principios de octubre.

Los mercados esperaban que Washington y Pekín llegaran a un acuerdo en la primera fase que pospondría la próxima ronda de negociaciones arancelarias, programada para el 15 de diciembre, hasta enero. Esta ronda de aranceles se ha establecido para cubrir casi todas las exportaciones chinas restantes, abarcando una selección más amplia de productos para el hogar y de consumo, incluidos los teléfonos móviles y los ordenadores portátiles.

Entonces, ¿qué sucede si los aranceles del 15% sobre los 160.000 millones de dólares de los bienes se aplican de manera inesperada?

Top Brokers de Forex en línea

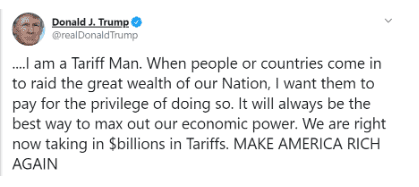

Trump El hombre de las Tarifas

Ha pasado un año desde que Trump tuiteó infame 'Soy un hombre de aranceles', y está claro que aún lo es, afirmando que no tiene prisa por revocar los aranceles si las negociaciones comerciales no salen como él quiere.

Un año después, veamos los datos para ver cómo se ha formado la misión del Hombre de los Aranceles de 'hacer a América rica de nuevo'.

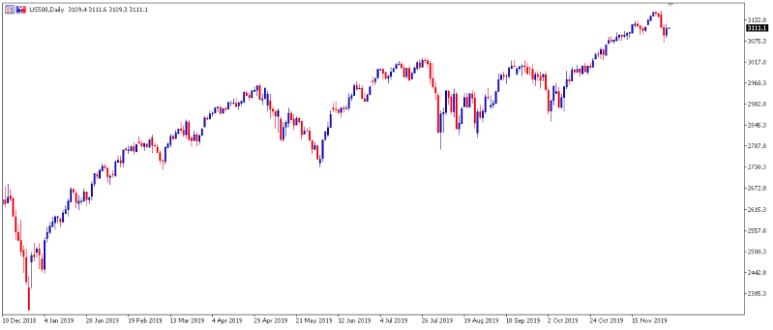

Comenzando por la superficie, el mercado de valores de los EE.UU. se ha disparado en el último año. A continuación se muestra el gráfico diario del S&P 500 (US500). El índice ha aumentado de 2707 a 3115 en un año. Eso es un ordenado 15% de retorno.

Y Trump quiere asegurarse de que lo sepamos. A continuación se muestra uno de los muchos tweets que celebran el cierre del S&P 500 con un nuevo récord.

Leyenda: Tweet de @realDonaldTrump: Otro nuevo récord en la Bolsa de Valores. Disfrute!

El mercado de valores se mueve duro y rápido, con reacciones rápidas a los titulares, buenos y malos. Bajo el capó, las cosas no son tan color de rosa.

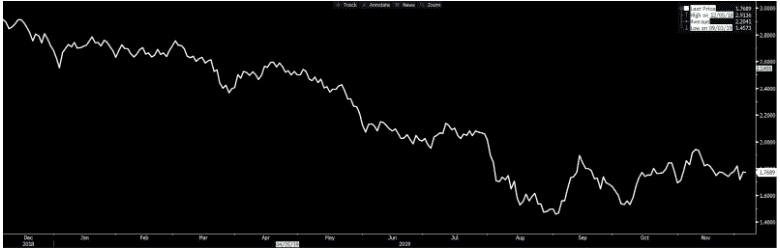

Los mercados de bonos dan una imagen diferente. Mientras que un nivel récord en el mercado de valores sugiere un estado de ánimo de riesgo (reforzado por la liquidez del creciente balance de la Reserva Federal), el rendimiento de los bonos estadounidenses a 10 años sugiere un estado de ánimo de riesgo relativo. El rendimiento se sitúa esta mañana en el 1,77%, es decir, sólo 32 pb (puntos básicos) desde el mínimo histórico del 1,35% de agosto de 2016. El 4 de diciembre de 2018, cuando Trump se declaró a sí mismo como el "Hombre de las Tarifas", el rendimiento a 10 años fue del 2,91%.

Típicamente, los rendimientos reflejan confianza en la actividad económica: altos rendimientos = alta confianza y bajos rendimientos = baja confianza. Es un chequeo de la salud general de la economía, aunque, no sólo en los EE.UU., sino que el término prima es impulsado por factores globales. Mientras que el mercado de valores se ha disparado, el rendimiento de los bonos ha caído considerablemente. Esto indica un estado de ánimo pesimista subyacente, impulsado de cerca por las centrales mundiales y en parte como reacción a los aranceles impuestos a través de la guerra comercial entre Estados Unidos y China y la vacilante economía.

Leyenda: El rendimiento del tesoro a 10 años en Estados Unidos ha caído del 2,91% al 1,77% en el último año, alcanzando su nivel más bajo del año el 3 de septiembre.

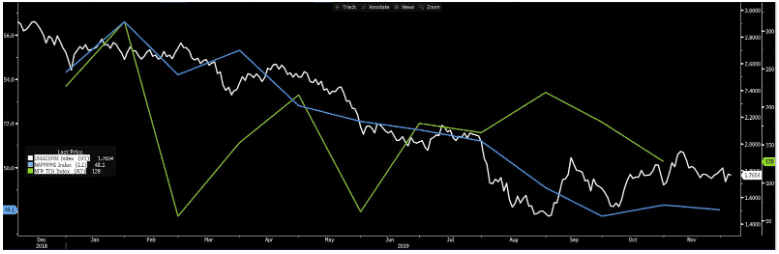

También parecen contradecir un mercado de valores en alza nuestros principales indicadores económicos de EE.UU., que se han depreciado junto con el rendimiento de los bonos (blanco). El sector manufacturero ISM (azul) ha caído de 54,3 a 48,1 puntos porcentuales. Por encima de 50 indica expansión y por debajo de 50 contracción: deslizarse hacia la contracción refleja mal la guerra comercial. Entonces considere los datos de la nómina no agrícola de los EE.UU. (verde), y vemos cada vez menos empleos creados mes a mes, aunque tenga en cuenta que el desempleo en los EE.UU. está cerca de su nivel más bajo de los últimos 50 años, lo que podría estar restringiendo el espacio para el crecimiento en este país.

Los rendimientos a 10 años (blanco), la manufactura ISM (azul) y las nóminas no agrícolas (verde), han seguido la pista en el último año.

El Departamento de Agricultura de los Estados Unidos ha distribuido más de 15.000 millones de dólares en pagos de desgravación arancelaria a agricultores y ganaderos desde que comenzó la guerra comercial. La guerra comercial y sus aranceles están arrastrando a la economía de EE.UU., y si no se llega a un acuerdo en la Fase Uno la próxima semana, las perspectivas son aún peores. Si los aranceles entran, es evidente que China no va a comprar más de 50.000 millones de dólares en productos agrícolas.

Escenarios de mercado para la implementación de Tarifas

Diciembre suele ser un buen mes para los mercados de valores, pero los aranceles podrían ser la pesadilla antes de Navidad que detiene el 'rally de Santa'.

La primera fase del acuerdo parecía inevitable hasta noviembre, y los mercados bursátiles alcanzaron máximos históricos, respaldados por una expansión masiva del balance de la Reserva Federal. Pero el mercado de bonos fue más cauteloso, probablemente esperando un acuerdo tangible antes de entusiasmarse demasiado.

El optimismo se debilitó por primera vez al entintar el acuerdo en Chile se retrasó debido a la cancelación de la reunión de APEC, pero Beijing y Washington aseguraron que los mercados estaban trabajando en un acuerdo. A principios de esta semana Trump insinuó que podría posponer un acuerdo comercial hasta después de las elecciones de 2020, cuando el S&P cayó un 0,85% en el comercio del día. A pesar de asustar a los mercados, el presidente sostiene que las conversaciones comerciales van "muy bien". Los mercados han escuchado esto una y otra vez.

Si las tarifas entran en vigor, es probable que veamos un ajuste considerable en el mercado, con un fuerte endurecimiento de las condiciones financieras, ya que los mercados estaban fijando los precios de forma optimista en un acuerdo de fase uno durante algún tiempo, o al menos una extensión del acuerdo actual.

Por ejemplo, el USD/CNH, nuestro par de divisas por defecto, se enfrió un poco a principios de noviembre, cuando parecía más probable que se llegara a un acuerdo en la primera fase. En el caso de que no se llegue a un acuerdo y se apliquen los aranceles, el yuan chino CNH se debilitará frente al dólar. AUD y NZD caerían con CNH.

El par EUR/USD podría avanzar, y el dólar caería con fuerza contra el yen y el franco suizo. El oro volaba, y podíamos ver fácilmente el metal amarillo por encima de los 1.500 dólares la onza.

Si viéramos una reducción de aranceles, un escenario altamente improbable, sería una Feliz Navidad para todos y las acciones volarían.

Por lo tanto, si las tarifas programadas se activan, las perspectivas se desdibujan. Volveremos a las perspectivas inminentes de una recesión en los EE.UU. y una mayor incertidumbre a medida que los mercados se conviertan en una situación de riesgo. Puede que el grinch no robe la Navidad este año... pero el hombre de las tarifas sí.