El café es uno de los productos más interesantes para comerciar. También suele ser uno de los más volátiles. El café es un miembro del complejo blando y la mayoría de estos productos son propensos a cambios bruscos de precio. Sigue leyendo y conoce todo lo que necesitas para tu Trading y las formas de Invertir en la bolsa de Valores de café!

Top Brokers de Forex en línea

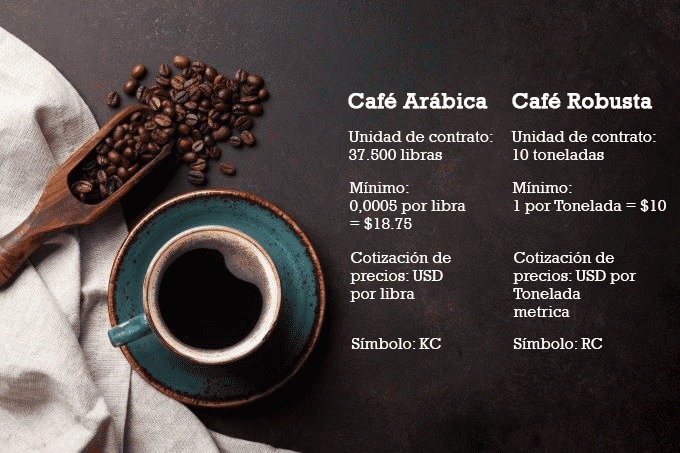

Hay dos tipos principales de café: Robusta y Arábica.

- El café que se comercializa en el contrato ICE Futures en los EE.UU. Es Arabica.

- Se considera que los granos de café Robusta son mas amargos y también contienen más cafeína.

Historia del comercio de café

La Organización Internacional del Café elabora estadísticas sobre la producción y los envíos internacionales de café y promueve el comercio en la Bolsa de Valores de Café entre las naciones. Con sede en Londres, el ICO consta de 55 países miembros productores y consumidores de café y pone a disposición una gran cantidad de datos y otra información para los traders de futuros del café.

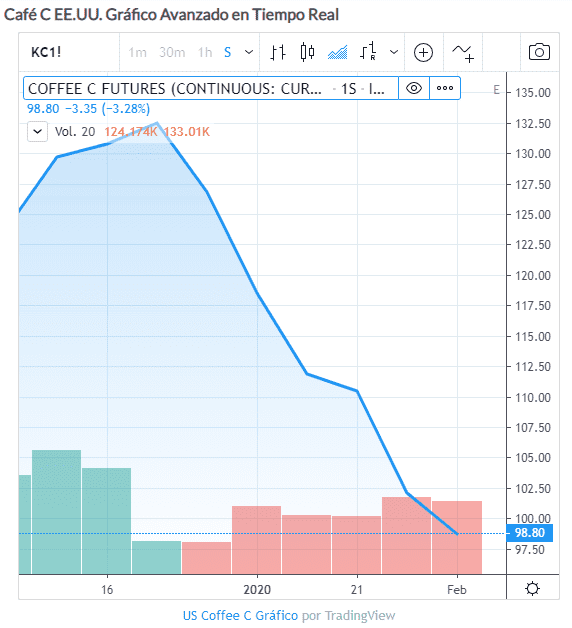

Precio del Café en la bolsa de Nueva York gráfico

El Servicio Agrícola Extranjero del Departamento de Agricultura de Estados Unidos también ofrece una gran cantidad de información y estadísticas sobre el café, incluidos datos de producción por país y para el mundo, datos de importación y exportación, etc. Los diversos intercambios que comercian con futuros de café también tienen mucha información.

La historia moderna del mercado del café y su fijación de precios puede dividirse en dos períodos: el período regulado por los Acuerdos Internacionales del Café (AIC), de 1963 a 1989, y el posterior período de libre mercado, que siguió a la ruptura de las negociaciones del AIC en 1989.

El colapso del Acuerdo de 1989 fue desastroso para muchos a lo largo de la cadena de suministro, ya que el precio indicativo compuesto del café de la Organización Internacional del Café (OIC) cayó casi un 75% en los cinco años siguientes, desde 1,34 dólares por libra en 1989 hasta un promedio de 0,77 dólares por libra en 1995.

Durante el período reglamentado, la diferencia de precio medio entre el Arábica y el Robusta fue de alrededor de 0,149 dólares la libra. En 1986 se registró un máximo anual de 0,475 dólares por libra, tras una escasez de suministro de Arábica después de una sequía en Brasil en 1985.

Infografía del Café

Pero ¿Por qué el café es importante para los comerciantes?

Con más de 2.250 millones de tazas de café consumidas diariamente, los granos de café constituyen uno de los productos básicos blandos más comercializados en el mundo.

Hoy en día, el mercado del café tiene un valor de más de 100 mil millones de dólares anuales.

Con una demanda en continuo crecimiento, se ha convertido en una de las herramientas de inversión más interesantes, aunque volátiles, para el comercio. Mientras que algunos utilizan futuros y opciones de café para cubrir su cartera, otros especulan.

El café se deriva de una planta que se cultiva en más de 50 países, todos con climas tropicales y subtropicales.

Brasil es el principal productor, proporcionando alrededor del 35% del café cultivado en el mundo. Los otros productores principales incluyen Vietnam y Colombia.

Mercado y Precio del café

Los futuros y opciones de café se negocian en Nueva York en el Intercontinental Exchange (ICE, anteriormente la Junta de Comercio de Nueva York) por medio de CFD´s.

- El tamaño del contrato de futuros de Café "KC" es 37,500 libras

- El trading de productos básicos de café ahora se realiza electrónicamente.

- Los precios de futuros del café se cotizan en centavos por libra, y la fluctuación del precio mínimo es de 5/100 centavos / libra, equivalente a $18.75 por contrato.

- Un cambio de 1 centavo en el precio equivale a $ 375.

- Los meses del contrato de futuros de café son marzo, mayo, julio, septiembre y diciembre.

Mercado y Precio Internacional del Café

Los futuros de café de Londres se negocian en Euronext.liffe.

- El tamaño de este contrato de futuros de café es de 10 toneladas métricas.

- Los precios de los futuros del café se cotizan en dólares estadounidenses por tonelada métrica con un movimiento de precio mínimo de $1 por tonelada o $10 por el contrato.

- Los meses de entrega del contrato son enero, marzo, mayo, julio, septiembre y noviembre con 10 meses de entrega disponibles para el trading.

- Otros intercambios internacionales que realizan trading con futuros de café incluyen la Bolsa de Productos de Singapur (Robusta), la Bolsa de Mercancías y Futuros (BM & F) en Brasil (Arábica) y la Bolsa de Granos de Tokio (café Arábica y café Robusta).

Vea el precio del Café en tiempo real en nuestro grafico - Obtenga ahora predicciones de Trading gratuitas del Precio del Café hoy.

Los mayores importadores de café son los Estados Unidos, la Unión Europea, Japón, Canadá y Corea del Sur. El consumo mundial del grano sigue creciendo a una tasa anual constante mayor del 2%, y las cafeterías artesanales se están consolidando rápidamente en el negocio minorista de la sociedad moderna.

- Como un importante alimento básico de la dieta, este producto agrícola ha generado una gran economía propia.

- Sólo en los Estados Unidos, el impacto económico del café supera los 225.000 millones de dólares y representa aproximadamente el 1,6% del PIB total del país.

- Se estima que la industria del café representa 1,7 millones de empleos en los Estados Unidos (Ver brokers para Trading desde USA).

- Por lo tanto, los precios de los productos básicos del café juegan un papel importante en la economía mundial.

¿Es el café una buena inversión?

Al igual que cualquier otro activo, el comercio de café no ofrece ninguna garantía de éxito financiero. Sin embargo, durante años, este producto agrícola atrajo la atención de inversionistas y traders internacionales que buscaban añadir un crecimiento y una diversificación sustanciales a sus carteras.

¿Por qué hacer trading con el café?

Hay varias razones importantes para buscar un broker de Forex para invertir en café y comerciar con el café, sin embargo, las más comunes son las siguientes:

Diversificación

La presencia del café en una cartera de sólo capital puede reducir la volatilidad debido a la ausencia de una correlación entre este producto básico y otras clases de activos.

Refugio seguro

Las materias primas pueden servir de refugio seguro en tiempos de incertidumbre económica mundial y de turbulencias en los mercados, proporcionando a los operadores protección contra la inflación y la caída del dólar estadounidense.

Especulación sobre los precios del café

Los productos básicos podrían ser muy volátiles, experimentando fuertes oscilaciones de precios. Operar con CFDs de café es una forma de intentar sacar provecho de las drásticas fluctuaciones del precio de la plata.

Operar con café requiere cierta consideración, debido a la alta volatilidad ocasional del mercado y a la amplia gama de instrumentos disponibles, desde derivados de café, como futuros y opciones, hasta acciones de aquellas empresas que se dedican a esta industria.

Horario de negociación del mercado del café

Las principales industrias del mercado del café

Una de las formas de invertir en la industria del café es comprar acciones de una empresa que produce o vende el producto.

Las acciones de estas empresas están fuertemente influenciadas por el mercado del café y pueden ofrecer un buen valor en comparación con el comercio del propio producto básico.

De las innumerables compañías en las que uno puede elegir invertir, unos pocos nombres dominan la industria. Entre ellos se encuentran:

Los operadores expertos suelen sugerir que se invierta en más de una empresa, con el fin de cubrir sus apuestas y evitar tener todos los huevos en una sola cesta. Otra forma de protegerse de los posibles riesgos es comprar acciones de una empresa cuya cartera de productos incluya algo más que café, para que su rendimiento no dependa excesivamente de la materia prima.

Los traders veteranos comparten algunos consejos sobre el comercio relacionados con el clima:

- Nunca entre en corto en enero.

- Nunca entre en corto con café hasta julio.

El razonamiento es el mismo: la amenaza del frio de invierno.

En el caso del futuro del café, una congelación o amenaza de congelación en Brasil podría ser tan grave como para dañar los cafetales y reducir la producción de café, tal vez por varios años, puede tener un impacto sustancial en los precios de la materia prima debido al rol dominante de Brasil en el mercado mundial del café.

Dependiendo de la situación del suministro de café en el mundo, algunos traders insisten en entrar en corto con el café después de mayo, mirando hacia la temporada de invierno del hemisferio sur.

Sin embargo, esta tendencia estacional no es muy fuerte porque otros países, como México, pueden abastecerse de café.

Estrategia para el café: Acción del precio

Una vez que ya tenemos claro cuáles van a ser los marcos temporales a tener en cuenta para nuestra operativa, ahora solo nos quedaría definir los parámetros de nuestra estrategia para saber cuándo y dónde debemos abrir una posición.

Muchas veces insistimos en buscar o hacer estrategias con muchas configuraciones porque pensamos que contra más parámetros añadamos a ella el resultado será mucho mejor, y al final resulta, que obtenemos un feedback totalmente diferente haciendo que entremos en un pozo sin fondo en busca del santo grial. Por eso mismo, el Trading incluso si lo hacemos sencillo, puedes ser igual de eficaz.

Plan operativo

Marco temporal H4

En esta temporalidad lo que haremos será revisar la estructura general que lleva el mercado y aplicar el análisis técnico. A continuación, le daremos unas pautas que le ayudarán a definir sus trazados y el orden en que debe aplicarlos para encontrar zonas donde el precio tenga altas posibilidades de reaccionar.

- Observa la dirección del mercado. En esta primera etapa es importante saber si estamos ante una tendencia alcista o bajista para buscar entradas en la dirección correcta. En caso de que esté lateralizando, simplemente lo esperaremos en los extremos del rango.

- Encuentra soportes y resistencias. Una manera óptima de encontrar Key Levels es a partir de las dos últimas velas que han formado tanto los bajos como los altos de una tendencia, si trazas zonas en base a sus cierres y mechas, te llevarás una grata sorpresa.

- Dibuja líneas de tendencia. Puedes apoyarte en las trend lines para añadirle seguridad a tu análisis. Intenta buscarlas que estén bien validadas, es decir, que el precio haya rebotado mínimo tres veces en ella.

Marco temporal H1

H1 es la temporalidad donde pasaremos la mayoría de nuestro tiempo, esto es debido a que una vez que hayamos localizado niveles en H4 debemos esperar que llegues a ellos y observar de qué manera lo hace.

Sobre esto último lo que debemos de hacer es fijarnos como cierra la vela en nuestra zona marcada. Por ejemplo, si la vela cierra con mucha fuerza sin dejar señales de rechazo, es decir, sin mecha, lo aconsejable sería esperar que el pecio empezara a consolidar y de esta manera, nos estaría indicando que su intención posiblemente sea darse la vuelta y que estemos en el lugar correcto.

Al igual que en la anterior temporalidad en H1 también podemos trazar zonas en base a los altos y bajos que encontremos, con esto lo que conseguiremos aparte de buscar niveles de reacción en un timeframe inferior será también añadir confluencia a las zonas de una temporalidad superior.

Marco temporal M15

Llegados a este punto probablemente ahora surja la siguiente pregunta, ¿Para que necesitamos M15? Pues bien, necesitamos una temporalidad en la que realizar la entrada lo más óptima posible, ya que hacerlo en H1 nos supondría en muchas ocasiones caer en falsas entradas debido a la manipulación de ese timeframe.

Entonces, lo que haremos sencillamente una vez veamos que el precio se encuentra en nuestra zona y esté listo para configurar será esperar una vela envolvente o martillo. De esta forma, a la que observemos la formación de uno de esos dos gatillos lo único que nos quedará será configurar el Stop Loss i Take Profit.

Stop Loss

El Stop Loss se debería de colocar por debajo o por encima del último alto que esté haciendo.

Take Profit

Lo ideal en estos casos sería buscar mínimo un ratio 1:2. Lo que también puede hacer es gestionar usted mismo la operación si cree que puede sacarle un mayor recorrido, la salida en este caso sería a la que rompiera con la secuencia de altos y bajos de la tendencia actual.

Ejemplo práctico:

Lo primero será analizar en que fase del mercado nos encontramos, a primera vista vemos que estamos en una tendencia alcista, por lo que habrá que buscar compras. El siguiente paso es dibujar nuestros soportes y resistencias en H4, y lo haremos en base a las mechas y cierres de las últimas velas que componen los altos y bajos más relevantes. En la siguiente imagen podéis ver un ejemplo.

En rojo están marcadas las posibles entradas que se ven a primera vista, además de añadir dos líneas de tendencia.

Después de acabar el análisis en H4 podemos bajar a H1, nuestra tarea aquí será la de buscar altos y bajos adicionales para complementar las zonas dibujadas en la temporalidad superior y tener así más oportunidades de entrada.

En este caso vemos una entrada más que podríamos hacer marcada con el círculo rojo. El circulo azul ha sido para señalizaros en que me he basado para validar ese nivel y es que, si os fijáis, ese precio había sido anteriormente validado como una zona de compras, por lo que ahora podría hacer exactamente lo mismo, además, tenemos en confluencia una línea de tendencia alcista.

Ahora solo queda ir a M15 para realizar la entrada. Para ello, una vez tenemos al precio configurando en la zona, será simplemente buscar un gatillo (vela envolvente o martillo) y sumarnos a la tendencia.

Como os podéis fijar, el Stop loss ha ido por debajo no solo del último bajo que estaba haciendo, si no también de la zona, dando así una mayor seguridad.

Estrategia con Indicadores:

Si lo que buscáis es hacer Trading exclusivamente con indicadores para así no tener que hacer un análisis técnico tan exhaustivo, las medias móviles o el RSI podrían ser vuestra mejor opción.

MEDIAS MOVILES

Las medias móviles no dejan de ser soportes y resistencias dinámicas que van siguiendo el precio con una línea. Aparte de esta característica, también la podemos aprovechar para identificar la tendencia de esa temporalidad, aunque, en este caso, no la utilizaremos para que realice esa función.

Es muy importante que utilicemos este indicador exclusivamente cuando estemos en una tendencia, cuando el precio este en medio de un rango lo mejor es hacer lo que hemos visto anteriormente, entrar en los extremos.

Primero de todo habría que configurar las medias móviles de 21 y 8 periodos en nuestro gráfico y después, irnos a la temporalidad que deseemos aplicarlas, si las queremos para hacer Intraday lo mejor sería ir a un timeframe como M15.

Una vez estamos en la temporalidad adecuada con la configuración correcta, habría que hacernos la pregunta ¿En qué fase del mercado estamos? Si vemos que el precio está rangeando ya hemos dicho que no se puede aplicar, pero ¿Qué pasa si estamos en una tendencia?

En este caso deberemos de esperar la siguiente configuración en las medias móviles:

- Tendencia bajista: que la media móvil de 8 periodos esté por debajo de la de 21 periodos.

- Tendencia alcista: que la media móvil de 8 periodos esté por encima de la de 21 periodos.

Si ya hemos identificado la tendencia y las medias móviles están apuntando de esta manera, solo quedaría hacer la entrada.

¿Cómo hacemos la entrada? Bien, si ya lo tenemos todo listo deberemos de esperar que el precio rebote con un gatillo (vela envolvente o martillo) en alguna de las medias móviles de 8 o 21 periodos y rompa al mismo tiempo, quedando por debajo o por encima de las mismas. Con el siguiente ejemplo podéis ver una demostración.

Stop loss

El Stop Loss se debería de colocar por debajo o por encima (dependerá de si estáis en una tendencia alcista o bajista) de la media móvil de 21 periodos.

Take profit

Lo ideal en estos casos sería buscar mínimo un ratio 1:2

Ejemplo práctico:

Aquí el ejemplo, la temporalidad es M15 y se ve claramente como estamos ante una tendencia bajista, las entradas son los círculos marcados en rojo. La primera entrada se hizo cuando la media móvil de 8 periodos estaba por debajo de la de 21 y la vela envolvente cerró por debajo de las dos.

El segundo caso es muy parecido, sale de una consolidación y una vez que la media móvil de 8 periodo está configurando correctamente el precio nos regala un gatillo y cierra por debajo de las dos.

En el caso de la tercera entrada la tendencia estaba algo mas desarrollada, pero después de rebotar en la media de 8 periodos con un gatillo que cierra justo por debajo la entrada es clara.

Como os habéis podido fijar, el Stop loss queda unos pips por encima tanto de la vela gatillo como de la media móvil de 21 periodos.

RSI

RSI

De la familia de los osciladores, es uno de los indicadores más populares y utilizados por los Traders. Con él, podemos saber si un activo está sobre comprado o sobre vendido, aunque nosotros, le añadiremos un parámetro adicional.

Esta estrategia es recomendable hacerla cuando el mercado se encuentre en una tendencia, si la utilizamos cuando estemos en medio de un rango podría darnos falsas entradas y hacer que la rentabilidad se vea perjudicada.

Dicho esto, la utilización del indicador es realmente fácil y se puede aplicar tanto en Swing como en Intraday. Solo debemos de esperar que el RSI nos muestre que está sobre comprado, esto pasa cuando el indicador está por encima del nivel 70 o, por el contrario, que esté sobre vendido, cuando se encuentre por debajo del nivel 30.

Pero esto no es todo, aparte de que se encuentre por encima (o por debajo) de esos dos niveles nos tiene que mostrar una divergencia en la estructura de los precios, es decir, si el mercado está haciendo altos más altos el RSI debería de pintarnos bajos más bajos.

¿Y también hay que tener en cuenta los Gatillos?

Por supuesto, la confirmación de la entrada siempre la debemos de hacer cuando el mercado nos regale una vela envolvente o martillo.

Esto lo podemos entender mejor con el siguiente ejemplo:

Stop loss

El Stop Loss se debería de colocar por debajo o por encima del último alto que esté haciendo.

Take profit

Lo ideal en estos casos sería buscar mínimo un ratio 1:2

Ejemplo práctico:

Si unimos los dos altos del mercado vemos que la línea esta apuntando hacía arriba, en cambio, si dibujamos la misma línea con los mismos máximos en el RSI nos encontramos que está apuntando hacía abajo, a esto se le llama divergencia, y lo que indica es un posible cambio de movimiento en el mercado.

De este modo, en el ejemplo veis como en el indicador ambos picos están pintados por encima del nivel 70 (ralla negra de puntos) lo que indica sobre compra y, por si fuera poco, también marca una divergencia.

El Stop loss lo que como veis lo he colocado por encima del último alto que estaba haciendo, tal y como he indicado anteriormente.

¿Pero que pasa si en el RSI al marcar la divergencia solo uno de los altos o bajos está en zona de sobre compra o sobre venta? No hace falta que los dos estén marcados, tan solo el primero, el segundo puede estar ligeramente por debajo del nivel 70 (o por encima del 30). Lo podemos ver mejor con el siguiente ejemplo.

En la siguiente imagen el mercado está haciendo altos más altos, en cambio el RSI de nuevo está dibujando bajos más bajos. Si os fijáis, el segundo bajo del indicador está por debajo de la zona de sobre compra, ¿Y que pasó después? El precio cayó haciendo caso al RSI.

Perspectivas del precio del café para 2026

Después de varios años marcados por subidas fuertes y episodios de escasez puntual, el mercado del café llega a 2026 en un punto de equilibrio delicado: los precios siguen relativamente altos si los comparamos con la década anterior, pero los analistas no descartan fases de corrección a medida que mejore la oferta en algunos países productores.

Por el lado de la producción, las previsiones apuntan a cosechas globales cercanas a máximos históricos gracias a la expansión de áreas de cultivo y a la mejora de rendimientos en países como Brasil, Vietnam o varios productores africanos. Sin embargo, este potencial alcista en la oferta se ve limitado por tres factores clave: la irregularidad de las lluvias, los episodios de calor extremo y el impacto de enfermedades en los cafetales.

Al mismo tiempo, la demanda mundial sigue siendo sólida, impulsada por el consumo en Estados Unidos, Europa y, cada vez más, en Asia. El auge de las cafeterías de especialidad, el café “para llevar” y las bebidas listas para tomar mantiene una tendencia de fondo alcista en el consumo, aunque no siempre al mismo ritmo en todos los mercados.

El consenso general es que en 2026 podríamos ver un café menos “desbocado” que en los máximos de 2024–2025, pero todavía muy sensible a cualquier noticia relacionada con el clima en Brasil, las políticas comerciales, la evolución del dólar estadounidense o nuevas regulaciones ambientales. Para el trader esto se traduce en un mercado con oportunidades, pero donde no conviene confiarse: las rachas de volatilidad seguirán siendo intensas.

Pensamientos Finales - ¿Que se esperaba en este Año de trading con Café?

Antes de invertir o hacer trading con café en 2026, ten presentes estas ideas clave:

Oferta global en fase de expansión, pero muy Dependiente del Clima

Las previsiones para la campaña 2025/26 apuntan a una producción mundial de café cercana a niveles récord, impulsada por mayores rendimientos en varios países productores y por el crecimiento de la oferta de robusta. Aun así, la realidad del sector es que una sola campaña con sequías o lluvias extremas en Brasil, Vietnam o Colombia puede cambiar el equilibrio del mercado en cuestión de semanas. Para el trader, esto significa que los informes de cosecha y las actualizaciones de los organismos oficiales son “citas obligatorias” en el calendario.

Arabica vs. Robusta: Dos Historias dentro del mismo Mercado

En los últimos años el precio del robusta ha ganado protagonismo por la combinación de oferta más ajustada y mayor demanda para café soluble y mezclas más económicas. Brasil y Vietnam están reforzando su papel como grandes proveedores de robusta, mientras que el arábica sigue concentrando el interés de los cafés de mayor calidad. Esta diferencia hace que, en 2026, no sea raro ver comportamientos de precio muy distintos entre ambos tipos de café, con oportunidades específicas en cada contrato.

Precios todavía elevados en perspectiva histórica, con riesgo de Correcciones

Tras los máximos alcanzados entre 2024 y 2025, muchos analistas esperan que los precios del café tiendan a moderarse gradualmente si las cosechas acompañan. Eso no implica un “mercado bajista” permanente, sino más bien un escenario de dientes de sierra: fases de relajación en los precios alternadas con nuevos repuntes cuando surgen noticias de oferta o tensiones comerciales. Es un contexto ideal para estrategias de trading que combinen lectura de tendencia con gestión activa de soportes y resistencias.

Demanda Estructural sólida, Impulsada por nuevos Hábitos de Consumo

El café sigue ganando espacio como bebida diaria en muchas economías emergentes, mientras que en los mercados desarrollados crece el consumo de especialidad, cápsulas y bebidas listas para tomar. Estos hábitos sostienen una base de demanda que hace poco probable un desplome duradero del mercado sin un shock muy fuerte en la economía global.

2026 será un año para respetar el riesgo, no para perseguir cada Movimiento

Los traders que mejor aprovechen el café en 2026 probablemente no serán los que más se expongan, sino los que sepan combinar tres elementos: un seguimiento cercano de los factores fundamentales (clima, producción, stocks, regulaciones y aranceles), un análisis técnico disciplinado como el que se explica en esta guía, y una gestión estricta del tamaño de posición y del Stop Loss. En un mercado tan volátil, sobrevivir a las malas rachas es tan importante como aprovechar las buenas.

RSI

RSI