¿Qué es un Contrato por Diferencia?

Empezando por lo más básico, CFD significa "Contrato por Diferencia". Entender los CFD es bastante sencillo:

- Un CFD es un contrato con el cual usted puede comprar (o vender) a un precio y vender (o recomprar) a otro.

- Los movimientos de precios de un CFD imitan el valor subyacente en el que se basan (índices, acciones, materias primas, divisas, etc.).

- Su beneficio o pérdida dependerá de la diferencia entre el precio de compra y el de venta.

En otras palabras, un CFD le da derecho a poseer la diferencia de precio entre el precio de apertura y el de cierre de su operación, que es por lo que es un "Contrato por Diferencia" después de todo. Sin embargo, usted no es dueño del valor subyacente, que es la diferencia entre hacer trading con un CFD y la inversión.

Por ejemplo, aquí hay un gráfico de los Futuros Dow Jones "reales" (vía TradingView) desde febrero de 2021 hasta el 13 de marzo de 2021.

Y aquí está el gráfico de los CFD del Dow Jones, tal y como lo ofrece un bróker regulado.

Claramente, el gráfico de los CFDs es una réplica fiel del Dow Jones Futures real.

Pros y Contras de los CFDs

Pros

- Un amplio universo de instrumentos para operar, incluyendo acciones, índices, materias primas y pares de divisas.

- El alto grado de apalancamiento disponible significa que tiene pequeños requisitos de margen, lo que hace que el trading con CFDs sea muy eficiente.

- Puede ponerse en corto con CFDs sin tener que pasar por los entresijos de la venta en corto tradicional.

- Los CFDs están exentos del impuesto de timbre (en el Reino Unido).

- Puede deducir sus pérdidas de las ganancias a impuestos fiscales (en el Reino Unido).

Contras

- Puede perder más que su depósito inicial.

- Cuando se utiliza de forma inadecuada, el apalancamiento puede magnificar las pérdidas, por lo que debe asegurarse de utilizar estrategias sólidas de gestión del dinero y de las operaciones para aislar su cuenta de grandes pérdidas.

- El trading con CFDs de forma rentable requiere habilidad y experiencia. Conozca los inconvenientes de los instrumentos con los que opera y considere la posibilidad de operar con una cuenta de demostración durante algún tiempo antes de arriesgar dinero real.

- Cualquier posición que se deje abierta durante la noche está sujeta a comisiones de financiación.

- Los beneficios de los CFDs están sujetos al impuesto sobre las ganancias de capital (en el Reino Unido).

Top Brokers de Forex en línea

Tipos de CFDs

Los CFDs están disponibles en una gran variedad de activos, incluyendo índices globales, acciones, divisas y materias primas. Por lo tanto, al hacer trading con CFDs usted puede diversificar sus posiciones lo que significa que su rango de oportunidades aumenta exponencialmente comparado con un trader que sólo se enfoca en una clase de activos como el Forex, por ejemplo.

Examinemos las principales diferencias entre los CFDs y otros instrumentos financieros:

CFDs vs. Forex

Al igual que el Forex, los CFDs son productos OTC (sobre el mostrador) (por lo que no hay una bolsa central) y si usted toma una posición con un CFD no posee físicamente el activo subyacente. Tanto si compra un EUR/USD como un CFD sobre el índice S&P 500, sólo está haciendo una apuesta educada sobre el posible movimiento del precio a corto plazo. No obstante, mientras que todas las cotizaciones de las divisas se rigen por los acontecimientos geopolíticos (Brexit, Coronavirus), los datos económicos (inflación, PIB, empleo) y las tasas de interés (rendimientos), los CFD pueden diferir. Las oscilaciones del precio de un CFD dependen del instrumento subyacente. Un CFD basado en el petróleo WTI se moverá en función de las características de la demanda/oferta del mercado del Petróleo; un CFD sobre el índice S&P 500 dependerá sobre todo de las perspectivas de crecimiento mundial; un CFD sobre una sola acción como Tesla dependerá de noticias específicas relativas a las energías renovables, los tuits de Elon Musk, las perspectivas de ganancias, las perspectivas de crecimiento y el entorno normativo de la empresa.

CFDs vs. Futuros

Los CFD y los futuros son productos derivados que se basan en un activo subyacente. Tanto los CFD como los futuros se pueden comprar o vender. Las principales diferencias entre los CFD y los contratos de futuros son el tamaño del contrato y los requisitos de margen. Los CFD permiten mucha más flexibilidad y pueden negociarse con cuentas de menor tamaño debido a la granularidad de su estructura de precios y apalancamiento. Pero además, los CFD son más sencillos: mientras que los futuros tienen fecha de vencimiento, los CFD no. Además, los CFD no requieren entrega física. Imagínese que negocia con futuros de Petróleo Crudo WTI y se olvida de renovar la posición: sería responsable de tomar la entrega física del número de barriles que estaba negociando. Esto no puede ocurrir cuando se operan CFDs, porque usted no posee físicamente ningún activo subyacente.

CFDs vs. Materias primas

"Menos dolores de cabeza" es como podemos describir el trading de CFDs en contraposición a la comercialización tradicional de materias primas. Los traders de CFDs no necesitan preocuparse por la entrega física, el vencimiento del contrato o el tamaño de los lotes. Por lo tanto, al operar con CFDs sobre Café, Petróleo Crudo, Trigo, Cobre, etc., sólo tiene que centrarse en el análisis previo a la operación, en la ejecución de la misma y en su gestión. Su trading es mucho más eficiente y mucho menos complejo.

CFDs vs. Acciones

La decisión de negociar acciones físicas o CFDs se reduce a la disponibilidad de capital y a los objetivos. Por ejemplo, cuando se negocian acciones se paga el valor total de las mismas por adelantado, mientras que el apalancamiento disponible en los CFDs los convierte en un instrumento más eficiente. Sin embargo, en los CFD sus pérdidas pueden superar su depósito inicial, mientras que en las acciones sólo puede perder la cantidad invertida. Por otro lado, las acciones tienen limitaciones a la hora de vender en corto, mientras que los CFDs le permiten negociar en largo o en corto sin ninguna restricción. Las operaciones con acciones se limitan a las horas de apertura de la bolsa correspondiente, mientras que los CFD pueden negociarse las 24 horas del día, siempre que el horario de mercado de su bróker lo permita. En última instancia, el trading en acciones es quizás más adecuado para objetivos a largo plazo porque no se incurre en una comisión basada en el tiempo para mantener las operaciones abiertas, mientras que hay un coste por mantener los CFDs durante la noche (como se ha descrito anteriormente). Por lo tanto, los CFDs están más orientados a la negociación intradía y a la oscilación, mientras que las acciones son más adecuadas para la inversión a largo plazo.

CFDs vs ETFs

Esta es una comparación más interesante porque tanto los CFDs como los ETFs son especulaciones sobre el movimiento del instrumento subyacente (en ninguno de los casos la operación es dueña del instrumento subyacente). Sin embargo, los ETFs son quizás más útiles para estrategias a largo plazo (como las acciones) mientras que los CFDs son más útiles para estrategias a corto plazo. Los ETFs cotizan en bolsas de valores públicas y pueden representar sectores enteros, industrias, cestas de materias primas, y como tal pueden ofrecer ventajas de diversificación interna manteniendo bajos costos. Lo más parecido a los CFDs son los ETFs de índices (como el Dax o el S&P 500 ETFs). Pero incluso aquí hay diferencias: con los ETFs usted debe pagar el precio completo de su activo subyacente, mientras que el apalancamiento disponible en los CFDs hace que su uso sea más eficiente. Con los ETFs nunca puede perder más que su inversión inicial, mientras que con los CFDs sí. Los ETFs no están sujetos a comisiones de refinanciación, mientras que los CFDs sí. Por lo tanto, los ETFs se utilizan mejor para estrategias a largo plazo como el promedio de costo en Dólares, la asignación de activos, y la paridad de riesgo; los CFDs se utilizan mejor para el trading direccional a corto plazo. Afortunadamente, varios brókers de Forex ofrecen ahora CFDs sobre los ETFs más populares, lo que significa que los traders pueden realizar operaciones con CFDs sobre ETFs y beneficiarse de la exposición a los ETFs en formato CFD.

CFDs vs Opciones

Las opciones son quizás una forma más eficiente de operar con acciones debido al hecho de que tienen apalancamiento incorporado (1 opción normalmente le permite controlar 100 acciones de una empresa) pero la ventaja podría terminar ahí. Al igual que los CFD, las opciones son instrumentos derivados que se mueven en función de la dirección, la volatilidad y la liquidez del valor subyacente, así como del tiempo de vencimiento. Las opciones tienen una fecha de vencimiento, por lo que tienen algo en común con los futuros de materias primas. Pero las opciones son ciertamente más complejas de entender debido a las múltiples variables que influyen en su precio. Además, las opciones se dirigen casi exclusivamente a las acciones, mientras que los brókers han creado CFD sobre muchas clases de activos diferentes.

¿Qué es el Trading de CFDs?

El trading de CFDs es una forma de trading apalancado, donde el bróker le permite controlar una gran posición con una cantidad de dinero relativamente pequeña (esta pequeña cantidad de dinero es el margen). El apalancamiento puede, por supuesto, trabajar a su favor o en su contra, ya que sus ganancias y pérdidas dependen del valor nocional de la posición que usted controla, por lo que la mejor ilustración requiere trabajar con un ejemplo para entender lo que esto significa en términos prácticos.

Un ejemplo de operación con CFDs

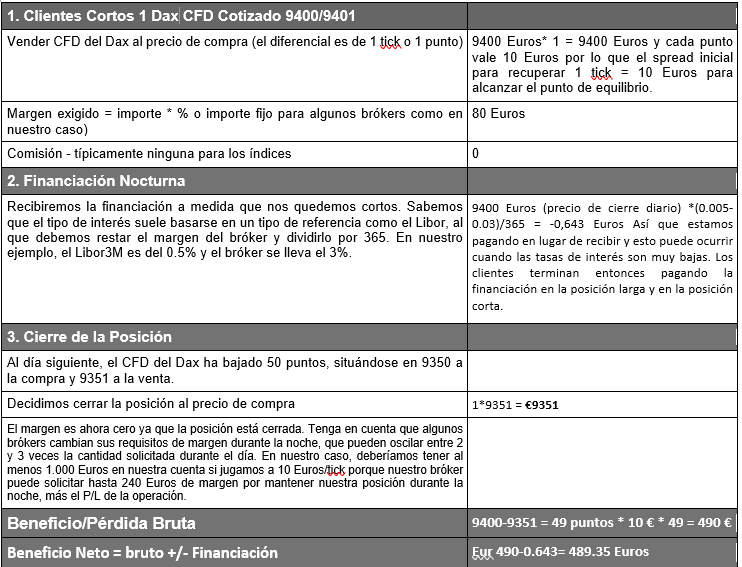

Veamos un ejemplo de transacción.

La mayoría de los brókers ofrecen posiciones de "micro-tamaño" en CFDs, por lo que incluso los clientes con cuentas muy pequeñas pueden tomar una posición en CFDs según sus opiniones.

Como puede ver, en este ejemplo (realista), hemos ganado más que el margen requerido para realizar la operación. Podríamos haber perdido fácilmente más que el margen solicitado para la posición. En este sentido, los CFD son productos de alto apalancamiento. El costo de financiación parece muy bajo en este punto, pero estamos en un momento de bajas tasas de interés. En estos momentos, los emisores ganan marginalmente menos en su corte de financiación PERO consiguen cobrar a los clientes tanto en las posiciones largas COMO en las cortas.

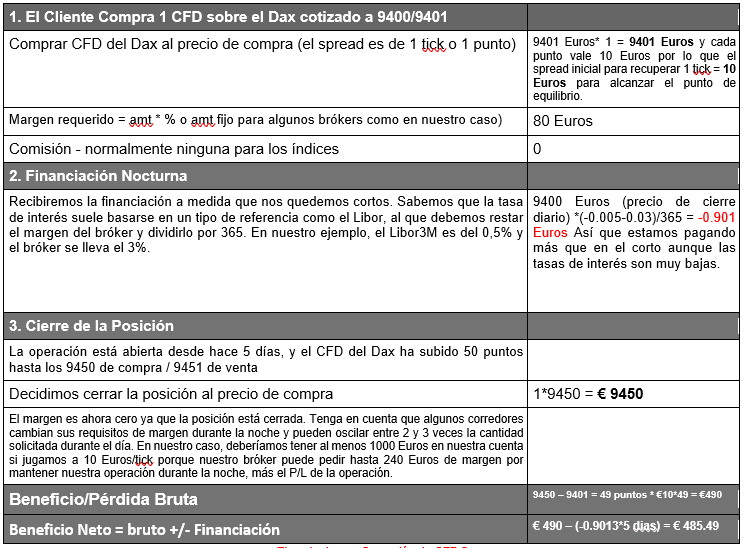

Ahora, otro ejemplo, con un periodo de tenencia de 5 días. Observe hasta qué punto la financiación puede afectar la ganancia final, incluso en un entorno de tasas bajas.

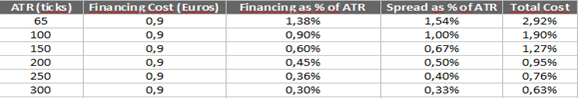

¿Qué estamos tratando de ilustrar? Sencillamente que los CFDs pueden resultar caros, especialmente si se está en el lado equivocado del mercado. Pero sin considerar siquiera el resultado incierto de cualquier apuesta, exploremos los costos, en términos de volatilidad (medidos por el indicador de rango promedio verdadero) de operar con un CFD sobre el índice Dax.

El Dax suele moverse con una volatilidad relativamente alta. Por lo tanto, aquí hay muchas oportunidades de ganancias o pérdidas. Ahora bien, hemos estado en un entorno prolongado de tasas bajas, por lo que, para simplificar, podemos considerar el mismo coste de financiación (extremadamente bajo) visto en el ejemplo anterior, es decir, US$0.90 por día. Hemos tomado el rango medio real del Dax en entornos de baja volatilidad y de mayor volatilidad.

Cuando las tipos de interés empiecen a subir, los costos de financiación aumentarán al mismo tiempo. Por lo tanto, los CFDs son vehículos de trading a corto plazo, porque a largo plazo, el costo de financiación impactará significativamente en su P/L.

Esta es la principal diferencia entre el comercio de CFDs y la inversión. Es ineficiente utilizar los CFDs para posiciones a largo plazo. En cambio, los CFDs se utilizan mejor para posiciones intradía y a corto plazo.

Cómo Operar con CFDs

La mayoría de los traders minoristas están familiarizados con las estrategias de trading en Forex. Como se ha señalado anteriormente, los precios de las divisas se ven impulsados por los acontecimientos geopolíticos (Brexit, Coronavirus), los datos económicos (inflación, PIB, empleo) y las tasas de interés (rendimientos). Las oscilaciones del precio de un CFD dependen del instrumento subyacente. Por lo tanto, merece la pena examinar las influencias fundamentales que afectan a los distintos tipos de CFD:

- CFD sobre Índices

- CFD sobre el Petróleo Crudo

- CFD del Oro

- CFD sobre Metales Industriales

Cómo Operar con CFDs de Índices de Acciones: El Crecimiento es la Clave

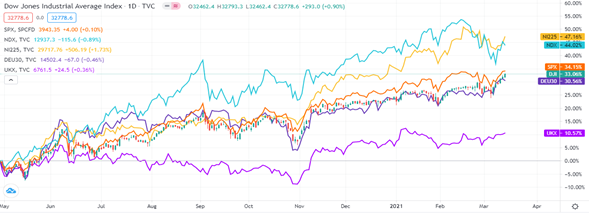

Dado que representan un grupo de acciones, todos los CFDs sobre índices siguen la misma dinámica y, dado que el mundo está ahora más interconectado que nunca, la mayoría de los CFDs sobre índices de acciones están fuertemente correlacionados, como muestra el siguiente gráfico.

Matemáticamente, podemos dividir todos los cambios en el precio de las acciones en sólo dos categorías:

- El precio de una acción puede cambiar porque sus múltiplo(s) cambian. Esto significa que los traders de acciones cambian su visión de lo que vale una acción sin ningún cambio subyacente en los ingresos o ganancias logrados por las acciones. Por ejemplo, la relación o el múltiplo (de cola) del PER cambia, o la relación entre el precio y el valor contable cambia. Generalmente, esto significa que las perspectivas de los beneficios futuros se han vuelto más positivos o más negativos, o que la tasa de rendimiento requerida para las acciones ha cambiado. Los cambios en los múltiplos son responsables de casi todos los movimientos, minuto a minuto, de los precios de las acciones.

- Los fundamentos de una acción cambian debido a la publicación de nuevos datos financieros. Por ejemplo, el valor contable de la acción, los ingresos de los últimos 12 meses o las ganancias de los últimos 12 meses cambian cuando se publican los resultados financieros del último trimestre. El crecimiento fundamental es responsable de la mayor parte del cambio a largo plazo en el precio de una acción durante un período de años.

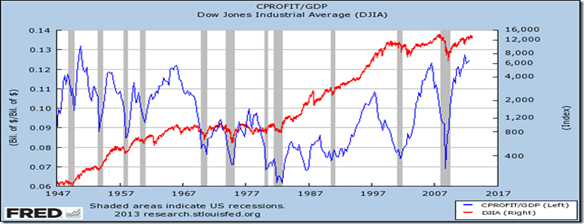

Ahora bien, dado que los CFDs sobre índices son un promedio ponderado de los precios de las acciones, sabemos qué es lo que los mueve: ¡el crecimiento! Los beneficios son la piedra angular del análisis de las acciones y los índices también tienen sus propias cifras de ganancias. Cuando la economía va bien, las compañías están produciendo y vendiendo sus bienes/servicios y, por tanto, el pronóstico de las ganancias futuras es bueno.

Fuente: the Rothbardian Investor

Viceversa: cuando las cosas empiezan a ser sombrías, cuando el consumidor no compra o cuando hay alguna percepción de riesgo emergente, las perspectivas de futuro no son tan seguras ni positivas. Conocer bien los fundamentos de la economía Estadounidense (en el caso del Dow), de la economía Alemana (en el caso del Dax), de la economía Canadiense (en el caso del TSX), etc, es lo único que usted -como trader- necesita para entender las oscilaciones del precio de un CFD sobre índices. Si todo se basa en el crecimiento, entonces la pregunta decisiva es: ¿Cómo va la economía y cómo encajan las impresiones de datos emergentes en el contexto actual?

Cómo Operar con CFDs de Petróleo

Estos son los principales factores a los que hay que prestar atención para entender cómo y por qué se mueve el precio del Petróleo. Recuerde que los precios se mueven porque los participantes del mercado cambian sus expectativas para el activo subyacente y estas expectativas se basan en los fundamentos emergentes, no sólo en los gráficos.

1. El apetito por el riesgo y las perturbaciones de la oferta. Como ocurre con la mayoría de las materias primas sensibles al crecimiento, el Petróleo está influido por el apetito de riesgo, más allá del equilibrio de la oferta y la demanda. Cuando la dinámica general de la oferta y la demanda impulsa el precio, la correlación entre los inventarios de la EIA/API y el crudo es evidente. Cuando el riesgo es el motor, la correlación entre el Crudo, el índice VIX y el DOW se hace más evidente.

2. La variación de las existencias de Crudo de la EIA (que se publica cada miércoles) es realmente el dato más importante. Es una medida semanal del cambio en el número de barriles en stock de Petróleo Crudo y sus derivados y tiende a generar una gran volatilidad en los precios ya que los precios del Petróleo impactan en las economías mundiales. En el mercado de Forex, esta dinámica puede repercutir en las divisas relacionadas con las materias primas, como el Dólar Canadiense.

3. El informe API semanal sobre las existencias de Crudo (publicado los martes por la noche) se ha hecho un poco más popular últimamente, pero en general es menos seguido que los datos oficiales de la EIA. El Instituto Estadounidense del Petróleo intenta anticiparse a los datos oficiales de la EIA y, como tal, tiene validez.

Cómo Operar con CFDs de Oro y Metales

El Oro es realmente el rey de todas las materias primas. Entienda el Oro y podrá entender todos los demás metales preciosos. El Oro tiende a tener un impacto en otros metales preciosos como la Plata y el Platino, dictando su precio, y más con la Plata porque el Platino está más orientado al uso industrial.

Hay 4 razones principales que hacen del Oro el metal precioso más importante del mundo:

- Los Bancos Centrales poseen grandes cantidades de Oro como parte de sus reservas oficiales y compran y venden grandes cantidades del metal en función de sus expectativas futuras para la economía.

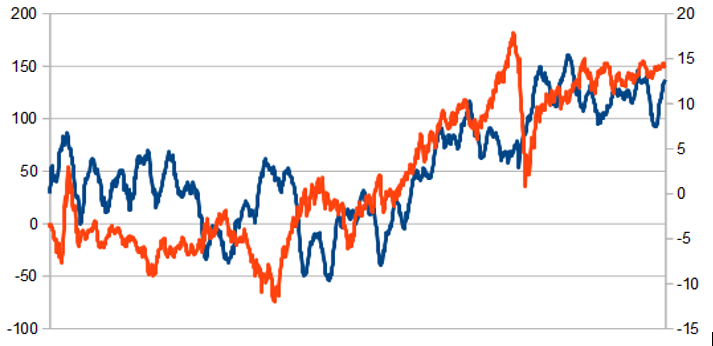

- En épocas de aversión al riesgo, los traders y los inversores apartan el capital de los activos de riesgo y buscan la seguridad en el Oro, como se pone de manifiesto en el siguiente gráfico.

- La tendencia del Dólar afecta al Oro, ya que el metal se cotiza principalmente en Dólares Estadounidenses por onza, por lo que, naturalmente, los precios más bajos del Dólar tienden a aumentar el valor relativo del Oro (y viceversa), como se destaca en el siguiente gráfico.

La evolución de la inflación también afecta a la demanda del Oro, ya que el metal precioso se considera una cobertura contra la inflación.

CFDs de la Plata

Puede ser interesante saber que la plata tiene una gran variedad de usos industriales, ya que se utiliza como componente eléctrico en ordenadores y electrodomésticos como las lavadoras. También tiene usos menos convencionales, como en el revelado de fotografías y en el control de olores en zapatos y ropa. También es más común su uso en cantidades mínimas en vendajes y se sigue utilizando en los rayos X.

Pero para el día a día, un gráfico lo dice todo:

La Plata sigue al Oro. La dinámica de los precios es muy parecida, aunque con características de volatilidad diferentes. Por lo tanto, para los objetivos de trading, el Oro se mantiene más atractivo dada la mayor volatilidad.

Platino y Paladio

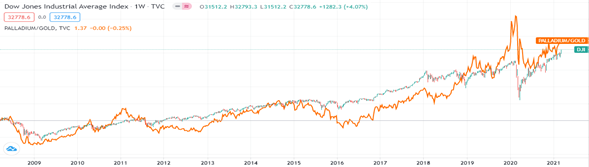

El Paladio tiene una gran variedad de usos, y por ello aparece en varios mercados de consumo y de negocios. A pesar de ser un metal precioso, el Paladio tiende a seguir el mercado de valores. Sus usos industriales tienden a eclipsar su condición de metal raro. Por ello, una de las mejores formas de utilizar los gráficos del Paladio es compararlo con el Oro. Esto muestra lo bien que va la economía industrial (real) y el diferencial Paladio/Oro se volverá a bearish rápidamente cuando la economía empiece a ralentizarse. Por un lado, la disminución de la demanda de productos de consumo afecta a la demanda de paladio. Por otro lado, existe una tendencia a refugiarse en la seguridad.

El Platino también es un metal raro y se utiliza en joyería. Sin embargo, al igual que el Paladio, tiene usos industriales que eclipsan su condición de metal raro. El Platino se utiliza en la industria del automóvil y en la industria médica. Una vez más, el Platino cotiza como el Paladio, pero tiende a ser más sensible a las crisis económicas. El spread del Platino frente al Oro es un indicador mucho mejor de lo que piensan los participantes en el mercado sobre las perspectivas futuras de la economía.

El Cobre es otro metal industrial con características de demanda/oferta mucho más parecidas al Paladio y al Platino que al Oro o a la Plata. Al ser un buen conductor del calor, tiene una amplia gama de usos en las industrias de la construcción, la electrónica y el transporte. Por lo tanto, las perspectivas de crecimiento económico suelen ser el principal motor de los precios del Cobre, junto con la dinámica del Dólar Estadounidense. Además, la demanda de Cobre está altamente correlacionada con las perspectivas de crecimiento económico de China e India.

¿Cómo se Cotiza un CFD?

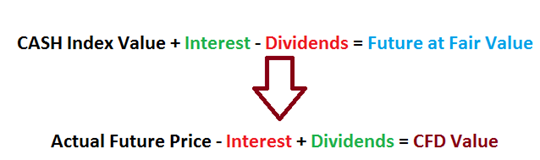

Muchos traders están confundidos por la diferencia entre el precio real de los Futuros y la cotización de los CFDs. Para hacer las cosas más confusas, cada bróker tiene básicamente una cotización diferente para el mismo producto. La razón por la que los CFDs "siguen" el instrumento subyacente pero tienen una cotización diferente radica en los cálculos realizados para "crear" el CFD en primer lugar:

Para los fanáticos de las finanzas que realmente quieren entender la estructura de precios de un CFD, pongámonos técnicos por un momento.

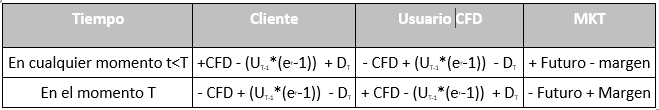

Si el Precio del CFD = PT y el precio del Subyacente = UT, cuando un trader y su bróker entran en una operación de CFD en el momento T, la condición debe ser esa:

- Para cada momento anterior al cierre de la operación (T) los flujos de caja entre las partes son los siguientes: el comprador del CFD debe pagar al vendedor un interés de r*Ut-1 (tasa de interés del contrato por día, aplicada en el momento del rollover) y el vendedor debe pagar al comprador cualquier dividendo Dt

- En el momento T (el cierre de la posición) hay un flujo de caja de PT - Pt = UT - Pt

Así, el mecanismo de fijación de precios de los CFDs que mantiene el precio de los CFDs bloqueado al precio subyacente, y que también satisface las ecuaciones de fijación de precios de los futuros, es:

PT-1 = FT-1 - (UT-1*(er-1)) + DT = UT-1

Este es el costo de financiación (interés del contrato) justificado por el hecho de que el emisor del CFD (es decir, el bróker) debe tener una posición física en el subyacente, para la cual ha reservado un margen, y no está creando CFDs de forma gratuita.

El cálculo explícito de la financiación suele expresarse de la siguiente manera:

Financiación = (amt*close*rate)/365

Donde:

amt = Tamaño de la operación

close = Precio de cierre diario del contrato CFD

rate = tasa LIBOR a 3 meses relevante (normalmente), a la que los emisores de CFDs suelen añadir (para posiciones largas) o deducir (para posiciones cortas) una determinada cantidad. Por ejemplo, si su corredor añade un 3% a las posiciones largas y deduce un 3% a las cortas, su recorte es efectivamente del 6% (porque le hacen pagar un 3% a las largas y le dan un 3% menos a las cortas).

Deberíamos intentar entender un poco más lo que significa la fórmula de precios:

- Largo 1 CFD = PT-1 = FT-1 - (UT-1*(er-1)) + DT por lo que el cliente se beneficia de la variación (positiva) del precio futuro y de los dividendos y paga el Libor 3M+3% (en nuestro ejemplo).

- Corto 1 CFD = - PT-1 = - FT-1 + (UT-1*(er-1)) - DT por lo que el cliente se beneficia de la variación (negativa) del precio futuro y del Libor 3M-3% (en nuestro ejemplo) y paga los dividendos.

¿Por qué es conveniente para un emisor de CFDs (un bróker de CFDs) ofrecer tantos CFDs como pueda?

El ejemplo anterior es un caso en el que el emisor de CFDs actúa como emisor de DMA (no como creador de mercado) y cubre su exposición al CFD en el mercado con el futuro subyacente. Así, el emisor está actuando de la forma más transparente posible, eliminando cualquier conflicto de intereses potencial. Parece que todas las condiciones se anulan por sí solas (sin costos de transacción, obviamente) pero los brókers no ofrecen CFDs de forma gratuita. Entonces, ¿Dónde está el beneficio?

El beneficio está en el plazo de financiación. En nuestro ejemplo, la tasa de mercado a la que el emisor puede operar es el Libor3M, mientras que cobra al cliente el 3% en el lado largo y deduce el 3% del interés del que el cliente se beneficiaría en el lado corto. El recorte total que recibe el emisor (en nuestro ejemplo) es del 6%. De hecho, es posible que el emisor se beneficie de al menos 2*Libor aplicado al cliente. No obstante, el emisor también se beneficia del diferencial que aplica, que es mucho más amplio en términos porcentuales que el diferencial aplicado a la acción o al futuro subyacente.

En pocas palabras, ésta es la explicación simplificada:

- Los costos de financiación es donde su bróker ganará dinero, por encima del diferencial que usted paga para realizar la operación.

- Los costos de financiación son elevados y, por lo general, agotan las ganancias obtenidas en las operaciones que duran más de un par de semanas.

- De ello se deduce que el trading con CFDs está dirigido a incursiones a corto plazo en el mercado y no es apropiado como vehículo para operar con posiciones.

- Los CFD siempre seguirán el mercado subyacente, teniendo en cuenta cómo se construyen y cotizan.

Reflexiones Finales

Los CFDs son un instrumento de trading flexible, apalancado y a corto plazo. La ventaja de los CFDs es que los traders pueden operar con una amplia gama de instrumentos diferentes a través de los CFDs, ya que hoy en día los brókers crean CFDs sobre prácticamente todas las clases de activos (acciones, divisas, materias primas, índices, metales, bonos). Sin embargo, los traders deben tener un firme conocimiento de los principios de gestión del riesgo y del dinero para operar correctamente con CFDs y evitar las llamadas de margen.

Preguntas Frecuentes

¿Es rentable operar con CFDs?

Los CFDs son simplemente un instrumento que le permite tomar una posición (a bullish o a bearish) en un determinado activo financiero. Como tal, para ser rentable debe poseer sólidas habilidades de trading. Además, el alto grado de apalancamiento disponible con los CFDs significa que debe tener un firme conocimiento de la gestión del dinero y de las prácticas de gestión de las operaciones para ser rentable.

Algunos errores comunes que debe evitar

- No tener un sistema de trading sólido cuando se opera con CFDs.

- Mantener posiciones perdedoras, esperando que suban.

- Entrar en una posición basada en la idea de otra persona.

- Aumentar el tamaño de su posición después de una pérdida, con la esperanza de recuperar las pérdidas anteriores.

¿Cómo Empiezo a Operar con CFDs?

Cuando empiece a operar con CFDs como principiante, debería considerar primero abrir una cuenta de demostración de CFDs con un bróker regulado donde pueda practicar las operaciones en un entorno libre de riesgos. Una vez que se haya familiarizado con los CFDs, puede:

- abrir una cuenta real de trading con un bróker regulado,

- elegir el instrumento con el que desea operar,

- introducir un tamaño de operación,

- ejecutar la orden,

- supervisar/gestionar su operación,

- cerrar la posición.

¿Por Qué son Ilegales los CFDs?

Los CFDs no están actualmente permitidos en los Estados Unidos debido a las restricciones impuestas por la S.E.C. debido a que son instrumentos financieros OCT (over the counter) y están fuertemente regulados.

¿Es Seguro Operar con CFDs?

Los CFDs son un producto financiero apalancado, y como tal deben ser tratados de forma similar a otros productos apalancados. Los CFD han sido utilizados tradicionalmente por traders sofisticados para aprovechar posiciones oportunistas a corto plazo en los mercados. Los traders minoristas se sienten atraídos por los CFDs debido a la capacidad de obtener grandes ganancias a partir de pequeños movimientos en el instrumento subyacente (ya sea un índice, una acción, un par de divisas, una materia prima, etc.). Esto se debe al apalancamiento: el hecho de que los brókers exigen, por ejemplo, un margen del 10% (por lo que sólo se necesitan US$100 para controlar un valor nocional de US$1000).

En resumen, no hay nada intrínsecamente inseguro en los CFD.