- Warren Buffett, apodado el “Oráculo de Omaha”, es una de las figuras más respetadas y exitosas en el mundo de las finanzas.

- Su enfoque de inversión en valor y su filosofía a largo plazo han inspirado a generaciones de inversores en el baile del trading.

- Entender su trayectoria y principios puede proporcionarte una base sólida si buscas incursionar en los mercados financieros globales.

Top Brokers de Forex en línea

Aprender de Warren Buffett significa adoptar una visión estratégica y paciente en el baile del trading, lo cual es fundamental para el éxito en la inversión a largo plazo. ¡Conozcamos más de la vida y logros de este gran inversor!

¿Quién es Warren Buffett?

Pues, algunos de los hitos más importantes en su vida han sido los siguientes:

- Nació en 1930 en la ciudad de Omaha, Nebraska, en Estados Unidos.

- Desde temprana edad mostró mucho interés por los negocios y las inversiones.

- ¡Apenas a los 11 años compró sus primeras acciones!

- Estudió con Benjamin Graham, el padre intelectual de la inversión en valor.

- Ha dirigido la compañía Berkshire Hathaway durante décadas, convirtiéndola en un conglomerado gigante, valorado en 1.12 billones de dólares.

- Es conocido por su estilo de vida austero y su enfoque ético en los negocios.

- A sus 95 años, Buffett anunció su retiro como CEO de Berkshire Hathaway, dejando un legado que será difícil de igualar.

- Warren Buffett seguirá siendo presidente del directorio de Berkshire Hathaway cuando su vicepresidente, Greg Abel, asuma el cargo de CEO en su lugar a principios de 2026.

¿Cómo hizo su fortuna Warren Buffett?

Warren Buffett construyó su fortuna a través de una estrategia de inversión en valor, identificando empresas subvaloradas con un fuerte potencial de crecimiento a largo plazo.

Invirtió en empresas como Berkshire Hathaway, cuyo control asumió en la década de 1960 y la fue transformando de una empresa textil en un holding diversificado. Su visión estratégica y paciencia le permitieron obtener rendimientos significativos a lo largo del tiempo.

¿Qué hace la compañía Berkshire Hathaway?

Berkshire Hathaway (NYSE: BRK.A/BRK.B) es un conglomerado multinacional que posee una amplia gama de empresas en diversos sectores, incluyendo seguros, negocios diversificados y otras inversiones de capital.

Una vez que Buffett rediseñó esta compañía, la convirtió en su vehículo principal para realizar inversiones y adquirir negocios completos. De hecho, su estrategia se centra en adquirir y mantener negocios sólidos a largo plazo.

El foco no es la gestión activa de cada una de sus subsidiarias, sino la asignación inteligente de capital. Buffett y su equipo evalúan constantemente oportunidades para invertir en empresas que cumplen con los siguientes criterios:

- Modelo de negocio sólido y comprensible: Buffett insiste en invertir en negocios que entiende bien, evitando sectores complejos o de rápida evolución tecnológica si no tiene una comprensión profunda de ellos.

- Ventajas competitivas duraderas: busca empresas que tengan factores que las protejan de la competencia, como marcas fuertes, patentes, economías de escala o redes robustas.

- Equipo gerencial competente y honesto: la calidad de la gestión es crucial para Buffett, por ello prefiere equipos directivos con integridad y un historial probado.

- Están disponibles a un precio atractivo: la piedra angular de la inversión en valor es comprar activos por debajo de su valor intrínseco. Es decir, el precio en bolsa de estos negocios está razonablemente por debajo de su verdadero valor si se consideran los fundamentos a largo plazo.

Estructura y operaciones de Berkshire Hathaway

Berkshire Hathaway opera a través de 2 segmentos principales: negocios de seguros y otros negocios diversificados. Asimismo, posee participaciones minoritarias en compañías independientes que le generan dividendos y ganancias de capital a largo plazo.

Veamos las compañías principales que forman parte de esta estructura y las industrias implicadas:

Segmento | Empresas | Industria |

Negocios de Seguros | GEICO | Seguros de automóviles |

NICO | Seguros y reaseguros | |

General Re | Reaseguros | |

Berkshire Hathaway Specialty Insurance | Seguros comerciales | |

Berkshire Hathaway Primary Group | Seguros primarios | |

Central States Indemnity Co. of Omaha | Seguros de vida y salud | |

Alleghany Corporation | Seguros y reaseguros | |

BHLI Company of Nebraska | Seguros-reaseguros vida y salud | |

biBERK Business Insurance | Seguros comerciales en línea | |

THREE | Planes de seguros comerciales | |

Otros Negocios Diversificados | Berkshire Hathaway Energy | Infraestructura y energía |

Precision Castparts | Componentes aeroespaciales | |

Marmon Holdings | Productos industriales | |

See's Candies | Venta al por menor | |

Dairy Queen | Venta al por menor | |

BNSF Railway | Transporte | |

Berkadia Proprietary Holding | Bienes raíces comerciales | |

Clayton Financial Services | Financiamiento de bienes raíces | |

Inversiones de capital a largo plazo (Participaciones minoritarias) | American Express (NYSE: AXP) | Servicios bancarios |

Bank of America (NYSE: BAC) | Servicios bancarios | |

Moody's Corporation (NYSE: MCO) | Servicios profesionales y comerc. | |

Chubb Limited (NYSE: CB) | Seguros | |

Citigroup (NYSE: C) | Banca de inversión y otros serv. | |

Visa (NYSE: V) | Software y servicios informáticos | |

Mastercard (NYSE: MA) | Software y servicios informáticos | |

Capital One Financial (NYSE: COF) | Servicios bancarios | |

Ally Financial (NYSE: ALLY) | Servicios bancarios | |

Nu Holdings (NYSE: NU) | Servicios bancarios | |

Apple (NASDAQ: AAPL) | Electrónica de consumo | |

T-Mobile US (NASDAQ: TMUS) | Servicios de telecomunicaciones | |

Constellation Brands (NYSE: STZ) | Bebidas | |

Louisiana-Pacific (NYSE: LPX) | Papel y productos forestales | |

Domino’s Pizza Group PLC (LSE: DOM) | Comida rápida | |

Occidental Petroleum (NYSE: OXY) | Petróleo y gas | |

VeriSign (NASDAQ: VRSN) | Software y servicios informáticos |

El negocio de seguros genera un flujo de efectivo significativo que Buffett ha utilizado para realizar otras inversiones. Se trata esencialmente del dinero de las primas que la compañía recibe antes de pagar las reclamaciones.

Los otros negocios diversificados abarcan una amplia gama de empresas en sectores como infraestructura y energía, manufactura, venta al por menor, transporte, finanzas y servicios.

Un ejemplo práctico de la filosofía de Buffett en acción fue la adquisición de BNSF Railway en 2010 por aproximadamente 34 mil millones de dólares. Buffett notó que esta empresa de infraestructura poseía una ventaja competitiva a largo plazo en el transporte de mercancías en Estados Unidos y la adquirió. Esta inversión a largo plazo demostró ser muy exitosa.

Es importante distinguir entre las empresas que son filiales de propiedad absoluta y las empresas que cotizan en bolsa en las que Berkshire Hathaway posee alguna participación, a menudo significativa. Las primeras forman parte directa de los resultados financieros consolidados de Berkshire, mientras que las segundas contribuyen como inversiones de capital a largo plazo a través de dividendos y su posible revalorización en bolsa.

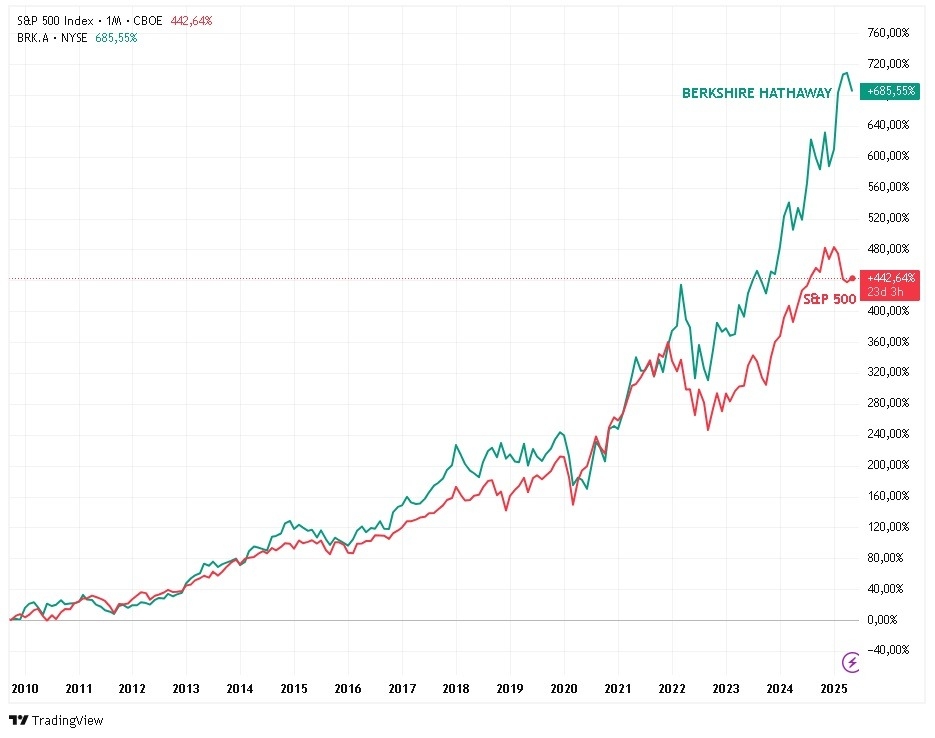

Veamos el rendimiento comparativo de Berkshire Hathaway - Clase A (NYSE: BRK.A) versus el Índice S&P 500 entre 2009 y 2025:

Desde octubre de 2009, luego de la Gran Crisis Financiera, el rendimiento acumulado de las acciones de Berkshire Hathaway ha sido de 685.55%, mientras el todopoderoso Índice S&P 500 ha redituado un 442.64%.

Esto es notable, considerando que hablamos de un gran conglomerado corporativo. No obstante, lo que más llama la atención si observas el gráfico con cuidado es cómo, la compañía de Warren Buffett se coloca consistentemente sobre el S&P 500 la mayor parte del tiempo.

¡Ni siquiera los mejores fondos de inversión del mundo lo pueden hacer!

Tal vez eso explica por qué una acción Clase A de Berkshire Hathaway cuesta cerca de 800,000 dólares. Pero, no te preocupes, ¡también emiten una acción Clase B que cuesta poco más de 500 dólares y replica el mismo comportamiento!

¿Por qué es clave Warren Buffett para la inversión en valor?

Warren Buffett ha sido un defensor y practicante ejemplar de la inversión en valor. Su éxito demuestra la efectividad de esta estrategia a largo plazo.

Buffett ha enseñado a los inversores a enfocarse en el valor intrínseco de una empresa en lugar de dejarse llevar por las fluctuaciones del mercado a corto plazo.

Su importancia para la masificación de este enfoque radica en 5 aspectos clave:

- Demostración práctica del éxito de la inversión en valor: a lo largo de varias décadas, Buffett ha aplicado consistentemente los principios de la inversión en valor y ha logrado retornos superiores al promedio del mercado. Su éxito indiscutible sirve como una prueba tangible de que este enfoque puede generar riqueza significativa. Como dijo el propio Benjamin Graham en su libro, “El Inversor Inteligente”: “La inversión inteligente es más una cuestión de disciplina que de inteligencia”.

- Clarificación y adaptación de los principios de Graham: si bien se basó en las enseñanzas de Benjamin Graham, Buffett refinó y adaptó la inversión en valor para el entorno moderno. Graham se centraba mucho en comprar acciones a precios drásticamente bajos en relación con su valor. Buffett amplió esto para incluir la inversión en empresas de alta calidad con ventajas competitivas duraderas, incluso si no estaban disponibles a precios de “ganga” extrema, siempre y cuando se compraran a un precio razonable en relación con su valor intrínseco.

- Énfasis en la paciencia y el largo plazo: Buffett ha sido un firme defensor de la inversión a largo plazo. Su famosa frase: “Nuestro período de tenencia favorito es para siempre”, subraya la importancia de la paciencia en la inversión. Contrasta con la mentalidad cortoplacista y especulativa que a menudo domina los mercados financieros. Su enfoque anima a los inversores a pensar como dueños de negocios en lugar de simples compradores y vendedores de acciones.

- Comunicación clara y accesible de conceptos complejos: a través de sus cartas anuales a los accionistas de Berkshire Hathaway y sus numerosas entrevistas, Warren Buffett ha explicado los principios de la inversión en valor de una manera clara y accesible para inversores de todos los niveles. Sus analogías y ejemplos hacen que conceptos financieros complejos sean más fáciles de entender. Por ejemplo, a menudo compara la inversión con el béisbol, esperando el “lanzamiento correcto” en lugar de hacer “swing” a cada oportunidad.

- Influencia en otros inversores y gestores de fondos: la filosofía y el éxito de Buffett han influido en innumerables inversores y gestores de fondos en todo el mundo. Muchos adoptan sus principios o adaptan sus estrategias basándose en sus enseñanzas. Su enfoque ha ayudado a moldear una cultura de inversión más fundamentada y orientada al valor.

Si bien Buffett seguirá siendo una figura clave, la atención se centrará cada vez más en cómo se mantendrá su filosofía de inversión en valor en el futuro dentro de Berkshire Hathaway. De seguro, sus sucesores continuarán aplicando los principios que acabamos de mencionar.

¿Cuáles son las reglas de inversión más famosas de Warren Buffett?

Pues, podemos mencionar las 10 reglas más populares que nos deja este brillante inversor:

- Regla número uno: Nunca pierdas dinero.

- Regla número dos: Nunca olvides la regla número uno.

- Invierte a largo plazo: El tiempo es el mejor aliado del inversor.

- Comprende lo que compras: No inviertas en negocios que no entiendas.

- Precio vs. Valor: “El precio es lo que pagas, el valor es lo que recibes”.

- Sé paciente y disciplinado: Evita las decisiones impulsivas.

- Invierte en ti mismo: La mejor inversión es en tu propio conocimiento y habilidades.

- Privilegia la calidad sobre el precio: Es mejor comprar una gran empresa a un precio razonable que una empresa razonable a un precio excelente.

- Desarrolla una mentalidad contraria: “Sé temeroso cuando otros son codiciosos y codicioso cuando otros son temerosos”.

- Rodéate de personas exitosas: “Elige asociados cuyo comportamiento sea mejor que el tuyo y te desviarás en esa dirección”.

¿Cuáles son las 10 frases más significativas de Warren Buffett?

La sabiduría de Warren Buffett es elevada y, a menudo, se ha expresado en frases simples y llenas de sentido común, incluso humor:

- “El riesgo viene de no saber lo que estás haciendo”.

- “Nunca inviertas en un negocio que no puedas entender”.

- “Invierte como si tuvieras sólo un día más para tomar decisiones”.

- “No puedes producir un bebé en un mes dejando embarazadas a nueve mujeres”.

- “No tenemos que ser más inteligentes que el resto, tenemos que ser más disciplinados que el resto”.

- “Solo compras algo que estarías perfectamente feliz de mantener si el mercado cerrara durante 10 años”.

- “No es necesario hacer cosas extraordinarias para conseguir resultados extraordinarios”.

- “La cosa más importante que debes hacer si estás dentro de un hoyo es dejar de cavar”.

- “Si estás en un barco con filtraciones crónicas que no se puede arreglar, la energía que gastes en cambiar de barco será mucho más productiva que la que dediques a tapar las filtraciones”.

- “Únicamente cuando la marea baja, descubres quién ha estado nadando desnudo”.

Conclusión

Warren Buffett no solo ha acumulado una gran fortuna, sino que también ha compartido su sabiduría para inspirar a otros.

Su enfoque basado en la inversión en valor, la paciencia y la ética empresarial, son lecciones valiosas para cualquier persona que desee tener éxito en el mundo de las inversiones.

Desde DailyForex te animamos a que explores más sobre sus estrategias y principios, y a que te aventures en el emocionante mundo de la inversión bursátil con una base sólida y una visión a largo plazo.

¡Si deseas acceder a más contenido como este, no dejes de seguir nuestra sección de Artículos Forex!