Aquí tienes nuestra selección de brokers regulados con presencia internacional y una guía rápida para comparar comisiones, plataformas y condiciones y encontrar el mejor broker forex según tu perfil.

¿Cómo Analizamos los Brokers?

- Más de 10 años revisando brokers.

- 150+ métricas por broker (costes, regulación, seguridad, plataformas y ejecución).

- Equipo de analistas y editores especializados en trading en español.

- Reseñas verificadas y actualizadas al menos una vez al año.

- Calificaciones basadas en horas de investigación y más de 10 factores (comisiones, depósitos/retiros, regulación, activos, etc.).

Obtenga más información sobre cómo evaluamos a los Brokers y mantenemos nuestra imparcialidad aquí.

Comparación de los Mejores Broker para Forex en 2026

A continuación verás primero una lista rápida de los 10 mejores brokers del mundo, luego una tabla comparativa y, por último, un resumen de cada broker, sus plataformas de trading y sus puntos fuertes y débiles:

.webp) |  |  |  | ||

Reguladores | ASIC, CySEC, DFSA, FSC Belize | ASIC, BaFin, CMA (Kenya), CySEC, DFSA, FCA, SCB | ASIC, CySEC, FCA | FMA, FSA | ASIC, CMA (Kenya), CySEC, FSCA |

Año de creación | 2009 | 2010 | 2009 | 2014 | 2005 |

Tipo(s) de ejecución | Market Maker | Sin dealing desk, NDD | ECN/STP, Market Maker | ECN/STP, Sin dealing desk | ECN/STP |

Depósito Mínimo | |||||

Costo promedio de negociación EUR/USD | 0.1 pips | 1.1 pips | 1.0 pips | 1.1 pips | 1.2 pips |

Costo promedio de negociación GBP/USD | 0.2 pips | 1.4 pips | 1.2 pips | 1.55 pips | 1.4 pips |

Costo promedio de negociación Oro | $0.19 | $0.15 | $0.12 | 0.12 pips | $0.16 |

Plataforma(s) de negociación | MetaTrader 4, MetaTrader 5, Plataforma propia | Otros, MetaTrader 4, MetaTrader 5, cTrader, Plataforma propia, Trading View+ | Otros, MetaTrader 4, MetaTrader 5, Trading View+ | MetaTrader 4, MetaTrader 5, cTrader, Trading View | MetaTrader 4, MetaTrader 5, cTrader, Plataforma propia, Basada en la web |

Cuenta islámica | |||||

Protección del saldo negativo | No está | No está | |||

| Visitar Página | Empezar Visitar PáginaEl 81.3% al operar CFDs pierden dinero | Visitar Página | Visitar Página | Visitar Página |

Si quieres profundizar, también te explicamos cómo verificar la regulación de un broker y qué revisar antes de abrir cuenta.

Ranking de los Mejores Brokers de Forex Regulados

En DailyForex analizamos los mejores brokers para invertir con criterios consistentes para ayudarte a comparar brokers regulados y elegir el mejor broker forex según costes, ejecución y experiencia en español.

- XM, Reconocido globalmente, multipremiado y el mejor para traders que buscan educación en español..

- Pepperstone, Excelente ejecución ECN en MT4/5, cTader, mejor para scalping y trading algorítmico.

- Eightcap, Precio competitivo con un excelente sistema educativo, mejor para operar Forex y criptos con TradingView.

- BlackBull Markets, Mejor para traders ECN de alto volumen.

- FP Markets, Mejor para combinar Forex y CFDs con modelo ECN .

- AvaTrade, Mejor para operar desde web y móvil con funciones de copia.

- GO Markets, Comisiones de negociación muy competitivas, y el mejor para diversificar con un solo broker regulado.

- RoboForex, Mejor para estrategias automatizadas y variedad de activos.

- Plus500, Mejor para quienes buscan una plataforma simple en español.

- Fintana, Mejor para operar desde navegador con herramientas analíticas.

A continuación encontrarás nuestra selección de los mejores brokers para trading forex en 2026, priorizando brokers regulados y criterios prácticos como costes, plataformas y experiencia de usuario:

XM

En Resumen Reconocido globalmente, multipremiado y el mejor para traders que buscan educación en español.Broker Forex y CFDs regulado por organismos de primer nivel (incluidos CySEC y ASIC), con millones de clientes en todo el mundo y un fuerte enfoque en formación para traders hispanohablantes de España y Latinoamérica.

Datos rápidos

Depósito mínimo: muy bajo, accesible para cuentas pequeñas

Apalancamiento máx.: hasta el límite permitido por la normativa de cada región

Plataformas: MT4, MT5, app propia

Cuenta demo: sí, gratuita y renovable

Ventajas

Amplio material educativo, webinars y análisis en español.

Condiciones competitivas en Forex con varias opciones de cuenta.

Buena gama de instrumentos además de divisas (índices, materias primas, etc.).

A tener en cuenta

Algunas promociones y tipos de cuenta cambian según el país de residencia.

Pros y Contras

- Excelentes herramientas de negociación y programa de fidelidad

- Depósito mínimo, apalancamiento elevado*, costes de negociación competitivos

- Investigación y formación excelentes

- Confianza y transparencia con generosas primas e incentivos

- Tasa de inactividad

Pepperstone

En Resumen Excelente ejecución ECN en MT4/5, cTader, mejor para scalping y trading algorítmicoBroker Forex ECN regulado por distintos supervisores reconocidos (como FCA o ASIC), muy valorado por su ejecución rápida y spreads ajustados, ideal para traders hispanos que operan intradía o con robots.

Datos rápidos

Depósito mínimo: flexible, pensado para traders con cierto capital inicial

Apalancamiento máx.: según regulación local y tipo de cuenta

Plataformas: MT4, MT5, cTrader, TradingView (según región)

Cuenta demo: sí, con datos de mercado en tiempo real

Ventajas

Spreads muy bajos en principales pares Forex.

Excelente infraestructura para trading algorítmico y scalping.

Buena integración con plataformas avanzadas y herramientas de copy trading.

A tener en cuenta

No es el broker más orientado a principiantes absolutos; está más pensado para traders activos.

Pros y Contras

- Elección de plataformas de negociación y alternativas de negociación social

- No requiere Depósito mínimo y ofrece alto apalancamiento

- Completo paquete de actualización MT4/MT5 y alojamiento VPS

- Programa de comerciantes activos y estructura de estructura de costes

- Selección limitada de activos

Eightcap

En Resumen Precio competitivo con un excelente sistema educativo, mejor para operar Forex y criptos con TradingViewBroker regulado (incluyendo supervisores como ASIC) que combina costes competitivos en Forex con una oferta notable de criptomonedas y conexión con TradingView, atractivo para traders hispanos que analizan el mercado con gráficos avanzados.

Datos rápidos

Depósito mínimo: bajo-medio, adecuado para empezar con una cuenta real pequeña

Apalancamiento máx.: varía según normativa y tipo de activo

Plataformas: MT4, MT5, TradingView (según disponibilidad)

Cuenta demo: sí, gratuita

Ventajas

Spreads ajustados en pares principales de divisas.

Integración con TradingView para análisis técnico detallado.

Buen equilibrio entre Forex, índices, materias primas y criptos.

A tener en cuenta

La oferta de productos y el apalancamiento cambian según el país del cliente.

Pros y Contras

- Alto apalancamiento

- Bróker Australiano con excelente regulación

- APlataformas de negociación MT4/MT5 listas para usar

- Plataformas de MT4 y MT5 requieren plugins de terceros para alcanzar su potencial.

- Soporte al cliente de acuerdo al horario de Australia.

BlackBull Markets

En Resumen Mejor para traders ECN de alto volumenBroker ECN centrado en Forex y CFDs, regulado en varias jurisdicciones, que destaca por su enfoque en ejecución rápida y condiciones competitivas para traders de alto volumen, incluidos muchos clientes hispanohablantes.

Datos rápidos

Depósito mínimo: bajo para la cuenta estándar, más elevado en cuentas ECN avanzadas

Apalancamiento máx.: alto en algunas jurisdicciones, sujeto a regulación

Plataformas: MT4, MT5, app móvil

Cuenta demo: sí, orientada a probar la ejecución ECN

Ventajas

Condiciones favorables para scalpers y traders con alto volumen.

Profundidad de mercado y acceso ECN en determinadas cuentas.

Soporte para estrategias automatizadas en MT4/MT5.

A tener en cuenta

Puede no ser la opción más sencilla para traders completamente nuevos.

Pros y Contras

- Spreads desde 0.0 pips en Prime y $0 de depósito mínimo (nueva política).

- 26.000+ instrumentos y plataformas MT4/MT5, cTrader y TradingView.

- Atención en español con teléfonos/WhatsApp dedicados para LATAM.

- Opciones de depósito limitadas

FP Markets

En Resumen Mejor para combinar Forex y CFDs con modelo ECNBroker Forex y CFDs regulado (ASIC, CySEC, entre otros), con modelo ECN/RAW en muchas de sus cuentas, pensado para traders que buscan costes ajustados y variedad de activos sin renunciar a la regulación fuerte.

Datos rápidos

Depósito mínimo: accesible en la mayoría de las cuentas

Apalancamiento máx.: depende de la entidad regulada y el país

Plataformas: MT4, MT5, IRESS (según región)

Cuenta demo: sí, con acceso a pares Forex principales

Ventajas

Spreads competitivos en cuentas ECN/RAW.

Noticias y estudios de mercado frecuentes, útiles para traders activos.

Gama amplia de instrumentos: Forex, índices, materias primas y acciones CFDs.

A tener en cuenta

La plataforma IRESS y algunas funciones avanzadas tienen curva de aprendizaje mayor.

Pros y Contras

- Spreads crudos desde 0.0 en cuenta Raw

- 12 add-ons MT4 (Trader Toolbox)

- VPS gratis con condiciones

- Investigación diaria propia, y soporte en Español

- Apalancamiento retail limitado por regulador (p. ej., 30:1 en ASIC/CySEC)

AvaTrade

En Resumen Mejor para operar desde web y móvil con funciones de copiaBroker global de Forex y CFDs fuertemente regulado en varias jurisdicciones, con larga trayectoria y una oferta de plataformas propia muy intuitiva, ideal para traders hispanos que prefieren operar desde web o app con opciones de copy trading.

Datos rápidos

Depósito mínimo: moderado, adecuado para cuentas reales estándar

Apalancamiento máx.: limitado por regulación ESMA u otras, según región

Plataformas: WebTrader, AvaTradeGO, MT4, MT5, opciones de copy trading

Cuenta demo: sí, con capital virtual y datos en tiempo real

Ventajas

Plataforma web y app muy fáciles de usar en español.

Amplia regulación y presencia internacional.

Herramientas de copy trading y trading social integradas.

A tener en cuenta

La estructura de spreads/comisiones puede ser algo menos competitiva que la de algunos brokers ECN puros.

Pros y Contras

- Bien regulado y de confianza con la supervisión de un banco central

- Amplia selección de activos y oportunidades de diversificación entre ellos

- Excelente selección de plataformas de negociación que responden a diversas necesidades comerciales

- Oferta educativa de alta calidad a través de SharpTrader

- Costes comerciales competitivos, pero nada especial

GO Markets

En Resumen Comisiones de negociación muy competitivas, y el mejor para diversificar con un solo broker reguladoBroker regulado en varias jurisdicciones (incluida ASIC), centrado en Forex y CFDs, que ofrece comisiones competitivas y una selección equilibrada de pares de divisas, índices y materias primas para traders hispanos que buscan diversificar.

Datos rápidos

Depósito mínimo: relativamente bajo para empezar en cuentas estándar

Apalancamiento máx.: ajustado a la regulación local

Plataformas: MT4, MT5, WebTrader

Cuenta demo: sí, para probar estrategias sin riesgo

Ventajas

Buena relación entre costes y calidad de ejecución.

Selección de mercados suficiente para la mayoría de estrategias de Forex + índices.

Herramientas adicionales como VPS y plugins para MT4/MT5 (según condiciones).

A tener en cuenta

La marca es menos conocida que otros grandes brokers, lo que puede requerir más investigación previa por parte del usuario.

Pros y Contras

- Atención al cliente 24/5

- Formación de calidad para principiantes

- Actualización de Génesis para MT4/MT5

- Comisiones de negociación muy competitivas

- Procesadores de pago limitados

RoboForex

En Resumen Mejor para estrategias automatizadas y variedad de activosBroker Forex y CFDs regulado, conocido por su gran número de instrumentos disponibles y variedad de tipos de cuenta, atractivo para traders hispanos que usan robots, EAs o estrategias avanzadas.

Datos rápidos

Depósito mínimo: muy bajo en ciertas cuentas, útil para probar sistemas

Apalancamiento máx.: puede ser elevado en algunas jurisdicciones (siempre con alto riesgo)

Plataformas: MT4, MT5, cTrader, R Trader (según disponibilidad)

Cuenta demo: sí, con varios tipos de cuenta simulada

Ventajas

Amplísima gama de activos, especialmente en Forex y acciones CFDs.

Soporte sólido para trading automatizado y EAs.

Programas de bonos y promociones frecuentes (según región).

A tener en cuenta

El alto apalancamiento disponible aumenta significativamente el riesgo si no se controla bien.

Pros y Contras

- Programa de Bonos para todos los traders

- Spreads competitivos, ejecución rápida y atractivos programas de bonos y cashback para los traders.

- Amplia gama de instrumentos financieros y plataformas de trading adaptadas a distintos niveles de experiencia.

- Regulado por la IFSC de Belice, ofreciendo un nivel básico de seguridad para los fondos de los clientes.

- Procesos de retiro de fondos pueden ser más lentos de lo esperado

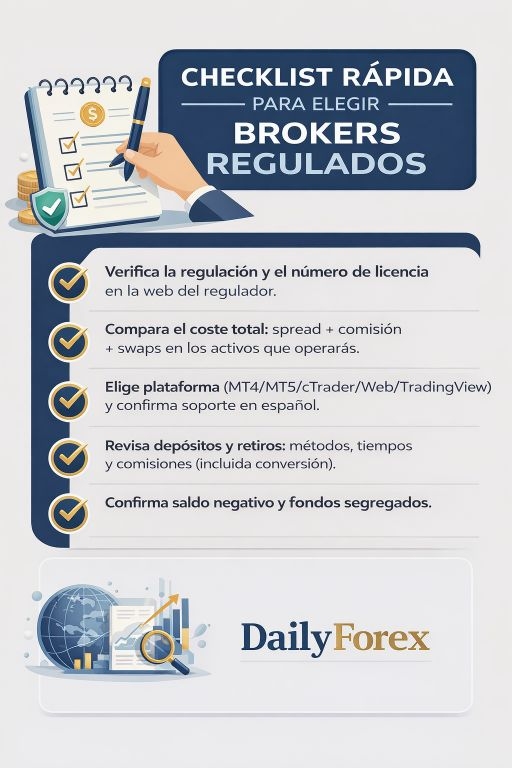

Checklist Rápida para Elegir Brokers Regulados

- Verifica la licencia de broker en la web del regulador.

- Compara el coste total: spread + comisión + swaps en los activos que operarás.

- Elige plataforma (MT4/MT5/cTrader/Web/TradingView) y confirma soporte en español.

- Revisa depósitos y retiros: métodos, tiempos y comisiones (incluida conversión).

- Confirma saldo negativo y fondos segregados.

Reputación del Broker

Antes de elegir brokers confiables, revisa la trayectoria del broker, si ha recibido sanciones del regulador y si pertenece a un grupo con presencia global; la antigüedad no lo es todo, pero puede ser una señal adicional de estabilidad.

Atención al Cliente

Los brokers serios suelen ofrecer soporte 24/5 por chat en vivo, email y teléfono, y en algunos casos también WhatsApp, Telegram o redes sociales (la disponibilidad puede variar por canal).

Los Brokers Recomendados por DailyForex presentan los Canales habituales:

- Chat en vivo

- Correo electrónico

- Teléfono

- Telegram

- Redes sociales

La mayoría ofrece asistencia en español, aunque este idioma puede no estar disponible en todos los canales.

Organismos Reguladores de los Mejores Brokers para Trading Forex

En Forex, verás repetirse ciertos reguladores.

En general, las licencias de “primer nivel” suelen exigir más protección al cliente, mientras que las entidades offshore pueden ofrecer mayor flexibilidad (por ejemplo, más apalancamiento), pero con menor protección legal. Antes de abrir cuenta, confirma siempre la entidad asignada según tu país.

A continuación resumimos los reguladores más relevantes y qué brokers de nuestra lista operan bajo su paraguas:

- Reino Unido (FCA): regulador estricto; exige segregación de fondos, controles de capital y reglas de protección al cliente. La entidad final depende del país de residencia.

- Australia (ASIC): regulador de primer nivel; varios brokers globales mantienen licencias australianas y asignan clientes según país.

- Chipre (CySEC) / UE (CBI): CySEC supervisa brokers en la UE bajo MiFID II; AvaTrade destaca por regulación del Banco Central de Irlanda (CBI).

- Dubái (DFSA/ADGM): marcos relativamente estrictos; señal adicional de cumplimiento.

- Sudáfrica (FSCA): regulador relevante a nivel regional; puede ser entidad para clientes internacionales según broker.

- Offshore (Seychelles, Mauricio, Belice): común para clientes internacionales; puede ofrecer mayor apalancamiento, con menor protección legal.

La mayoría de brokers recomendados combinan licencias de primer nivel con entidades offshore para atender a clientes internacionales; verifica siempre la entidad y el número de licencia directamente en el regulador.

¿Cómo Elegir Plataforma Regulada siendo Principiante?

Para principiantes, una plataforma “buena” no es la que tiene más botones, sino la que te permite aprender un proceso claro: empezar con demo, pasar a tamaños pequeños, entender el coste real por operación y operar con herramientas básicas de gestión del riesgo; por eso, al revisar estas plataformas de trading reguladas, ponemos énfasis en la experiencia de usuario y en que las condiciones estén explicadas de forma transparente, además de la regulación.

Otros Factores Clave para Elegir el Mejor Broker (según tu perfil)

¿Qué otros Puntos Clave debo Analizar de la Lista de Brokers Regulados? Analiza según si buscas un bróker para principiantes o para expertos y tu estilo de trading:

Tipo de Broker (Modelo de Ejecución)

- Market Maker / Dealing Desk (DD): el broker internaliza la ejecución.

- NDD (ECN/STP): en general orientado a ejecución más cercana al mercado.

- Híbrido: combina modelos según la cuenta.

Costos y Comisiones: Qué mirar de Verdad

- Cuentas RAW/ECN: spreads bajos + comisión.

- Cuentas Standard: sin comisión fija, pero spreads más amplios.

- Además: comisiones por depósito/retiro/inactividad pueden pesar en cuentas pequeñas.

Day Trading y Scalping

Si haces intradía o scalping, prioriza spreads bajos, ejecución rápida y condiciones que no penalicen tu estilo.

Depósitos pequeños y gestión de riesgo

Busca disponibilidad de microlotes (0.01) y herramientas para controlar tamaño de posición. La cuenta demo sirve para probar spreads y ejecución antes de depositar.

Mercados disponibles (más allá de Forex)

Además de pares mayores y menores, muchos brokers ofrecen CFDs sobre índices, commodities, acciones, ETFs y a veces criptomonedas para diversificar.

Apalancamiento y Normativa

El apalancamiento amplifica ganancias y pérdidas. En la UE y Reino Unido suelen aplicarse límites (por ejemplo, 1:30 en pares mayores). En otras entidades puede variar. La recomendación práctica es usar apalancamiento moderado y ajustar tamaño de posición a tu plan de riesgo.

Cómo Evitar Estafas

Evita brokers no regulados o con regulación opaca. Prioriza licencias verificables, políticas claras de retiro y transparencia en costos. Los brokers recomendados de esta lista se seleccionan para evitar ese perfil y son brokers confiables.

Conclusión

Elegir entre brokers regulados es el paso más importante antes de operar en Forex, y por eso esta guía reúne una lista de brokers regulados y criterios prácticos para comparar coste total, plataformas, ejecución y condiciones clave. Si verificas siempre la entidad y la licencia, revisas depósitos y retiros, y eliges una plataforma que encaje con tu nivel (especialmente si eres principiante), estarás en mejor posición para encontrar el mejor broker forex para tu perfil y operar con mayor confianza en 2026.