Las cosas se mueven muy rápidamente en la tecnología, doblemente en las cripto-monedas. Puede que haya llevado a Bitcoin más de una década salir de la oscuridad y tomar el manto de un activo descentralizado global, pero al mismo tiempo, se ha estado gestando una revolución bajo la superficie del mercado de las cripto-monedas.

Bitcoin ha hecho muchos esfuerzos para tener un break en la conciencia de la corriente principal en su corta pero histórica historia. Entre 2011 y 2012, justo cuando la crisis de la deuda soberana europea estaba en pleno apogeo, mucha gente empezó a oír hablar de un tipo de dinero digital que nadie controlaba. A finales de 2013, se había producido una racha sin precedentes que llevó el precio de menos de $10 en enero de 2012 a poco menos de $1200 en noviembre de 2013. Eso es un aumento de casi el 17.000% en menos de un año. Lo que siguió fue un prolongado mercado a la baja que vería el precio caer tan bajo como $150 por moneda en enero de 2015. Como suele ocurrir cuando un activo se devalúa, especialmente uno tan controversial como el bitcoin, inevitablemente cae de los titulares y se empiezan a escribir obituarios sobre él.

Durante el siguiente ciclo, entre 2016 y 2017, un grupo aún más grande de personas se enteró de bitcoin. Esto se aceleró en parte por un mayor grado de conciencia pública en torno al evento de "reducir a la mitad", que tiene lugar una vez cada cuatro años y que efectivamente reduce a la mitad la cantidad de nuevo bitcoin que se extrae. El choque de la oferta resultante ha sido suficiente para enviar el bitcoin a nuevas cotas tras cada reducción a la mitad hasta la fecha. Para entonces el mercado había crecido lo suficiente como para soportar una serie de otros "altcoins", muchos intentando montar los collares de Bitcoin, mientras que otros trataban ambiciosamente de desintermediar otras áreas del tejido social, tal y como Bitcoin intentaba hacer con el dinero. Durante este período, el precio de Bitcoin subió de nuevo desde menos de $400 en enero de 2016, a alrededor de $20.000 en diciembre de 2017. Otra increíble subida, esta vez de un 5500%.

Lo que siguió fue otra prolongada caída que vería al activo perder entre el 80-90% de su valor. En el año entre los máximos históricos de Bitcoin y sus mínimos en diciembre de 2018, mucho había cambiado en el espacio. Tanto es así, que cuando los medios de comunicación retomaron la historia en abril de 2019 (justo cuando la acción de los precios empezaron a indicar un nuevo fondo), muchos se quedaron perplejos al ver que la cobertura era sólo sobre bitcoin como Oro Digital, sin apenas mencionar todo el terreno que se había abierto en el espacio desde el anterior máximo. A medida que se avecina otra reducción a la mitad en el horizonte y entramos en otro ciclo de criptografía de la moneda, ahora puede ser el momento perfecto para hacer un balance de algunos acontecimientos importantes desde la última vez que prestó atención a esta historia.

Estaca:

A estas alturas, la mayoría de la gente habrá oído hablar al menos de la práctica de la minería. El método de uso intensivo de recursos llamado "prueba de trabajo", que implica el uso de hardware informático especializado para resolver problemas matemáticos increíblemente complejos en los que se basan las monedas de bits y otras cripto-monedas para lograr un consenso y una seguridad distribuidos. Sin embargo, no son tantos los que han oído hablar de la prueba de trabajo, un algoritmo rival que logra el consenso de los interesados utilizando sus propias monedas para garantizar la red.

Los puntos fuertes y débiles de la prueba de aceptación se han debatido durante muchos años. Uno de los argumentos más convincentes para este tipo de consenso es que el punto de venta es fundamentalmente una tecnología más ecológica. Elimina el costoso hardware minero, hambriento de energía, en el que se basan las cripto-monedas de prueba de trabajo. Como ejemplo de cuán derrochadora es la prueba de trabajo, la red de Bitcoin actualmente consume más energía por año que el país de Suiza. Otro argumento a favor de las pruebas de trabajo es que alinean los incentivos de los mineros y los poseedores. En la prueba de trabajo, los mineros son un tipo de grupo de interés especial que está separado de los usuarios de la red. En la prueba de toma de posesión, los titulares y los usuarios son ellos mismos responsables de asegurar la red guardando bajo llave sus propias monedas.

Entre las 20 principales cripto-monedas por capitalización de mercado, 6 utilizan actualmente pruebas de toma de posesión para lograr el consenso (EOS, TRX, XTZ, DASH, ATOM, y NEO) con una séptima (ADA) que debe lanzar su propio algoritmo de toma de posesión en las próximas semanas. El etéreo, la segunda mayor cripto-moneda, se encuentra actualmente en medio de su propia transición de prueba de trabajo a prueba de toma. Es extremadamente difícil que veamos a Bitcoin cambiar su algoritmo de consenso, pero la tendencia general parece estar alejándose del PoW y acercándose al PoS. Discutiremos algunas de las otras implicaciones de esta tendencia más adelante cuando veamos el rendimiento.

DeFi:

El DeFi, o Finanzas Descentralizadas, surgió durante el último mercado criptográfico como una de las nuevas aplicaciones asesinas del criptoespacio. Una vez más, parece ser demasiado nuevo, no se entiende lo suficiente y está demasiado alejado de Bitcoin como para haber tenido un impacto significativo en los principales medios de comunicación. DeFi se basa en cadenas de bloques de "contrato inteligente" de segunda y tercera generación, como Ethereum, que pueden procesar más que el simple movimiento de unidades de criptocorriente. Un contrato inteligente puede ser pensado como un tipo de acuerdo escrito en código que obliga a las partes a un cierto conjunto de reglas aplicables por la propia cadena de bloques. No es necesario que los abogados o las páginas y páginas de letra pequeña sean firmadas, monogramadas y atestiguadas. Por el contrario, las redes criptográficas de primera generación como Bitcoin sólo son capaces de manejar el movimiento de unidades de moneda. Esto es también por lo que puede que no hayas oído nada al respecto. La criptografía es un área altamente compleja y la narrativa pública se mueve mucho más lentamente que la tecnología en sí misma, de ahí el enfoque de Bitcoin como Oro Digital.

En resumen, el DeFi hace por los servicios financieros lo que las criptodivisas como Bitcoin hicieron por el dinero hace una década. Permite a cualquiera aprovechar servicios como préstamos descentralizados, intercambio y contratos de derivados de una manera completamente sin permiso. Desde finales de 2017, los inversores expertos en criptografía han estado guardando bajo llave sus tenencias de criptografía para obtener un ingreso pasivo en todo el mercado bearish.

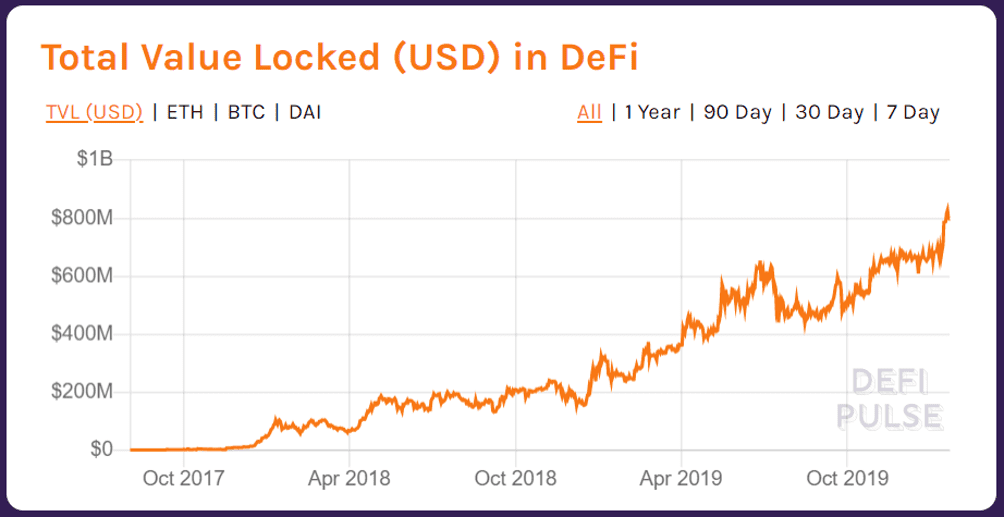

A medida que más y más proyectos de DeFi se han puesto en línea, esto ha llevado al crecimiento de un ecosistema de servicios financieros distribuidos que imitan los mercados monetarios de las finanzas tradicionales, con la excepción de que el DeFi no excluye a nadie. Cualquier persona (o incluso bot) con una cartera encriptada es tratada como una especie de institución y puede acceder y aprovechar los servicios (y tarifas) normalmente reservados a los bancos. Por supuesto, todavía es muy pronto para el DeFi, sin embargo, la cantidad de valor encerrado en los contratos inteligentes del DeFi sigue creciendo y, según algunas medidas, ya ha superado los 1.000 millones de dólares. Si bien hay productos de DeFi disponibles en varias cadenas de bloques, Ethereum tiene actualmente la mayor parte de la actividad de DeFi y está creciendo a un ritmo exponencial. Sólo entre el 13 y el 19 de enero, otros 130 millones de dólares se encerraron en proyectos de DeFi basados en el Ethereum.

Rendimiento:

Una de las primeras críticas que hicieron algunos economistas a la criptografía fue que, al igual que el Oro, su naturaleza deflacionaria y su condición de instrumento portador lo hacen muy problemático como base de una economía mundial moderna. Como activo al portador, se dijo, todo lo que la criptografía puede hacer es sentarse allí tontamente, esperando a que un tonto más grande venga y le pague más de lo que usted le pagó a otro por ella. Esto está cambiando. Mientras que muchos dejaron de prestar atención cuando la burbuja explotó y la especulación salvaje llegó a su fin, el cripto se convirtió de repente en una clase de activo con un rendimiento. De hecho, otra parte de la historia no contada de crypto es que, como clase de activos con rendimiento, crypto actualmente proporciona rendimientos más altos que gran parte del sistema financiero tradicional.

Entre los protocolos de prueba de rendimiento de los 20 principales mencionados, sus interesados ganan actualmente entre el 3% y el 13% anual, según el proyecto. Así pues, para algunos proyectos de criptoanálisis, la noción de ser un titular (o un "hodler") ha cambiado fundamentalmente. Esos holdings pueden ahora obtener un ingreso cuando están estacionados, permitiendo a los inversores aumentar sus holdings, diversificar o tomar un ingreso. Y eso es sólo apostar.

Los usuarios de DeFi pueden prestar activos que actualmente no pueden ser estacados, como el Éter, Dai, ZRX y el Fichero de Atención Básica, y ganar intereses por ellos. A mediados del 2019 la demanda de Dai, un stablecoin construido en Ethereum y algoritmicamente ligado al Dólar Estadounidense, subió tanto que el interés a pagar por el préstamo se elevó al 15%. Actualmente está alrededor del 6%. Para acercarse a esos porcentajes en el sistema bancario tradicional habría que convertir el capital en otra moneda y estacionarlo en lugares como Argentina, Turquía o Irán. Algo muy interesante está pasando para que este mercado naciente esté ofreciendo el tipo de tasas de interés que muchos ahorradores occidentales recuerdan con cariño de los años 80 y 90. Definitivamente es algo que hay que vigilar. Particularmente porque los protocolos de DeFi normalmente requieren que el token de la red (Éter en el caso de la cadena de bloqueo de Ethereum) esté bloqueado como garantía, lo que significa que hay menos disponible en el mercado abierto.

Pensamientos finales:

Bitcoin obviamente gobierna este mercado, que comprende el 66% de su capital de mercado en el momento de escribir este artículo. Todo el mercado sigue necesariamente el ciclo más amplio de Bitcoin como se describe arriba. Cuando sube, los altcoins se benefician de la escorrentía, cuando baja sufren aún más que el propio bitcoin. Sin embargo, se ha producido un frenesí de actividad en otros proyectos menos visibles a pesar de lo que el precio del bitcoin ha estado haciendo. Y cuando bitcoin entre en un nuevo mercado bullish, estos proyectos serán los benefactores de una nueva ola de interés que todo el espacio está a punto de recibir. Equipado con algún conocimiento de las tres tendencias que hemos discutido aquí, debería tener un buen punto de partida desde el cual cortar a través de mucho del bombo y tomar decisiones más inteligentes que el resto de la multitud. La versión de CliffsNotes es que Bitcoin sigue siendo el rey, pero hay más príncipes intrigantes en el reino de lo que puedas haber pensado.

*El comercio de moneda criptográfica no está disponible en HYCM (Europa) Ltd