Probablemente, la diferencia entre el éxito y el fracaso en el trading de Forex dependerá sobre todo de los pares de divisas que elija para operar cada semana y en qué dirección, y no de los métodos de trading exactos que utilice para determinar las entradas y salidas de las operaciones.

Al comenzar la semana de trading, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto y cómo tales desarrollos son afectados por los fundamentos macro y el sentimiento del mercado.

Es un buen momento para operar en los mercados en este momento, ya que hay algunas tendencias a bullish válidas a largo plazo en los principales índices bursátiles de Estados Unidos y Europa que se pueden negociar en la mayoría de los brókers de Forex como CFDs, así como el impulso a mediano plazo a favor del Euro y el Yen Japonés y en contra del Dólar Estadounidense.

Panorama General 25 de Abril de 2021

La semana pasada, el mercado de Forex registró la mayor subida de los valores relativos del Euro y la mayor caída del valor relativo del Dólar Estadounidense.

En mi anterior artículo de la semana pasada escribí que las mejores operaciones eran las de los índices S&P 500 y Dax 30. Mientras que el índice S&P 500 terminó la semana prácticamente sin cambios, el índice Dax 30 cerró con un descenso del 1.54%, lo que supone una pérdida promedio del 0.77%.

Análisis Fundamental y Sentimiento del Mercado

La conclusión principal de la semana pasada es que el sentimiento del mercado sigue siendo de riesgo, especialmente en Estados Unidos y en la Eurozona, centrado en Alemania. La demanda se ha visto avivada por las políticas monetarias de flexibilización y los estímulos en EE.UU., a pesar de los temores de que la política provoque presiones inflacionistas insostenibles y de que los impuestos de sociedades sean más altos. El principal índice bursátil estadounidense, el S&P 500, cotizó brevemente el viernes a un nuevo máximo histórico.

El USD volvió a caer durante la semana pasada, tras encontrarse con una resistencia técnica hace tres semanas, mientras que su tendencia a largo plazo es mixta. Existe un impulso a mediano plazo en contra del USD, mientras que hay un impulso a bullish similar a favor del Euro y en menor medida del Yen Japonés. También vemos fortaleza a largo plazo en el Dólar Canadiense, respaldada por factores fundamentales y por las políticas del Banco de Canadá.

La semana pasada estuvo dominada por la publicación de las políticas mensuales del Banco Central Europeo, que no contenía sorpresas y tuvo poco efecto sobre el Euro, así como la del Banco de Canadá, cuya publicación fue más consecuente ya que adelantó el calendario previsto para el inicio del aumento de las tasas.

Los principales acontecimientos de la semana que viene serán el tipo de interés de los fondos federales y el comunicado del FOMC de la Reserva Federal de EE.UU., además de los datos del PIB avanzado de EE.UU. y el informe de perspectivas del Banco de Japón. Normalmente, las publicaciones del FOMC son el principal motor de la volatilidad del mercado de divisas, por lo que podemos esperar un mercado de divisas activo durante la segunda mitad de esta semana.

La semana pasada, el número de nuevos casos confirmados por Coronavirus aumentó por octava semana consecutiva hasta alcanzar un nuevo récord, después de haber disminuido durante más de dos meses, impulsado principalmente por el resurgimiento del virus en Asia (especialmente en la India). El número total de muertes en el mundo también aumentó la semana pasada por quinta vez consecutiva. Se especula con la posibilidad de que el número de muertes en la India sea considerablemente mayor que el total oficial, que es de aproximadamente 2.600 diarias, mientras que en la actualidad hay alrededor de un millón de nuevos casos confirmados cada tres días.

Muchos países han iniciado programas de vacunación. Exceptuando las naciones extremadamente pequeñas, los avances más rápidos hacia la inmunidad de rebaño se han producido en Israel, el Reino Unido y los Emiratos Árabes Unidos, con estudios que afirman que Israel y el Reino Unido han alcanzado de hecho la "inmunidad de rebaño". La inmunización está avanzando rápidamente en los Estados Unidos y la Unión Europea ha empezado por fin a acelerar el ritmo de su programa lo suficiente como para empezar a marcar la diferencia.

El mayor crecimiento de nuevos casos confirmados por Coronavirus se está produciendo en Argentina, Bahamas, Bolivia, Camboya, Colombia, Croacia, Cuba, Chipre, Egipto, Georgia, India, Irán, Irak, Japón, Kazajstán, Corea del Sur, Malasia, Nepal, Países Bajos, Paraguay, Arabia Saudí, Sri Lanka, Trinidad, Túnez, Turquía, Venezuela y Uzbekistán.

Análisis Técnico

Índice del Dólar Estadounidense

El gráfico de precios semanal muestra que el índice del Dólar Estadounidense imprimió una vela firmemente a bearish la semana pasada, después de rechazar el nivel de resistencia clave de hace unas semanas, el cual se muestra por encima del precio actual en el gráfico de abajo, y hacer una reversión a bearish. Se han impreso nuevos niveles de resistencia más bajos en el camino a la baja, lo que es una señal a bearish. El índice sigue apenas por encima de su precio de hace tres meses, lo que es una señal a bullish, pero está más por debajo del nivel de resistencia clave mencionado, así como por debajo de su precio de hace seis meses, lo que sugiere que se ha desarrollado un impulso a bearish. En general, el movimiento de la semana que viene en el precio del USD parece que será ligeramente a la baja. Por esta razón, probablemente sea prudente no tomar ninguna operación larga en el USD durante la próxima semana.

Índice S&P 500

El increíble aumento del mercado bursátil estadounidense desde el impacto inicial del Coronavirus en marzo de 2020 continúa, y el precio se mantuvo la semana pasada para operar brevemente el viernes en otro máximo histórico. Esto fue realmente una pausa en la reciente y fuerte subida, por lo que los Toros probablemente harán bien en ser un poco cuidadosos aquí y esperar un cierre diario por encima de 4200 antes de buscar la posibilidad de ponerse largos de nuevo. Por encima de ese nivel, el precio estará en el cielo azul con un impulso a bullish, lo que sugeriría que probablemente el aumento continúe durante algunos días.

EUR/USD

Aunque no hay una tendencia a largo plazo, el gráfico semanal que aparece a continuación muestra que hemos visto un impulso a bullish relativamente potente durante las últimas tres semanas, con los cuerpos reales de estas velas más grandes de lo que hemos visto durante varios meses. Por lo tanto, podemos afirmar que existe una tendencia a bullish a mediano plazo que puede continuar al menos hasta el nivel de resistencia en 1.2227, que tapa el reciente precio máximo a largo plazo inflexible arriba.

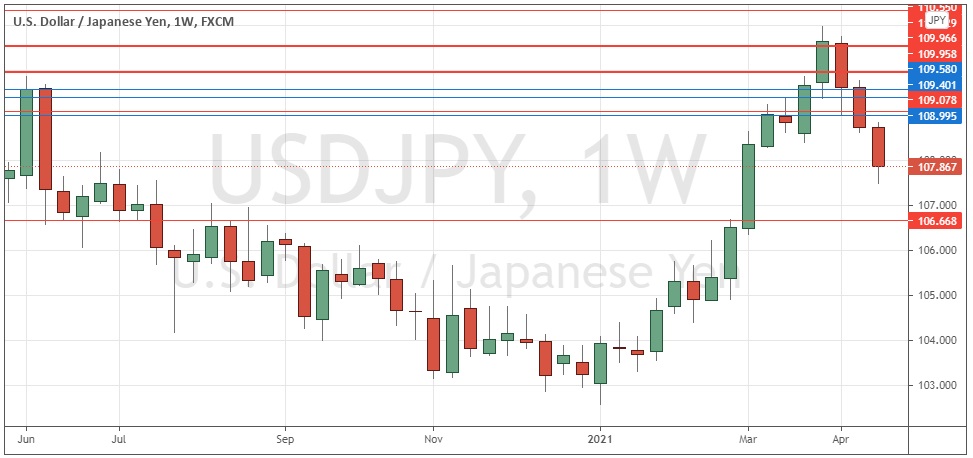

USD/JPY

Aunque no hay una tendencia a largo plazo, el gráfico semanal de abajo muestra que hemos visto un impulso a bearish relativamente potente durante las últimas tres semanas, con un claro punto de inflexión a bearish que tiene impacto desde la zona psicológicamente importante de 110.00. Por lo tanto, podemos decir que hay una tendencia a bearish a medio plazo que puede continuar al menos hasta el nivel de soporte de 106.67 que se muestra como un nivel clave probable en el gráfico de precios de abajo.

Conclusión

Veo que las mejores oportunidades probables en los mercados financieros esta semana son estar largo en el S&P 500 tras un cierre diario (Nueva York) por encima de 4200 y en operaciones cautelosas a corto plazo largo en el EUR/USD y corto en el USD/JPY.