La diferencia entre el éxito y el fracaso en el trading de Forex es muy probable que dependa principalmente de los pares de divisas que elija para operar cada semana y en qué dirección, y no de los métodos de trading exactos que pueda utilizar para determinar las entradas y salidas de las operaciones.

Al comenzar la semana de trading, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto y cómo tales desarrollos se ven afectados por los fundamentos macro y el sentimiento del mercado.

Hay algunas tendencias válidas a largo plazo en el mercado, por lo que puede ser un momento rentable para operar en este momento.

Panorama General 19 de Diciembre de 2021

La semana pasada, el mercado de divisas fue testigo de la publicación de muchas noticias importantes y de las primeras etapas de una gran ola de coronavirus que comenzó a afectar a los países occidentales, principalmente en Europa. Sin embargo, la volatilidad direccional no fue especialmente alta, pero vimos mercados bastante activos durante la segunda mitad de la semana tras la publicación del FOMC.

El USD subió un poco en línea con su tendencia a bullish a largo plazo, pero la inclinación hawkish del FOMC el miércoles no movió mucho el precio del billete verde. El índice del billete verde terminó la semana más o menos en el mismo punto en el que empezó justo antes de la publicación.

El sentimiento de riesgo empeoró a lo largo de la semana, con la mayoría de los mercados bursátiles a la baja, incluido el índice de referencia estadounidense S&P 500. La mayoría de los mercados bursátiles mundiales cayeron durante la semana, al igual que el Dólar australiano, el Dólar neozelandés y el Dólar canadiense, que son monedas de materias primas y barómetros de riesgo clave. El empeoramiento del sentimiento de riesgo en todo el mundo se debe probablemente a que aumenta el temor por el impacto de la variante del coronavirus ómicron que ha comenzado a extenderse con gran rapidez en algunos países europeos y que apenas está comenzando en los Estados Unidos. Las divisas refugio, como el Yen japonés, el Franco suizo y el Dólar estadounidense, han subido, aunque sólo marginalmente, como es el caso del Yen y del Franco. Vale la pena señalar que todos estos movimientos son relativamente pequeños y que las oscilaciones en el sentimiento de riesgo que estoy describiendo no son nada especial y probablemente no representan oportunidades de trading especialmente fuertes.

En mi artículo anterior, escribí que las mejores operaciones de la semana eran probablemente las de compra del índice S&P 500 y las de venta de la Plata en dólares tras un cierre diario (en Nueva York) por debajo de los $21.45. Afortunadamente, la Plata en dólares no cerró por debajo de los $21.45 al final de ningún día de la semana. Lamentablemente, el índice S&P 500 cayó un 1.9% en el transcurso de la semana.

Análisis fundamental y sentimiento del mercado

Los principales resultados de la semana pasada fueron los siguientes

- El FOMC de EE.UU. anunció que duplicaría el ritmo de finalización de su programa de reducción gradual, de modo que ésta terminaría en marzo de 2022, tras lo cual deberían esperarse tres incrementos de las tasas en el transcurso del resto de ese año calendario para alcanzar un total de alrededor del 1%. El mercado esperaba este sesgo hawkish, pero aun así parece tener un efecto de enfriamiento en el sentimiento de riesgo. La Reserva Federal también advirtió del posible impacto de la elevada inflación y de la ola de coronavirus ómicron, que aún no ha llegado realmente a EE.UU. y que podría causar algún daño económico. Los datos del IPP de EE.UU. se situaron en una tasa anualizada de casi el 10%, lo cual es elevado.

- El Banco de Inglaterra subió por sorpresa las tasas de interés del 0.15% a una tasa del 0.25%, un día después de que los datos de la inflación en el Reino Unido se presentaran en una tasa anualizada del 5.1%, más alta que el 4.8% que se había esperado.

- Las publicaciones mensuales de política monetaria del Banco Central Europeo, el Banco Nacional Suizo y el Banco de Japón no contenían sorpresas y tuvieron poco impacto en el mercado.

- La Lira turca se desplomó hasta nuevos mínimos históricos ante la perspectiva de un nuevo recorte de tasas en Turquía.

- Una variante preocupante del coronavirus, denominada variante ómicron, ha seguido propagándose por el mundo. La variante está muy mutada y los últimos estudios sugieren que tiene una gran capacidad para evadir las vacunas actuales. Sin embargo, los últimos estudios sugieren que un curso máximo de vacunación seguirá ofreciendo una fuerte protección contra la grave enfermedad. Algunos países europeos han anunciado nuevas restricciones para tratar de evitar la propagación de la enfermedad, entre las que destaca Holanda, que acaba de iniciar un bloqueo de un mes de duración. El Reino Unido está anunciando actualmente casi 100.000 nuevos casos confirmados al día, un máximo histórico con diferencia.

- Los datos sobre el desempleo en Australia fueron mejores de lo esperado, con una tasa del 4.6% cuando se esperaba un 5.0%.

Es probable que la próxima semana haya un menor nivel de volatilidad debido a la lentitud del calendario económico y a la reducción del periodo de vacaciones de Navidad, el cual comienza el fin de semana, y es probable que la dirección esté determinada por el impacto de la variante ómicron que se está extendiendo rápidamente en el Reino Unido, los Países Bajos, Dinamarca y Noruega. Las principales publicaciones económicas programadas para la próxima semana serán:

- El Banco de la Reserva de Australia publicará las actas de su reciente reunión de política monetaria.

- Se publicarán los datos del PIB canadiense.

La semana pasada, el número de nuevos casos confirmados de coronavirus aumentó hasta su nivel más alto desde el pasado mes de agosto. Aproximadamente el 56.8% de la población mundial ha recibido ya al menos una vacuna. Los analistas de la industria farmacéutica están empezando a dudar de la creencia anterior de que la pandemia terminaría efectivamente en 2022, y algunos ven probable que continúe hasta 2024 o 2025.

Se ha confirmado la presencia de la variante ómicron en más de ochenta países.

Los crecimientos más fuertes de nuevos casos confirmados de coronavirus en general se están produciendo ahora mismo en Australia, Bolivia, Canadá, Dinamarca, Finlandia, Francia, Islandia, Italia, Corea del Sur, Malta, Nigeria, Noruega, Portugal, San Marino, Sudáfrica, España, Suecia, Suiza, Vietnam y el Reino Unido.

Análisis Técnico

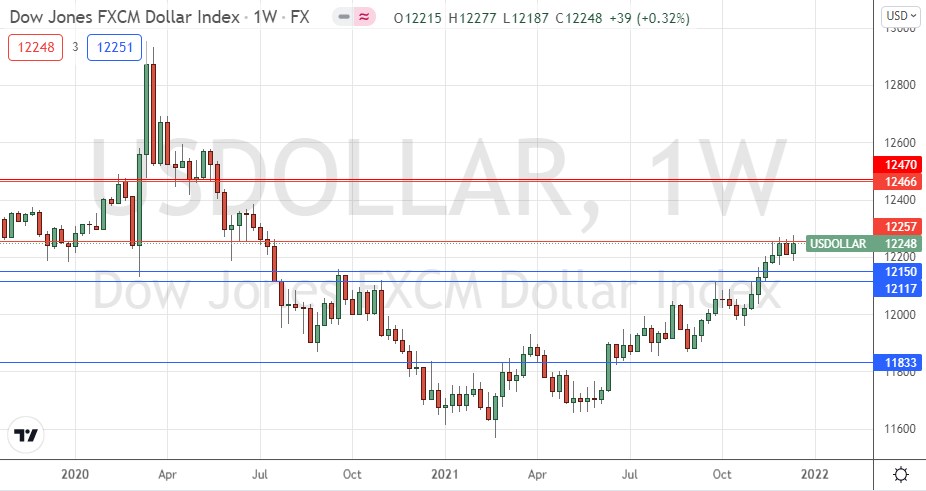

Índice del Dólar Estadounidense

El gráfico de precios semanal que aparece a continuación muestra que el índice del Dólar estadounidense imprimió una vela a bullish la semana pasada, después de retroceder desde el nivel de resistencia identificado en 12257 durante la semana anterior. Obsérvese cómo este nivel de resistencia clave se ha mantenido de nuevo; de hecho, se mantuvo justo después de la publicación del FOMC cuando se puso a prueba, lo que posiblemente sea una señal a bearish. Aunque este fracaso continuado en la resistencia no es suficiente para invalidar la tendencia a largo plazo (el precio está muy por encima de sus niveles de hace 3 y 6 meses), es notable que hay una resistencia claramente fuerte aquí, la cual está teniendo impacto. Esto sugiere que, a pesar de la tendencia a bullish a largo plazo, es posible que se produzca un pullback a bullish o incluso una reversión. Yo no consideraría al USD como un factor clave para cualquier operación durante la próxima semana.

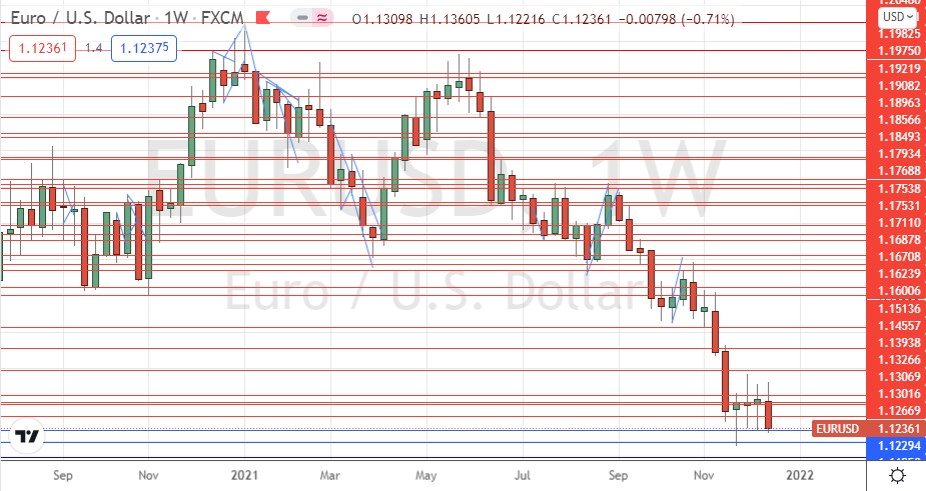

EUR/USD

El par de divisas EUR/USD realizó su cierre semanal más bajo en 18 meses, imprimiendo una vela a bearish de buen tamaño que cerró muy cerca del mínimo de su rango. Son señales a bearish que nos indican que es probable que veamos una nueva caída en los próximos días y semanas. Es muy probable que la oleada de coronavirus en la Unión Europea y en el Reino Unido continúe y requiera más bloqueos como el que acaba de aplicarse en los Países Bajos, lo que probablemente proporcionará cierto viento de cola a la caída del Euro. Es posible que se produzcan profundos retrocesos a bullish, ya que el billete verde está a bullish, pero le resulta difícil superar las resistencias superiores.

USD/TRY

La Lira turca ha estado cayendo con mucha fuerza y perdiendo una enorme cantidad de su valor. El ritmo de la caída aumentó la semana pasada, ya que hay indicios de un nuevo recorte de las tasas, aunque la comunidad empresarial de Turquía está empezando a presionar fuertemente contra esa medida. Volvimos a ver cómo la Lira alcanzaba un nuevo mínimo histórico frente al USD y cerraba también en un mínimo histórico. Hay una fuerte tendencia contra la Lira, el problema para los traders es que es muy difícil explotar esto ya que los brókers de Forex están pidiendo enormes spreads y tasas nocturnas en las posiciones largas. No obstante, las probabilidades de que la Lira turca siga bajando continúan siendo muy elevadas.

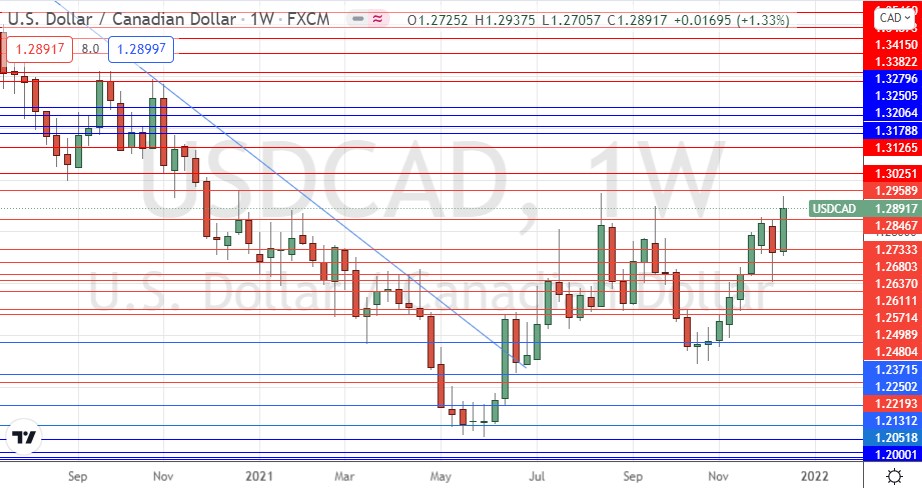

USD/CAD

El par de divisas USD/CAD imprimió una vela razonablemente grande y firmemente a bullish la semana pasada, la cual cerró en el cuarto superior de su rango de precios, haciendo el precio de cierre semanal más alto visto en más de un año. Aunque se trata de señales a bullish, es importante tener en cuenta que el precio no ha logrado superar los 1.3000 durante todo el año, por lo que es importante que los Toros no se emocionen demasiado todavía, sino que mantengan un ojo en la situación. Los Toros probablemente serán aconsejados para esperar un cierre semanal o al menos diario por encima de 1.3000, mientras que los traders más valientes podrían buscar una entrada de operación corta si hay un fuerte fracaso después de un intento en el área de 1.2960/1.3000.

Conclusión

Considero que la mejor oportunidad en los mercados financieros esta semana es la venta del par de divisas EUR/USD.