La diferencia entre el éxito y el fracaso en el trading de Forex es muy probable que dependa principalmente de los pares de divisas que elija para operar cada semana y en qué dirección, y no de los métodos de trading exactos que pueda utilizar para determinar las entradas y salidas de las operaciones.

Al comenzar la semana de trading, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto y cómo tales desarrollos afectan a los fundamentos macro y al sentimiento del mercado.

El mundo está inmerso en una importante crisis geopolítica que está produciendo algunas tendencias fuertes en el mercado de divisas, por lo que es un momento interesante para operar en el mercado.

Panorama General 13 de Marzo de 2022

En mi artículo anterior, escribí que la mejor operación de la semana probablemente sería la venta del par de divisas EUR/USD, y la venta del Petróleo Crudo WTI, el Oro, el Trigo y el Maíz. Lamentablemente, cerca de la mitad de estas operaciones sufrieron importantes retrocesos a medida que avanzaba la semana, pero el uso de un trailing stop, como recomendé, debería haber mantenido las pérdidas promedio relativamente pequeñas.

Las noticias de hoy están dominadas por la invasión rusa a Ucrania, que ya está en su tercera semana. La invasión, los combates y la crisis política y económica resultante impulsaron ciertas materias primas, especialmente el Petróleo Crudo, el Gas Natural Europeo y el Trigo, que aumentaron drásticamente su valor, mientras que el Euro había caído bastante en relación con casi todas las divisas principales. Sin embargo, todas estas tendencias experimentaron importantes retrocesos a lo largo de la semana, ya que ni siquiera esta crisis pudo impulsar más estas tendencias. El precio del Petróleo bajó especialmente después de que los Emiratos Árabes Unidos cedieran a la presión estadounidense y anunciaran que buscarían un aumento de la producción dentro de la OPEP.

Está claro que la defensa ucraniana ha sido mucho más eficaz de lo que los dirigentes rusos o cualquier otra persona preveían, y que las pérdidas rusas pueden estar ya superando los 10.000 soldados muertos, casi dos tercios de las pérdidas totales de la Unión Soviética en la guerra de 10 años en Afganistán en la década de 1980.

La OTAN, la Unión Europea y los aliados asociados han respondido dejando claro que no se involucrarán militarmente ni enviarán aviones, reduciendo la posibilidad de que estalle una guerra europea a gran escala, pero están enviando armamento bastante sofisticado además de un flujo de soldados voluntarios, lo que parece estar ayudando a frenar el avance ruso. El gobierno ruso acaba de amenazar con atacar los envíos de armas de la OTAN, lo que podría provocar un enfrentamiento con la OTAN en la frontera entre Polonia y Ucrania.

En el frente económico, se han impuesto fuertes sanciones a Rusia y a la economía rusa, y cada vez más empresas se retiran de Rusia o cierran sus operaciones y ventas en ese país, mientras que varios bancos rusos han sido excluidos de SWIFT. Los activos rusos en el extranjero también están siendo confiscados y congelados. Esto va a causar un gran dolor económico en un país en el que mucha gente ya está viviendo al límite de sus posibilidades. Estados Unidos ha prohibido las importaciones de Petróleo ruso, pero la UE y otros países se niegan a hacerlo.

En otras noticias de la semana pasada, el IPC (inflación) de EE.UU. alcanzó una nueva tasa anualizada de 40 años del 7.9%, la cual había sido la previsión de consenso, por lo que la noticia tuvo poco impacto. Sin embargo, las subidas de los precios de las materias primas observadas desde la recopilación de este dato indican un nuevo aumento el próximo mes.

Otra noticia que puede aumentar el sentimiento de riesgo es el ataque con un misil balístico desde territorio iraní que impactó en el consulado de EE.UU. en el Kurdistán hace unas horas.

La semana pasada, el Banco Central Europeo, en su comunicado de política monetaria mensual, no modificó las tasas de interés, pero dio un paso de gigante al acelerar el final de sus estímulos monetarios más allá de lo previsto. Esto tuvo el efecto de impulsar al Euro desde los mínimos de varios meses a los que había estado cayendo con fuerza.

La semana pasada, el número de nuevos casos confirmados de Coronavirus aumentó ligeramente por primera semana desde enero. Aproximadamente el 63.5% de la población mundial ha recibido ya al menos una vacuna.

Los mayores crecimientos de nuevos casos confirmados de Coronavirus en general se dan ahora en Australia, Austria, Finlandia, Grecia, Corea del Sur, Liechtenstein, Luxemburgo, Malasia, Países Bajos, Nueva Zelanda, Suiza, Tonga, Túnez, Vanuatu, Reino Unido y Vietnam.

Análisis Fundamental y Sentimiento del Mercado

El paradigma de mercado dominante de los últimos años ha sido el de riesgo encendido frente a riesgo apagado (risk on/risk off), con las acciones, las materias primas y las divisas de mayor riesgo subiendo en un caso, y el Dólar estadounidense, el Yen japonés y el Franco suizo subiendo en general en el otro. Esta situación se ha visto alterada en las últimas semanas, cuando vimos que las acciones oscilaban, las materias primas se disparaban y el Euro caía en picado, mientras que el Dólar estadounidense y el Yen japonés mostraban cierta fortaleza relativa. Cuando los mercados de materias primas se calmaron y los mercados bursátiles cerraron la semana a la baja, el S&P 500 registró su cierre más bajo desde junio, por lo que el paradigma del riesgo cero (risk off) parecía haber regresado. Sin embargo, estamos viendo la debilidad del yen japonés, que debería ser fuerte en el sentimiento de aversión al riesgo (risk off), por lo que claramente hay una condición de mercado inusual basada en la fortaleza del USD, con el Yen japonés y la Libra Esterlina como divisas especialmente débiles. Es muy probable que la próxima semana en los mercados esté dominada por el USD en el mercado Forex y en el mercado bursátil estadounidense, y que continúe el alto nivel de volatilidad. Esta semana se publicarán varios datos económicos, por orden de importancia:

- La Tasa de Interés de los Fondos Federales, la Declaración y las Proyecciones Económicas del FOMC de EE.UU.

- Tasa de Interés Oficial del Banco de Inglaterra y Resumen de la Política Monetaria

- Datos del IPC canadiense (inflación)

- PIB de Nueva Zelanda

- Datos del IPP de EE.UU.

- Datos de ventas al por menor en EE.UU.

- Actas de la Reunión de Política Monetaria de Australia

- Datos de Desempleo en Australia

Análisis Técnico

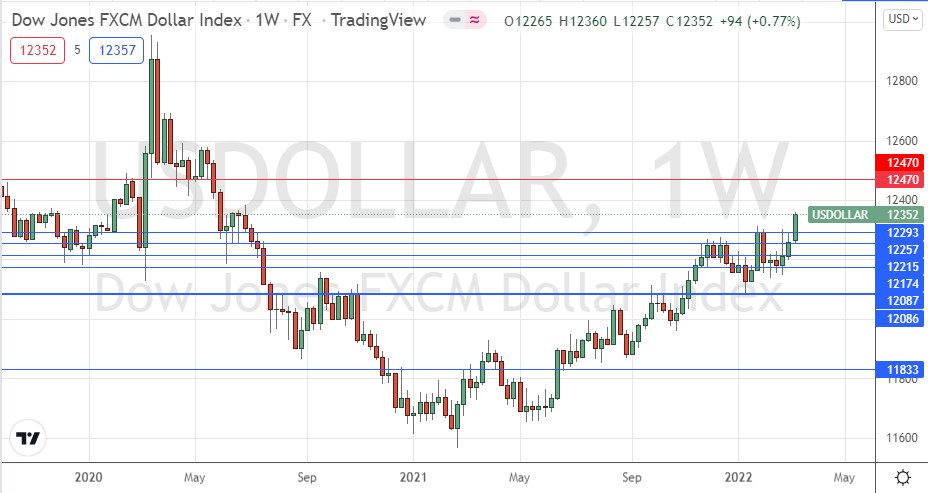

Índice del Dólar Estadounidense

El gráfico semanal de precios muestra que el índice del Dólar estadounidense imprimió una vela fuertemente alcista (bullish) la semana pasada, ya que el precio finalmente tuvo una ruptura alcista (breakout a bullish) desde su consolidación de mediano plazo entre el nivel de soporte en 12174 y el antiguo nivel de resistencia en 12293. El precio cerró muy cerca de la parte superior de su rango, consiguiendo el mayor cierre semanal desde junio de 2020. Estas son señales alcistas (bullish).

En general, parece claro que tenemos un panorama alcista (bullish) en el USD a largo y mediano plazo, con un impulso alcista (bullish) a corto plazo. Por lo tanto, es probable que sea una buena idea tomar sólo operaciones de Forex largas en el USD durante la próxima semana.

Índice S&P 500

El índice bursátil más importante del mundo, el S&P 500, cerró el viernes con su menor cierre semanal desde junio de 2021, y está muy cerca de realizar el primer "cruce de la muerte" / "cruce bajista" (el promedio móvil de 50 días cruza por debajo del promedio móvil de 200 días) visto desde la conmoción del Coronavirus de marzo de 2020. Esta es una señal típicamente bajista (bearish) e indica que es probable que los precios bajen, lo que, por supuesto, está respaldado por el sentimiento de aversión al riesgo causado por la crisis de Ucrania. Probablemente no sea un buen momento para comprar acciones o negociar este índice bursátil a largo plazo, y podemos esperar que este cruce de promedios móviles se produzca muy pronto.

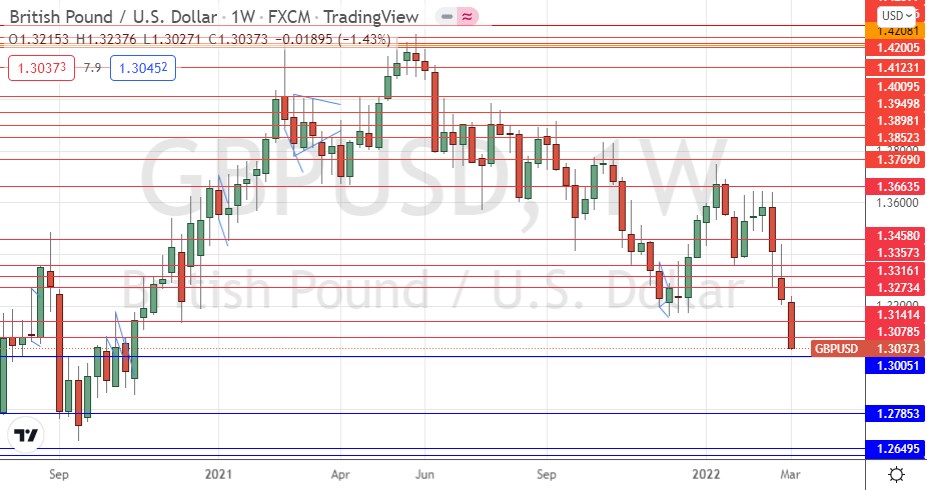

GBP/USD

La invasión rusa a Ucrania ha producido una gran conmoción en Europa. La Libra Esterlina y el Euro ya se encontraban en tendencias bajistas (bearish) a largo plazo, pero la amenaza de que estalle una guerra en la que participe la OTAN en Europa, aunque sea escasa, ha tenido un claro impacto en las divisas europeas, a excepción del Franco Suizo, que suele actuar como refugio. Las consecuencias económicas de la sanción a Rusia también han tenido un gran impacto.

El cierre del viernes en este par de divisas fue el más bajo visto desde octubre de 2020, y el precio terminó la semana en un nuevo mínimo de 16 meses, muy dentro del cielo azul.

Es muy probable que el precio de este par de divisas vuelva a caer durante la próxima semana, especialmente si la publicación del miércoles del FOMC impulsa al USD, que está rompiendo a nuevos máximos de largo plazo.

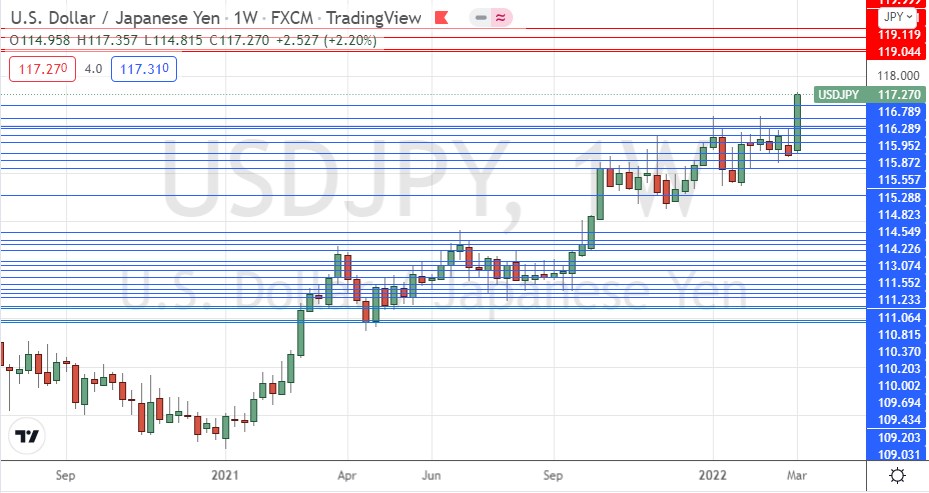

USD/JPY

El USD/JPY realizó una subida semanal inusualmente fuerte la semana pasada, cerrando justo en su máximo precio de cierre visto en más de 5 años. Estas son señales muy alcistas (bullish), con el USD haciendo una fuerte ruptura alcista (breakout a bullish) y el Yen japonés mostrando la mayor debilidad de todas las divisas principales poniendo este par en el punto de mira ahora mismo.

Veo este par de divisas como una compra y como una probabilidad de ver precios aún más altos durante la próxima semana, ya que cotiza en el cielo azul.

Maíz

El maíz fue una de las pocas materias primas agrícolas que registró un nuevo avance durante la semana pasada. Logró su mayor cierre semanal, en la clase de activos ETF, desde 2015. El precio cerró justo cerca del máximo del rango semanal. Estas son señales alcistas (bullish).

Ucrania exporta casi $5 billones de aíz al año, lo cual es una parte importante del mercado global de Trigo.

En las últimas dos semanas el precio del maíz ha subido más de un 20%.

Los inversores y especuladores han estado comprando futuros de maíz, siendo el Fondo de Trigo Teucrium uno de los principales beneficiarios.

La compra de maíz puede ser una operación arriesgada, ya que la volatilidad puede ser elevada, por lo que es prudente dimensionar las posiciones en función de la reciente volatilidad de los precios.

Conclusión

Veo que las mejores oportunidades en los mercados financieros esta semana probablemente sean los largos de Maíz y USD/JPY, y los cortos de GBP/USD.