La diferencia entre el éxito y el fracaso en el trading de Forex es muy probable que dependa principalmente de los pares de divisas que elija para operar cada semana y en qué dirección, y no de los métodos de trading exactos que pueda utilizar para determinar las entradas y salidas de las operaciones.

Al comenzar la semana de operaciones, es una buena idea observar el panorama general de lo que está ocurriendo en el mercado en su conjunto y cómo dicha evolución se ve afectada por los fundamentos macroeconómicos y el sentimiento del mercado.

Hay algunas tendencias fuertes en los mercados, por lo que es un momento interesante para operar.

Análisis Fundamental y Sentimiento del Mercado

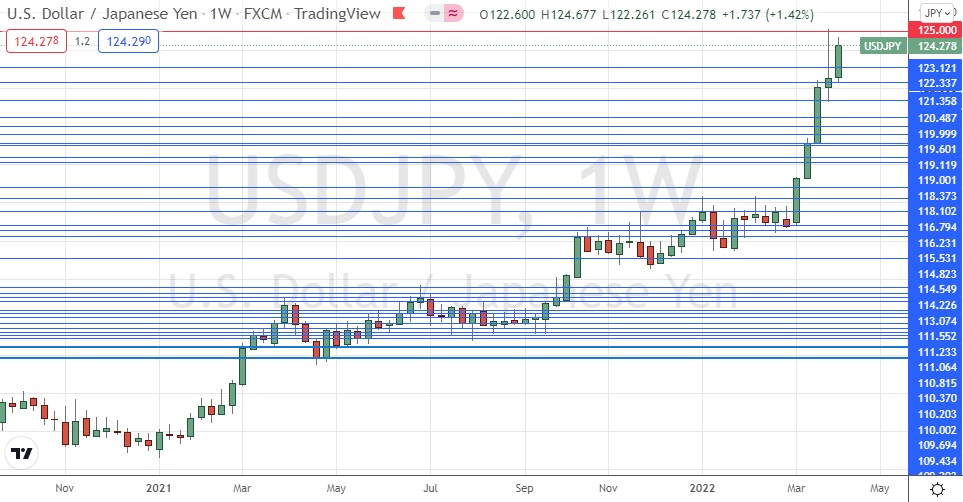

En mi artículo anterior, escribí que la mejor operación de la semana sería la compra del USD/JPY, tras un cierre diario (en Nueva York) por encima de los ¥123.12. Esta fue una buena decisión, ya que el USD/JPY subió un 0.54% después de cerrar el martes en ¥123.60.

Las noticias siguen dominadas por la invasión rusa de Ucrania, que ya ha entrado en su séptima semana. Las fuerzas rusas se han retirado de la parte norte, y han pasado a centrarse en el sur y el este de Ucrania. Sin embargo, la guerra ya no parece tener mucho impacto en los mercados, más allá de ayudar a mantener los precios de algunas materias primas agrícolas como el Maíz.

La semana pasada, los mercados han pasado a un modo de aversión al riesgo, y casi todos los principales mercados bursátiles terminaron la semana a la baja, mientras que el USD se fortalece y el YEN se debilita. Algunas materias primas agrícolas también están alcanzando o se acercan a los máximos a largo plazo. Esto puede explicarse probablemente por tres factores:

- La guerra en Ucrania sigue desatando la ansiedad y tiene un potencial de escalada, aunque esto parece cada vez más improbable.

- La inflación sigue registrando niveles superiores a los previstos en las economías más desarrolladas, excepto en Japón, lo que empuja a la mayoría de los bancos centrales hacia políticas más agresivas (hawkish), excepto el Banco de Japón.

- Las actas de la reunión del FOMC publicadas la semana pasada muestran que la Reserva Federal estuvo a punto de subir las tasas el mes pasado en un 0.50%, el doble de la subida del 0.25% que se llevó a cabo, y está impulsando un fuerte objetivo de reducción de su hoja de balance de hasta $95 mil millones por mes. Esto representó una pequeña inclinación hacia los objetivos agresivos (hawkish).

En otras noticias de la semana pasada

- La inversión de la curva de rendimiento del Tesoro de EE.UU. a 2 y 10 años se corrigió la semana pasada, después de invertirse por primera vez desde 2006. Esta inversión del rendimiento se considera tradicionalmente un indicador de una recesión inminente, por lo que suele ser negativa para los mercados de valores. Sin embargo, la mayoría de los analistas no ven esto como un resultado probable actualmente.

- El Banco de la Reserva de Australia publicó su declaración mensual sobre las tasas después de mantener su tasa de efectivo en el 0.10%, en la que el Banco adoptó un sesgo más duro eliminando el lenguaje de la política flexible, apuntando a una probable subida de las tasas en junio de 2022. El Dólar australiano respondió subiendo hasta alcanzar un nuevo precio máximo de 9 meses.

- El Banco de Japón siguió fomentando la debilidad del Yen, y el gobernador Kuroda declaró que, aunque el reciente debilitamiento del Yen fue "algo rápido", una mayor debilidad del Yen sería positiva para la economía japonesa. El Banco ha indicado una cifra máxima de ¥130 para el USD/JPY.

- Los datos sobre el empleo en Canadá fueron casi los esperados, mostrando un descenso a una tasa de desempleo del 5.3%.

La semana pasada se redujo el número mundial de nuevos casos confirmados de Coronavirus por tercera semana consecutiva. Aproximadamente el 64.7% de la población mundial ha recibido ya al menos una vacuna, y se sabe que el 6.3% ha contraído el virus.

Los mayores crecimientos de nuevos casos confirmados de coronavirus en general se dan ahora mismo en Barbados, Bután, China y Taiwán.

La Semana que Viene: Del 11 al 15 de Abril de 2022

La próxima semana en los mercados será probablemente volátil, ya que hay programadas muchas publicaciones de datos de gran importancia, incluyendo las de tres bancos centrales. Son, por orden de importancia probable

- IPC estadounidense (Inflación)

- Declaración de las Tasas Principales de Refinanciación y de la Política Monetaria del BCE

- IPC del Reino Unido (Inflación)

- Declaración de Tasas de Efectivo y Tasas del RBNZD

- Declaración de Tasas del BoC, Tasas a la Noche e Informe de Política Monetaria

- IPP DE EE.UU.

- Desempleo en Australia

- Ventas al por Menor en EE.UU.

Análisis Técnico

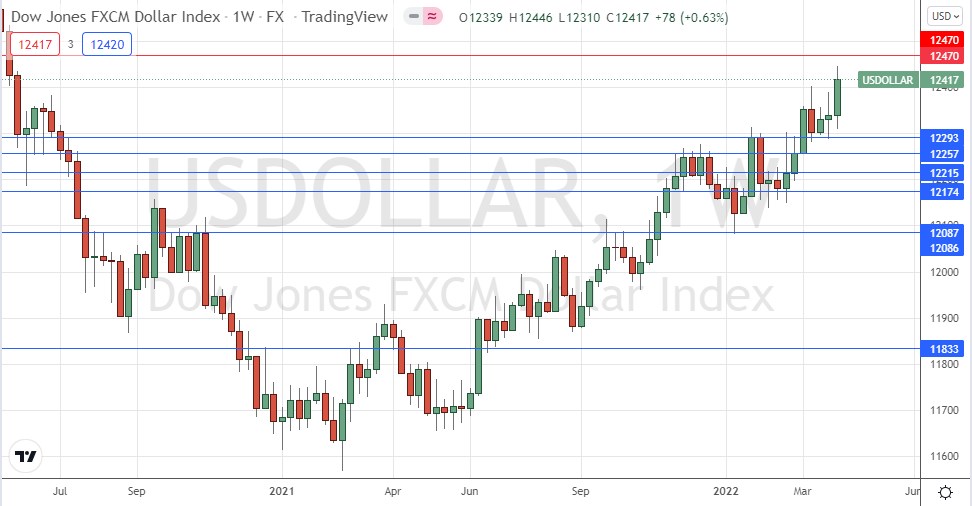

Índice del Dólar de EE.UU.

El gráfico de Forex de precios semanal de abajo muestra que el índice del Dólar estadounidense subió con fuerza la semana pasada, en línea con la tendencia alcista (bullish) de largo plazo, imprimiendo una vela alcista (bullish) que cerró en el cuarto superior de su rango. Este fue el cierre semanal más alto visto desde mayo de 2020. El mínimo de la vela semanal no estuvo lejos del nivel de soporte en 12293. Los alcistas del USD se verán alentados por el hecho de que el nivel de soporte más cercano, mostrado en azul en 12293 dentro del gráfico de precios de abajo, ha seguido manteniéndose, y el precio ha seguido avanzando hacia nuevos máximos. Sin embargo, el precio no está lejos de un nivel de resistencia clave en 12470 que puede impedir un mayor avance, al menos a corto plazo.

Probablemente sea conveniente realizar operaciones a favor del USD en el mercado Forex durante la próxima semana.

Índice S&P 500

El índice bursátil más importante del mundo, el S&P 500, cayó la semana pasada, tras rechazar el nivel de resistencia de 4.596 que he venido observando en las últimas semanas. En el gráfico diario, el precio vuelve a cotizar por debajo de su promedio móvil simple de 200 días. Estas son señales bajistas (bearish). Sin embargo, el impulso descendente no es lo suficientemente fuerte como para que cualquier operación a corto plazo sea una perspectiva interesante.

Considero que el mercado de valores estadounidense es una operación incierta en estos momentos debido a los signos de deterioro de la demanda de los consumidores y a la política monetaria restrictiva de la Reserva Federal.

USD/JPY

El USD/JPY ha subido con mucha fuerza durante las últimas semanas, llegando a alcanzar la semana anterior su precio de cierre más alto en más de 6 años, por encima de los ¥125. La semana pasada el precio volvió a subir con fuerza, después de hacer un importante retroceso, aunque el precio aún no ha alcanzado los ¥125 por segunda vez. El precio de cierre de la semana pasada fue el más alto visto en más de 6 años.

Hay razones para seguir mirando hacia el lado alcista (bullish) después de un movimiento de precios tan fuerte y la reanudación del impulso alcista (bullish), y las declaraciones públicas del Banco de Japón que sugieren que podrían tolerar que el precio suba hasta los ¥130 antes de intervenir.

Como el precio se estableció por encima de un antiguo nivel de resistencia clave en ¥123.12 la semana pasada, estoy preparado para tomar un sesgo largo en este par de divisas de inmediato.

Rendimiento del Tesoro Estadounidense a 10 Años

Últimamente se ha prestado mucha atención a los rendimientos de los bonos del Tesoro de EE.UU., después de que la curva de rendimiento se invirtiera brevemente hace un par de semanas, y a medida que la Reserva Federal y otros bancos centrales importantes comienzan a tomar medidas significativas para endurecer la política monetaria.

El USD es la divisa principal más fuerte en estos momentos, y esto se debe en parte a que los rendimientos de sus letras del tesoro siguen subiendo a nuevos máximos.

El rendimiento a 10 años está aumentando con más fuerza que el rendimiento a 2 años, por lo que el impulso alcista (bullish) en los rendimientos del tesoro está aquí. Esto constituye una atractiva operación en largo si se tiene acceso al instrumento adecuado para hacerlo, como un microfuturo o un ETF.

Azúcar

Después de hacer una consolidación en los últimos meses, la tendencia ascendente del mercado a largo plazo parece haberse reanudado con una fuerte ruptura por encima del rango reciente. El gráfico de precios diarios de abajo muestra una fuerte vela de ruptura al alza (breakout) que no sólo cerró al precio más alto visto en 5 años, sino que también cerró justo cerca del máximo de su rango y por encima del gran número redondo de $10. Estas son señales alcistas (bullish), y para los traders de tendencia y de ruptura al alza (breakout), en esta época de aumento de los precios de las materias primas, podría ser una operación interesante.

Maíz

El precio del Maíz ha subido dramáticamente desde que comenzó el año 2022 después de consolidarse durante la segunda mitad de 2021. Hemos visto que el precio ha tenido un fuerte impulso al alza que continúa, y el precio de este alimento básico sigue encareciéndose cada vez más, impulsado en parte por la guerra en curso en Ucrania. Nos encontramos en una época de precios altos y crecientes de las materias primas, en parte impulsados por niveles de inflación históricamente altos, así como por el deterioro de las cadenas de suministro.

La subida inicial a principios de 2022 que se muestra en el gráfico de precios de abajo es un patrón gráfico clásico de "copa y asa" de Forex, que a menudo puede indicar una fuerte subida de precios que se avecina, como parece haber hecho aquí.

Hay grandes razones para operar con el maíz en largo, pero no está claro que el precio ahora mismo esté en un punto de entrada óptimo. Algunos operadores preferirán esperar un retroceso bajista (bearish) seguido de una reanudación de la tendencia alcista (bullish) antes de entrar.

Conclusión

Veo que las mejores oportunidades en los mercados financieros esta semana probablemente sean los largos del USD/JPY, el rendimiento del Tesoro estadounidense a 10 años, el azúcar y el maíz.