La diferencia entre el éxito y el fracaso en el trading de Forex/CFDs es muy probable que dependa principalmente de los activos que elija para operar cada semana y en qué dirección, y no de los métodos exactos que pueda utilizar para determinar las entradas y salidas de las operaciones.

Por lo tanto, al comenzar la semana, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto, y cómo tales desarrollos son afectados por los fundamentos macro, los factores técnicos y el sentimiento del mercado. Siga leyendo para conocer mi análisis semanal.

Hay algunas tendencias fuertes en los mercados, y seguirlas podría ayudar a poner las probabilidades a su favor, por lo que es un momento interesante para operar.

Análisis Fundamental y Sentimiento del Mercado

La semana pasada escribí en mi artículo anterior que la mejor operación de la semana sería la compra del USD/JPY, el rendimiento del Tesoro de EE.UU. a 10 años y el Maíz. Esta fue una opción rentable en general, ya que el USD/JPY subió un 1.69%, el rendimiento del Tesoro de EE.UU. a 10 años subió un 1.50%, pero el maíz cerró a la baja en un 2.16%, dando una ganancia promedio de 0.34%.

Las noticias siguen dominadas por la invasión rusa de Ucrania, que entra en su segundo mes. Las fuerzas rusas se han retirado de la parte norte, pasando a centrarse en una ofensiva destinada a capturar por completo las regiones costeras del este y el sur de Ucrania. La guerra provocó inicialmente movimientos bastante fuertes en algunos mercados, especialmente en algunas materias primas agrícolas como el Trigo y el Maíz, pero ahora parece tener un efecto insignificante, salvo un impacto negativo general en el crecimiento de la Eurozona. Esto no es ninguna novedad, pero los analistas empiezan a juzgar con más dureza el impacto total, y el Presidente del Banco Central Europeo ha hablado en los últimos días de un "triple golpe" a la economía de la Eurozona. El Euro ha estado ciertamente débil últimamente, pero se ha resistido a caer a un nuevo mínimo a largo plazo frente al Dólar. Es muy probable que la guerra siga pesando en los mercados bursátiles y en los temores inflacionistas en general.

Los mercados bursátiles cayeron en casi todas partes a lo largo de la semana, y el mayor índice del mercado, el S&P 500, parece especialmente bajista (bearish), ya que cerró la semana con un impulso descendente acelerado y con el mínimo de un año a la vista. El sentimiento bajista (bearish) se ha visto impulsado en EE.UU. por los comentarios públicos de varios miembros del FOMC, que han adoptado una postura más agresiva (hawkish) en cuanto a la subida de las tasas, aunque una subida "de choque" del 0.75% parece estar descartada. Esto ha mantenido los rendimientos de los bonos del Tesoro de EE.UU. relativamente altos, con los rendimientos a 2 y 10 años terminando la semana al alza en nuevos máximos de 3 años.

La semana pasada se produjeron fuertes movimientos en la Libra Esterlina y el Yen japonés, con la depreciación de este último ya en marcha desde hace varias semanas. El Gobernador del Banco de Japón ha insistido en que el Banco debe mantener su política de flexibilización monetaria agresiva, aunque el Yen siga depreciándose.

La Libra Esterlina se ha visto pesada en la mayoría de sus gráficos de Forex técnicos últimamente, con el par de divisas clave GBP/USD encontrando soporte en repetidas ocasiones en el gran número redondo y nivel psicológico de $1.3000, pero este nivel finalmente se rompió hacia el final de la semana pasada, produciendo una caída fuerte y de alta volatilidad tan baja como $1.2832. Esta ruptura se estaba haciendo esperar, pero su desencadenante final fue probablemente el deterioro del sentimiento sobre la inflación en el Banco de Inglaterra y los malos datos de ventas minoristas en el Reino Unido, más que la fortaleza del USD. Sin embargo, el Dólar terminó la semana al alza en casi todas partes, y el Índice del Dólar estadounidense cerró en un precio máximo a largo plazo.

Los mercados siguen prestando mucha atención a los datos de la inflación y al ritmo al que los bancos centrales están endureciendo la política monetaria para luchar contra la creciente inflación. La semana pasada, los datos del IPC (inflación) canadiense fueron considerablemente más altos de lo previsto, con una tasa anualizada del 6.7%, la más alta de los últimos 31 años, frente al 6.1% que se esperaba. Sin embargo, los datos del IPC (inflación) neozelandés fueron más bajos de lo previsto, con una tasa anualizada del 6.9%, que sigue siendo la más alta de los últimos 31 años. Hay algunos indicios de que el ritmo de aumento de la inflación está empezando a ralentizarse en algunos países, lo que hace esperar que las tasas generales empiecen a bajar pronto. Algunos analistas especulan que es especialmente importante que la inflación estadounidense se mantenga por debajo del 10% para evitar que se desencadene una espiral inflacionista devastadora, y es probable que el 10% funcione como un nivel psicológico clave en este cálculo.

Los datos del PIB chino publicados a principios de la semana pasada fueron más elevados de lo que se esperaba, mostrando una ganancia anualizada del 4.8%, frente al 4.2% que se había previsto. Esto dio un pequeño impulso a los mercados bursátiles al comienzo de la semana, pero este efecto se desvaneció rápidamente.

Cada vez hay más esperanzas de que, al descender las tasas de infección causadas por el Coronavirus en todo el mundo durante otra semana consecutiva, la pandemia pueda efectivamente estar a punto de terminar. Los mayores crecimientos de nuevos casos confirmados de coronavirus en general se están produciendo ahora mismo en Finlandia, Samoa y Taiwán.

La Semana que Viene: del 25 al 29 de Abril de 2022

La semana que se avecina en los mercados será probablemente menos volátil, ya que hay pocas publicaciones de datos de gran importancia programadas. Son, por orden de importancia probable

- Elecciones Presidenciales Francesas: los últimos sondeos de opinión muestran a Le Pen esta casi a un 10% por detrás de Macron, por lo que si Le Pen da un golpe de efecto, se espera una fuerte volatilidad en el Euro y en los mercados bursátiles de la Eurozona, especialmente en el mercado francés. Hay que tener en cuenta que Le Pen ya no es partidaria de una salida de Francia de la Unión Europea, pero que un partido de extrema derecha tome el poder en el corazón de la UE sería una gran sacudida política.

- Datos del PIB adelantado de EE.UU.: es el primer indicio de la evolución del crecimiento económico de EE.UU. y será seguido de cerca.

- Informe de Perspectivas del Banco de Japón: el informe incluirá sin duda reflexiones sobre la debilidad del Yen y podría desencadenar un nuevo impulso alcista (bullish), o una recuperación.

- IPC de Australia (inflación)

- El gobernador del Banco de Canadá declarará ante el Parlamento

- Índice de precios PCE básico de EE.UU.

Análisis Técnico

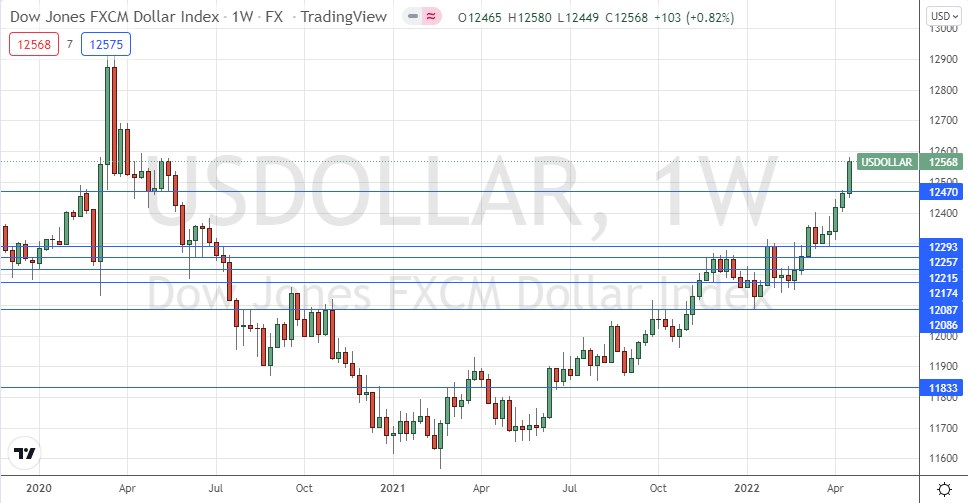

Índice del Dólar de EE.UU.

El gráfico de precios semanal que se muestra a continuación muestra que el índice del Dólar estadounidense subió con mucha fuerza la semana pasada, en línea con la tendencia alcista (bullish) a largo plazo, imprimiendo una vela alcista (bullish) que cerró bien dentro del cuarto superior de su rango. Este fue el cierre semanal más alto visto desde abril de 2020. El precio rompió con fuerza por encima del antiguo nivel de resistencia clave en 12470, que probablemente se convertirá ahora en un nuevo soporte. Los toros del USD se sentirán alentados porque el impulso alcista (bullish) ha continuado, y el precio ha seguido avanzando hacia nuevos máximos. Sin embargo, gran parte de las ganancias del USD durante la semana se hicieron a expensas de divisas débiles como la Libra Esterlina, el Yen japonés y el Franco suizo.

Probablemente sea conveniente realizar operaciones a favor del USD en el mercado Forex durante la próxima semana.

Índice S&P 500

El índice bursátil más importante del mundo, el S&P 500, volvió a caer la semana pasada, cerrando bien en territorio de corrección, después de rechazar el nivel de resistencia en 4596 que he venido señalando en las últimas semanas. En el gráfico diario, el precio vuelve a cotizar por debajo de sus promedios móviles simples de 200 y 50 días. Estas son señales bajistas (bearish). Sin embargo, el impulso descendente aún no es lo suficientemente fuerte como para que cualquier operación a corto plazo sea una perspectiva interesante, aunque el precio no está lejos de los mínimos de 1 año que podrían desencadenar muchas ventas si se rompen.

Veo el mercado de valores estadounidense como una operación incierta ahora mismo debido a los signos de deterioro de la demanda de los consumidores y a una política monetaria más restrictiva de la Reserva Federal, y ciertamente peligrosa en el lado largo.

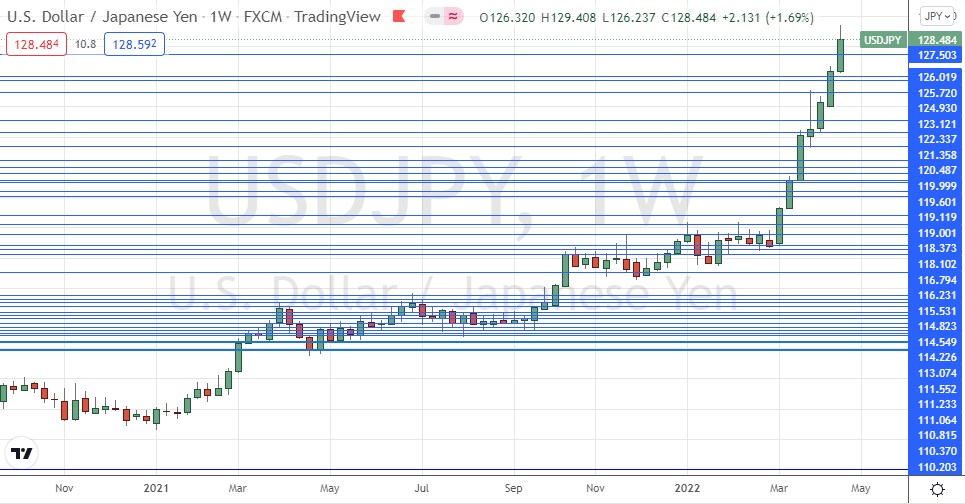

USD/JPY

El USD/JPY ha subido como la espuma durante las últimas siete semanas, ganando cada semana. La semana pasada volvió a subir con fuerza, alcanzando un máximo de ¥129.41, que es el precio más alto visto en casi 20 años.

A pesar de este panorama semanal, el final de la semana vio cómo el impulso alcista (bullish) se desvanecía para dar paso a una consolidación. El Banco de Japón sigue hablando de su política monetaria expansiva a pesar de la fuerte caída reciente del valor relativo del Yen. Aunque esto apunta lógicamente a una mayor subida a corto plazo, pero el Banco de Japón también ha expresado recientemente su opinión de que ¥130.00 es lo máximo que debería alcanzar este par de divisas.

Como el impulso ha disminuido fuertemente, y como el precio ya ha llegado tan cerca de ¥130.00, no quiero participar en este par de divisas por primera vez en varias semanas.

Rendimiento del Tesoro de EE.UU. a 10 años

Últimamente se ha prestado mucha atención a los rendimientos del Tesoro estadounidense, después de que la curva de rendimiento se invirtiera brevemente hace unas semanas, y a medida que la Reserva Federal y otros bancos centrales importantes comienzan a tomar medidas significativas para endurecer la política monetaria.

El Dólar es la divisa principal más fuerte en estos momentos, y esto se debe en parte a que los rendimientos de sus bonos del tesoro siguen alcanzando nuevos máximos a largo plazo no vistos en 3 años.

Aunque el rendimiento a 10 años volvió a aumentar la semana pasada, la vela semanal es casi un doji, lo que sugiere que no es probable que el precio suba mucho a corto plazo. El rendimiento a 2 años se comportó mejor que el de 10 años, lo que quizás sea una buena razón para ser algo cauteloso a la hora de entrar en una nueva operación larga en el 10 años, a menos que se produzca un nuevo máximo. Operar en largo a 2 años podría ser un mejor enfoque.

GBP/USD

La Libra Esterlina cayó fuertemente al final de la semana pasada para alcanzar un nuevo mínimo de 17 meses frente al Dólar. La Libra terminó la semana como la divisa principal más débil, con un impulso de venta aún mayor que el del Yen japonés o el Franco suizo (otras divisas débiles).

Dos fueron las causas inmediatas del fuerte impulso bajista (bearish), que hizo que la semana terminara con una jornada a la baja de más del doble del rango diario típico: una ruptura técnica a largo plazo por debajo de un antiguo nivel de soporte muy clave en $1.3000, y los malos datos económicos del Reino Unido, que sugieren que tanto el crecimiento como la demanda de los consumidores se están ralentizando. El FMI ha rebajado recientemente su previsión de crecimiento para el Reino Unido, lo que ya había causado preocupación.

El gráfico de precios que figura a continuación muestra no sólo la duración de la caída, que ha sido la mayor en muchos meses, sino también que el precio cerró la semana justo en su punto más bajo, lo que constituye otra señal bajista (bearish).

El precio será propenso a recuperarse repentinamente con una volatilidad extremadamente alta, pero parece muy probable que veamos más mínimos en el precio de este par de divisas durante esta semana.

Conclusión

Veo que las mejores oportunidades en los mercados financieros esta semana probablemente sean en largo en el USD/JPY o en corto en el GBP/USD, pero sólo en operaciones de corto plazo o de un día. Una mejor operación a largo plazo podría ser la de los rendimientos del Tesoro estadounidense a 10 y 2 años.