La diferencia entre el éxito y el fracaso en el trading de Forex / CFDs es muy probable que dependa principalmente de los activos que elija para operar cada semana y en qué dirección, y no de los métodos exactos que pueda utilizar para determinar las entradas y salidas de las operaciones.

Por lo tanto, al comenzar la semana, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto, y cómo tales desarrollos se ven afectados por los fundamentos macro, los factores técnicos y el sentimiento del mercado. Siga leyendo para conocer mi análisis semanal.

Hay algunas tendencias fuertes en los mercados, y seguirlas podría ayudar a poner las probabilidades a su favor, por lo que es un momento interesante para hacer trading.

Análisis Fundamental y Sentimiento del Mercado

En mi artículo anterior, escribí que la mejor operación de la semana era probablemente la compra del USD/JPY o la venta del GBP/USD, pero sólo en operaciones de corto plazo o de un día. Una mejor operación a largo plazo podría ser el rendimiento de los bonos del Tesoro de EE.UU. a 10 y 2 años. Esta fue una opción muy buena y rentable, ya que los cuatro activos se movieron en la dirección deseada durante la semana:

- El USD/JPY subió un 1.07%.

- El GBP/USD cayó un 2.06%.

- El rendimiento del Tesoro estadounidense a 10 años subió un 2.05%.

- El rendimiento del Tesoro estadounidense a 2 años subió un 2.49%.

Las noticias siguen dominadas por la invasión rusa de Ucrania, que entra en su tercer mes. Las fuerzas rusas se han retirado de la parte norte y han pasado a centrarse en una ofensiva destinada a capturar por completo las regiones costeras del este y el sur de Ucrania. La guerra provocó inicialmente movimientos bastante fuertes en algunos mercados, especialmente en algunas materias primas agrícolas como el Trigo y el Maíz, pero ahora parece tener como efecto principal la caída del Euro y de los mercados bursátiles mundiales, posiblemente porque el gobierno ruso sigue lanzando amenazas nucleares oblicuas. Esto no es ninguna novedad, pero los analistas están empezando a juzgar con más dureza el impacto total en la Eurozona. Por supuesto, hay otros factores fundamentales que pesan sobre los mercados de valores.

Actualmente se observa debilidad en los mercados bursátiles de casi todo el mundo, así como debilidad en las divisas europeas, con el Euro, la Libra Esterlina y el Franco Suizo alcanzando todos ellos mínimos a largo plazo. El mayor índice bursátil mundial, el S&P 500, parece especialmente bajista (bearish), ya que cerró la semana con un impulso descendente acelerado y con el mínimo de un año no muy lejano. Esta tendencia bajista (bearish) está impulsada por varios factores fundamentales y de sentimiento:

- Los rendimientos de los bonos del Tesoro de EE.UU. son relativamente altos, y tanto los rendimientos a 2 y 10 años terminaron la semana cerca de los máximos de 3 años.

- Los datos del PIB adelantado de EE.UU. fueron más bajos de lo esperado la semana pasada, volviéndose negativos por primera vez desde el pánico por el Coronavirus de principios de 2020, lo que sugiere que EE.UU. puede estar sufriendo un rápido enfriamiento del crecimiento económico, así como una inflación alta y creciente, lo que pone a la Reserva Federal en una posición muy difícil en su intento de asegurar un aterrizaje suave para la economía estadounidense.

- La inflación sigue siendo una de las principales preocupaciones, ya que las economías del G20 siguen publicando en su mayoría nuevos datos del IPC que superan las previsiones de consenso, lo que sugiere que la inflación sigue acelerándose. La publicación la semana pasada de los datos del IPC australiano, que mostraron un aumento trimestral del 2.2%, muy por encima del 1.7% que se esperaba, alimenta esta preocupación.

El mercado Forex experimentó un importante movimiento de precios durante la semana pasada, con el USD ganando fuertemente como refugio seguro y por el rebote de los rendimientos. El Euro, la Libra Esterlina y el Franco suizo perdieron un valor considerable, en parte por el impacto de la guerra en Ucrania y en parte por el deterioro de los datos económicos. El Yen japonés perdió terreno a principios de la semana, ya que el Banco de Japón destaca como el único banco central importante que sigue una política monetaria laxa (dovish) en su Informe de Perspectivas, tratando de impulsar la inflación hacia su tasa objetivo del 2%, mientras que en todos los demás lugares los bancos centrales están tratando de frenar la inflación. Sin embargo, cabe señalar que el Yen japonés en general terminó la semana casi sin cambios, por lo que es posible que la caída del Yen se frene rápidamente hasta consolidarse.

Los mercados de materias primas no se muestran tan dinámicos como hace unas semanas, pero todavía vemos que algunas materias primas agrícolas, como el Algodón y el Maíz, siguen avanzando hasta alcanzar nuevos precios máximos a largo plazo.

Cada vez hay más esperanzas de que, a medida que las tasas de infección por coronavirus descienden en todo el mundo por sexta semana consecutiva, la pandemia pueda estar efectivamente casi terminada. Los únicos crecimientos de nuevos casos confirmados de coronavirus en general en este momento están ocurriendo en Chipre, Honduras, Sudáfrica, Trinidad y Taiwán.

La Semana que Viene: del 2 al 6 de Mayo de 2022

La próxima semana en los mercados será probablemente más volátil, ya que hay programadas varias publicaciones de datos de gran importancia. Son, por orden de importancia probable:

- El Comité Federal de Mercado Abierto (FOMC), con su declaración, espera una subida de las tasas del 0.50%, por lo que es muy poco probable que haya una sorpresa. La declaración se seguirá de cerca en busca de pistas sobre las inevitables nuevas subidas de tasas a corto y mediano plazo. Incluso si no hay sorpresas, el comunicado está destinado a producir un movimiento significativo en el mercado del billete verde.

- El Banco de Inglaterra: Informe y resumen de las tasas de interés oficiales y de la política monetaria - el mercado espera una subida de las tasas del 0.25%. El informe y el resumen serán observados de cerca, ya que la Libra esterlina mostró signos iniciales de encontrar un piso contra el Dólar a finales de la semana pasada en torno a $1.2500.

- Cambio de Empleo No Agrícola en EE.UU.: dará una pista sobre la fortaleza actual de la economía estadounidense.

- Tasa de Efectivo del RBA y Declaración de Tasas - el mercado espera un aumento de tasas del 0.15%.

- Datos del PMI manufacturero de EE.UU.

- Datos del JOLTS de EE.UU. sobre ofertas de empleo

- Desempleo en Canadá

- Desempleo en Nueva Zelanda

Análisis Técnico

Índice del Dólar de EE.UU.

El gráfico de precios semanal que se muestra a continuación muestra que el índice del Dólar estadounidense subió con mucha fuerza la semana pasada, en línea con la tendencia alcista (bullish) de largo plazo, imprimiendo una vela alcista (bullish) que cerró bien dentro del cuarto superior de su rango. Este fue el cierre semanal más alto visto desde marzo de 2020. Los toros (bullish) del USD se sentirán alentados porque el impulso alcista (bullish) ha continuado, y el precio ha seguido avanzando hacia nuevos máximos. Sin embargo, hay una mecha superior sustancial en la vela de la semana pasada, la cual insinúa que el impulso alcista (bullish) puede estar listo para frenar.

Probablemente sea conveniente realizar operaciones a favor del USD en el mercado Forex durante la próxima semana.

Índice S&P 500

El índice bursátil más importante del mundo, el S&P 500, volvió a caer la semana pasada, cerrando bien dentro del territorio de corrección, y haciendo de su precio de cierre semanal el más bajo visto en el último año. El cierre semanal fue justo en el mínimo, señal de un importante impulso bajista (bearish). En el gráfico diario, el precio está operando muy por debajo de sus promedios móviles simples de 200 y 50 días. Estas son señales bajistas (bearish). Operar en corto con los principales índices bursátiles es un reto difícil, pero los traders experimentados podrían buscar operaciones en corto aquí. No es un buen momento para comprar acciones.

Veo que el mercado de valores estadounidense se ve afectado por el deterioro de la demanda de los consumidores y el endurecimiento de la política monetaria de la Reserva Federal.

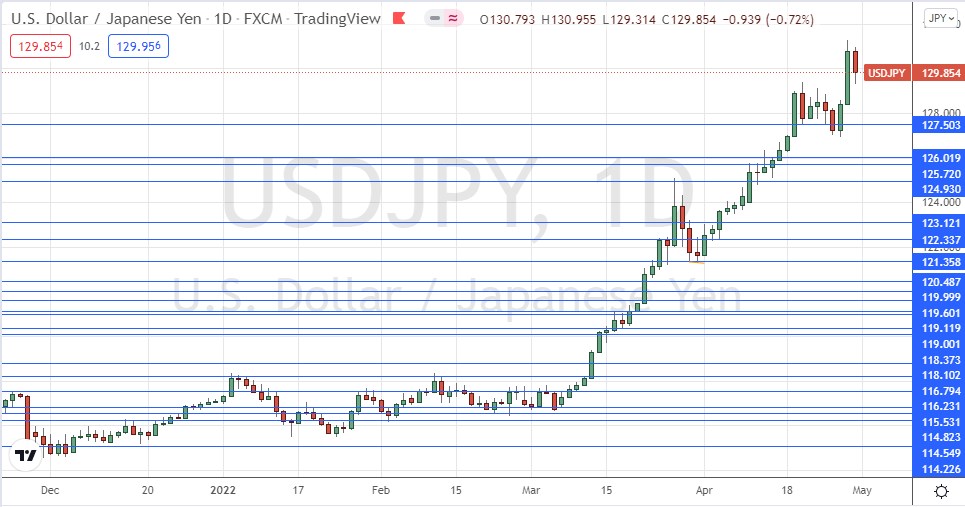

USD/JPY

El USD/JPY ha subido como la espuma durante las últimas ocho semanas, ganando cada semana. La semana pasada volvió a subir, alcanzando un máximo de ¥131.25, que es el precio más alto visto en 20 años.

A pesar de ese panorama semanal, al final de la semana se perdió el impulso alcista (bullish). Aunque el Banco de Japón sigue hablando de su política monetaria expansiva, el Banco también ha expresado recientemente su opinión de que los ¥130, o sea, el máximo que puede alcanzar este par de divisas.

Como el impulso ha disminuido, y como el precio ya ha superado los ¥130.00, sólo quiero entrar en una nueva operación larga en este par de divisas si vemos un cierre diario (Nueva York) por encima de los ¥130.80.

Rendimiento del Tesoro de EE.UU. a 2 Años

Últimamente se ha prestado mucha atención a los rendimientos del Tesoro de los Estados Unidos, después de que la curva de rendimiento se invirtiera brevemente hace unas semanas, y a medida que la Reserva Federal y otros bancos centrales importantes comienzan a tomar medidas significativas para endurecer la política monetaria.

El Dólar estadounidense es la divisa principal más fuerte en estos momentos, y esto se debe en parte a que los rendimientos de sus bonos del tesoro han seguido alcanzando nuevos máximos a largo plazo no vistos en 3 años.

Aunque el rendimiento a 10 años volvió a aumentar la semana pasada, el rendimiento a 2 años volvió a comportarse mejor que el de 10 años, lo que quizá sea una buena razón para ser algo cauteloso a la hora de entrar en una nueva operación larga en el de 10 años, a menos que se produzca un nuevo máximo. Operar en largo a 2 años podría ser un mejor enfoque.

Técnicamente, vemos lo que parece ser una bonita barra interior alcista (bullish) en el gráfico de precios semanal que aparece a continuación.

EUR/USD

El Euro, la Libra Esterlina y el Franco suizo cayeron fuertemente la semana pasada y alcanzaron nuevos mínimos de largo plazo frente al USD. El Dólar es fuerte, pero las divisas europeas están mostrando una debilidad destacada por sí mismas, haciendo que estos pares de divisas sean el corazón del mercado de Forex durante la semana pasada.

La caída del EUR/USD fue inusualmente fuerte, y es la mayor caída semanal vista en muchos meses. El precio alcanzó nuevos mínimos de 5 años y no está lejos de los mínimos de 18 años por debajo.

Aunque vimos un fuerte impulso bajista (bearish) sin que se produjera un notable retroceso alcista (bullish) en contra, los osos deben ser cautelosos, ya que vimos algunos indicios de que $1.0500 puede mantenerse como soporte, interponiéndose en el camino de un mayor movimiento descendente.

Estaré preparado para entrar en una nueva operación corta si conseguimos un cierre diario (Nueva York) por debajo de $1.0498.

Conclusión

Veo que las mejores oportunidades en los mercados financieros esta semana probablemente sean en largo en el USD/JPY o en corto en el EUR/USD, pero sólo tras los respectivos cierres diarios (Nueva York) por encima de ¥130.80 y por debajo de $1.0498. También estaré preparado para ir en largo en el rendimiento del Tesoro de EE.UU. a 2 años.