La diferencia entre el éxito y el fracaso en el trading de Forex / CFDs es muy probable que dependa principalmente de los activos que elija para operar cada semana y en qué dirección, y no de los métodos exactos que pueda utilizar para determinar las entradas y salidas de las operaciones.

Por lo tanto, al comenzar la semana, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto, y cómo tales desarrollos son afectados por los fundamentos macro, los factores técnicos y el sentimiento del mercado. Siga leyendo para conocer mi análisis semanal.

Hay algunas tendencias fuertes en los mercados, y seguirlas podría ayudar a poner las probabilidades a su favor, por lo que es un momento interesante para hacer trading.

Análisis Fundamental y Sentimiento del Mercado

La semana pasada escribí en mi artículo anterior que la mejor operación de la semana era probablemente ir en largo en el USD/JPY o en corto en el EUR/USD, pero sólo tras los respectivos cierres diarios (en Nueva York) por encima de los ¥130.80 y por debajo de los $1.0498. También estaba preparado para ir en largo en el rendimiento del Tesoro estadounidense a 2 años. Fue una buena decisión, ya que mis niveles de precios en los pares de divisas lo mantuvieron alejado de los problemas, mientras que el rendimiento del Tesoro estadounidense a 2 años subió un 0.37% durante la semana.

Las noticias siguen dominadas por la invasión rusa de Ucrania, que ya ha entrado en su tercer mes, pero que parece haber quedado estancada por una eficaz defensa ucraniana armada por la OTAN. Las fuerzas rusas se han retirado del norte de la empresa y han pasado a centrarse en una ofensiva destinada a capturar por completo las regiones costeras del este y el sur de Ucrania. La guerra provocó inicialmente movimientos bastante fuertes en algunos mercados, especialmente en algunas materias primas agrícolas como el Trigo y el Maíz, pero ahora parece tener como efecto principal la caída de algunas divisas europeas y de los mercados bursátiles mundiales, posiblemente porque el gobierno ruso continúa con sus amenazas nucleares oblicuas. Por supuesto, hay otros factores fundamentales que pesan sobre los mercados bursátiles, como el espectro de la vuelta a la estanflación y el aumento de las tasas de interés.

Actualmente vemos debilidad en los mercados de valores en casi todas partes, así como debilidad en las divisas europeas y en los activos de riesgo en general, con la Libra Esterlina y el Franco suizo alcanzando de nuevo mínimos a largo plazo frente al billete verde. El Dólar neozelandés también está marcando mínimos a largo plazo. El mayor índice bursátil mundial, el S&P 500, parece especialmente bajista (bearish), ya que cerró la semana a la baja con el mínimo de un año no muy lejano.

Esta tendencia bajista (bearish) está impulsada por varios factores fundamentales y sentimentales:

- Los rendimientos de los bonos del Tesoro de EE.UU. son relativamente altos, y tanto los rendimientos a 2 y 10 años terminaron la semana en nuevos máximos de 3 años.

- La inflación continúa siendo una de las principales preocupaciones, ya que las economías del G20 siguen publicando en su mayoría nuevos datos del IPC que superan las previsiones del consenso, lo que sugiere que la inflación sigue acelerándose.

- La Reserva Federal de EE.UU. sigue endureciendo su política monetaria, subiendo las tasas en un 0.50% la semana pasada en su mayor alza de tasas en 22 años y determinando que comenzará a reducir su cartera de activos de $9 trillones en junio. Se esperan otras siete subidas de tipos este año, y se prevé que las tasas de la Fed se sitúen muy cerca del 3% al entrar en 2023. No se considera que la Fed tenga mucho margen de maniobra, ya que las tasas de inflación suben y aumentan en casi todos los países del G-20. La inflación general anualizada en los Estados Unidos se sitúa actualmente en el 8.5%. Cada vez es mayor la sensación de que la Fed se ha retrasado un poco con las subidas de tasas.

- El Banco de Inglaterra aumentó sus tasas básicas en un 0.25%, con una minoría que votó a favor de un aumento del 0.50%. Lo más inquietante es que el Banco anunció que espera que la inflación británica alcance una tasa anualizada superior al nivel psicológico del 10%.

- El Banco de la Reserva de Australia subió las tasas de interés un 0.25%, hasta el 0.35%, después de que los datos de la inflación australiana publicados durante la semana anterior superaran las expectativas.

- Los datos de las Nóminas no Agrícolas de EE.UU. superaron ligeramente las expectativas, pero la tasa de desempleo de EE.UU. subió inesperadamente del 3.5% al 3.6%, por lo que los datos fueron mixtos y no tuvieron un gran impacto en los mercados.

El mercado Forex volvió a ver un avance del Dólar estadounidense durante la semana pasada, con el billete verde ganando como refugio seguro y por el aumento de los rendimientos. Sin embargo, su impulso alcista (bullish) se ha ralentizado, y hemos visto mayores movimientos en otras divisas durante la semana pasada, sobre todo en la Libra Esterlina, que tuvo un enorme movimiento a la baja al final de la semana mientras los analistas digerían esa previsión de inflación superior al 10% del Banco de Inglaterra.

Los mercados de materias primas han perdido gran parte de su reciente dinamismo y están bajando en su mayoría, a excepción de las energías. El Gas Natural y la Gasolina están alcanzando nuevos máximos a largo plazo.

Las tasas y los bonos son uno de los mercados que registran una tendencia más fuerte y que se pasan por alto. Vemos que las tasas siguen subiendo en casi todas partes. En el mercado estadounidense, los intereses a 10 años avanzan ahora con bastante más firmeza que las de 2 años.

Cada vez hay más esperanzas de que, al descender las tasas de contagio del Coronavirus en todo el mundo por séptima semana consecutiva, la pandemia pueda efectivamente estar casi terminada. Los únicos crecimientos significativos de nuevos casos confirmados de coronavirus en general en estos momentos se producen en Dominica, Sudáfrica, Taiwán y las Islas Salomón.

La Semana que Viene: del 9 al 13 de Mayo de 2022

La próxima semana en los mercados será probablemente menos volátil, ya que hay pocas publicaciones de gran importancia programadas. Son, por orden de importancia probable

- Los Datos del IPC (inflación) de EE.UU.: se seguirán muy de cerca y son datos muy importantes para los mercados mundiales. Los analistas sólo esperan un pequeño aumento intermensual del 0.2%, y el resultado podría empezar a indicar una nueva ralentización del impulso inflacionista en Estados Unidos.

- Los datos del IPP de EE.UU. indican las variaciones de los precios de las materias primas, pero es poco probable que se consideren de gran importancia, ya que se producen después de los datos del IPC.

- Reunión de la OPEP

Análisis Técnico

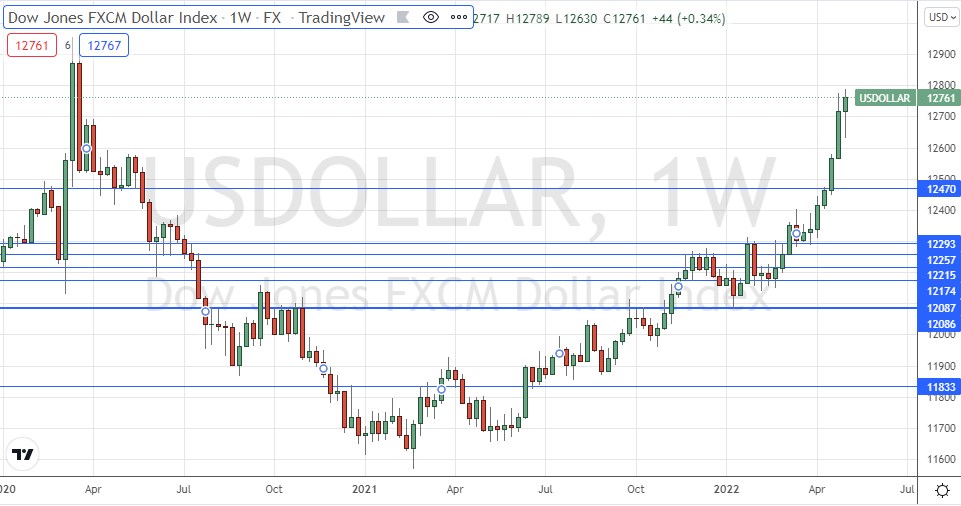

Índice del Dólar de EE.UU.

El gráfico de precios semanal que se muestra a continuación muestra que el índice del USD volvió a subir la semana pasada, en línea con la tendencia alcista (bullish) a largo plazo, imprimiendo una vela alcista (bullish) que cerró bien dentro del cuarto superior de su rango. Este fue de nuevo el cierre semanal más alto visto desde marzo de 2020. Los toros del USD se sentirán alentados porque el impulso alcista (bullish) continúa, y el precio ha seguido avanzando hacia nuevos máximos. Sin embargo, el ritmo de la subida se ha ralentizado, lo que da a entender que el impulso alcista (bullish) puede estar a punto de frenarse.

Probablemente sea conveniente realizar operaciones a favor del USD en el mercado Forex durante la próxima semana.

Índice S&P 500

El índice bursátil más importante del mundo, el S&P 500, volvió a caer la semana pasada, cerrando bien dentro del territorio de corrección, y volviendo a marcar su precio de cierre semanal más bajo visto en el último año. Sin embargo, el impulso bajista (bearish) se ha frenado y el precio parece reacio a romper a la baja (breakdown) por debajo de la zona de los 4.000 puntos. En el gráfico diario, el precio está operando muy por debajo de sus promedios móviles simples de 200 y 50 días. Estas son señales bajistas (bearish). Operar en corto con los principales índices bursátiles es un reto difícil, pero los traders experimentados podrían buscar operaciones en corto aquí. No es un buen momento para comprar acciones.

Veo que el mercado de valores estadounidense se ve afectado por el aumento de las tasas de inflación mundial y el endurecimiento de la política monetaria de la Reserva Federal.

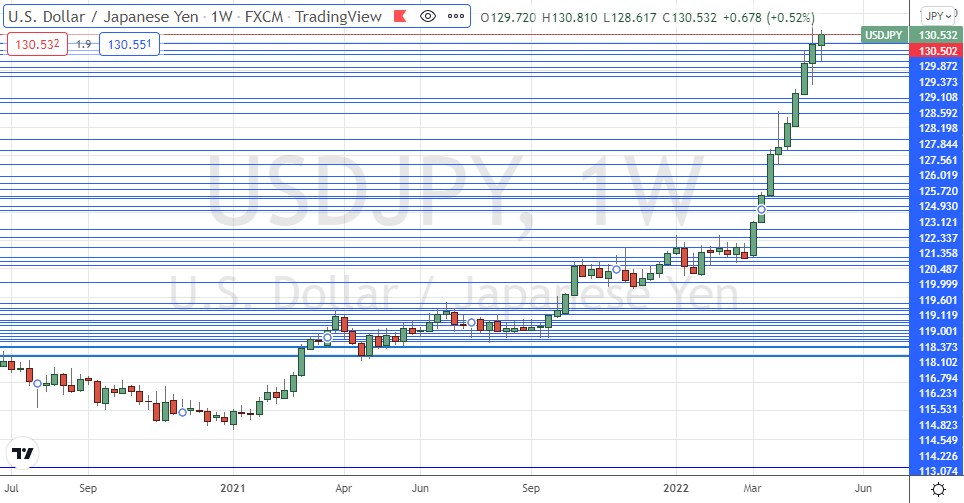

USD/JPY

El USD/JPY ha subido como la espuma durante las últimas nueve semanas, ganando cada semana. La semana pasada volvió a subir, pero no logró hacer un nuevo máximo. Estamos viendo que el impulso alcista (bullish) sigue disminuyendo, sin que se produzcan cierres diarios por encima del nivel clave de ¥130.80. El precio también es reacio a permanecer por encima del punto clave de ¥130.50 durante mucho tiempo.

Como el impulso ha disminuido, y como el precio ya ha superado los ¥130.00, sólo quiero entrar en una nueva operación larga en este par de divisas si vemos un cierre diario (Nueva York) por encima de los ¥130.80.

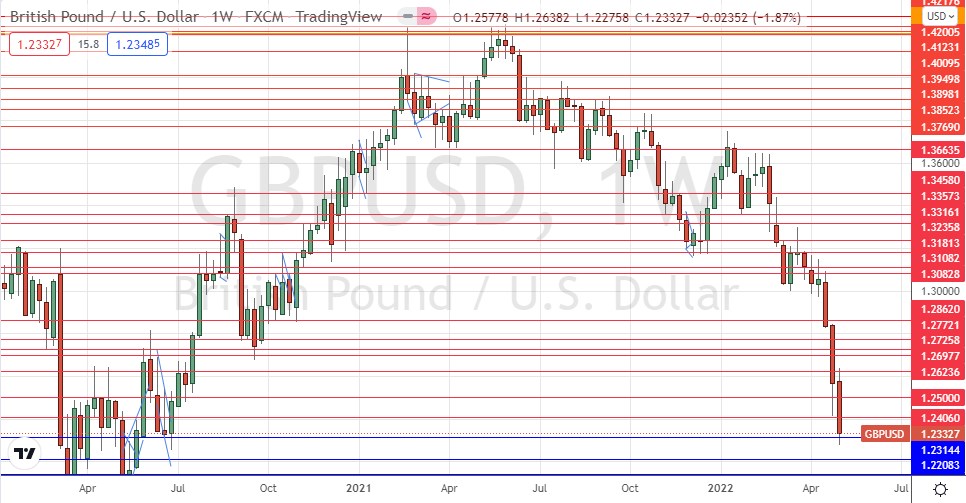

GBP/USD

La Libra Esterlina cayó fuertemente la semana pasada y alcanzó un nuevo mínimo de 18 meses frente al Dólar. Las monedas europeas, excepto el Euro, están en general débiles, pero la Libra está mostrando una debilidad destacada después de que el Banco de Inglaterra predijera que la inflación británica superaría el 10% a finales de 2022.

La caída del GBP/USD del jueves fue inusualmente fuerte y produjo un pequeño pero significativo seguimiento del impulso bajista (bearish) durante el día siguiente.

Con un Dólar estadounidense todavía fuerte, y la debilidad de la Libra Esterlina impulsada por las previsiones fundamentales, el precio aquí parece probable que caiga más en los próximos días. Sin embargo, los osos deben tener cuidado con el nivel de soporte en $1.2314.

Estaré preparado para entrar en una nueva operación en corto si conseguimos un cierre diario (Nueva York) por debajo de $1.2314.

Rendimiento del Tesoro de EE.UU. a 10 Años

Últimamente se ha prestado mucha atención a los rendimientos de los bonos del Tesoro de EE.UU., después de que la curva de rendimiento se invirtiera brevemente hace unas semanas, y a medida que la Fed y otros bancos centrales importantes comienzan a tomar medidas significativas para endurecer la política monetaria, como la subida de las tasas del 0.50% de la semana pasada. Ahora parece que la Fed se está moviendo más rápidamente para seguir el ritmo de la curva, y eso sugiere una perspectiva alcista (bullish) para el rendimiento del billete verde.

El Dólar es la divisa principal más fuerte en estos momentos, y esto se debe en parte a que los rendimientos de sus bonos del tesoro han seguido alcanzando nuevos máximos a largo plazo no vistos en 3 años.

Aunque el rendimiento a 2 años volvió a aumentar la semana pasada, el rendimiento a 10 años se comportó mejor que el de 2 años, lo que quizá sea una buena razón para ser algo cauteloso a la hora de entrar en una nueva operación larga en el 2 años, a menos que se produzca un nuevo máximo. Operar en largo a 10 años podría ser un mejor enfoque.

El precio terminó la semana en un nuevo máximo de largo plazo y no está lejos del máximo de 10 años.

Gas Natural

El Gas Natural ha estado en un viaje salvaje este año, y ciertamente ha estado en la dirección alcista (bullish). Los futuros del Gas Natural se han duplicado con creces durante este año natural de 2022.

El gráfico de precios de abajo muestra que la semana pasada imprimió una vela alcista (bullish) que rompió a nuevos máximos de largo plazo, pero la vela tiene una mecha superior muy grande debido a la fuerte caída del viernes desde el máximo, lo que significa que los toros deben ser muy cautelosos al operar con esta materia prima, o en las operaciones muy pequeñas con un amplio tope de perdida (stop loss) debido al alto nivel de volatilidad en el mercado.

Estaré preparado para entrar en una nueva operación larga si conseguimos un cierre diario (Nueva York) por encima de 700.

Conclusión

Veo que las mejores oportunidades en los mercados financieros esta semana serán:

- Larga en el USD/JPY tras un cierre diario (Nueva York) por encima de ¥130.80.

- Corto en el GBP/USD tras un cierre diario (Nueva York) por debajo de $1.2314.

- Comprar los futuros del Gas Natural tras un cierre diario (en Nueva York) por encima de 700.

- Larga en el rendimiento del Tesoro de EE.UU. a 10 años.