La diferencia entre el éxito y el fracaso en el trading de Forex / CFDs es muy probable que dependa principalmente de los activos que elija para operar cada semana y en qué dirección, y no de los métodos exactos que pueda utilizar para determinar las entradas y salidas de las operaciones.

Por lo tanto, al comenzar la semana, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto, y cómo tales desarrollos son afectados por los fundamentos macro, los factores técnicos y el sentimiento del mercado. Siga leyendo para conocer mi análisis semanal.

Análisis Fundamental y Sentimiento del Mercado

En mi artículo anterior del 7 de julio escribí que las mejores operaciones para la semana serían:

- Buscar operaciones a corto plazo en el par de divisas EUR/USD, lo cual probablemente no habría funcionado bien si se intentaba.

- Intentar explotar el punto pivote del índice del S&P 500 en 4172 si se alcanzaba. Esto podría haber funcionado bien yendo en largo en la apertura del miércoles por encima de ese nivel, lo que habría supuesto un beneficio del 2.10% durante el resto de la semana.

La actualidad está dominada por la tasa de inflación anualizada de EE.UU., inferior a la esperada, que se publicó el miércoles pasado, y que muestra que no hubo inflación intermensual y que las tasas generales han bajado del 9.1% al 8.5%. Estos datos sugieren que la inflación estadounidense puede haber tocado techo, lo que reduciría las presiones de línea dura (hawkish) sobre la Fed. Aunque todavía se espera ampliamente que se ejecute una subida de tasas del 0.75% en la próxima reunión de la Fed, el descenso del IPC tuvo el efecto de debilitar el USD e impulsar los activos de mayor riesgo, como las acciones y otras divisas como las de las materias primas.

El repunte (rally) hacia la inversión a favor del riesgo (risk-on), que ya había dado señales de estar emergiendo, llegó a su máxima expresión tras la publicación de los datos del IPC de EE.UU., y la semana terminó con el Índice S&P 500 habiendo recuperado más de la mitad de sus pérdidas incurridas durante el año natural de 2022.

Las perspectivas sobre el apetito por el riesgo son obviamente más alcistas (bullish) ahora. El mercado bursátil estadounidense sigue en un mercado bajista (bearsih), pero volvió a subir la semana pasada, aunque la curva de rendimiento estadounidense sigue invertida. Estados Unidos ha registrado dos trimestres sucesivos de contracción del PIB, pero no está oficialmente en recesión. Si los EE.UU. están en recesión, la desaceleración es muy desigual hasta ahora.

Para recapitular, la semana pasada se publicaron otros datos económicos importantes. Los resultados fueron los siguientes:

- Datos del índice de poder adquisitivo de EE.UU.: Se registró un descenso intermensual del 0.5%, frente al aumento previsto del 0.2%. Esto impulsó la afirmación de que la inflación estadounidense ya ha tocado techo.

- Datos del PIB del Reino Unido: Se registró una contracción intermensual de sólo el 0.6%, cuando se esperaba una contracción mucho mayor, del 1.2%. Esto deja la contracción trimestral en sólo un 0.1% frente al 0.2% esperado. Sin embargo, se espera ampliamente que el clima económico británico siga deteriorándose en los próximos meses, reforzado por las recientes previsiones pesimistas del Banco de Inglaterra.

- Datos de la UoM sobre el sentimiento del consumidor en EE.UU.: Los consumidores se mostraron más optimistas de lo esperado.

En el mercado de Forex, la semana pasada se produjo un descenso del Dólar estadounidense. El descenso fue amplio, pero especialmente fuerte frente a las monedas de las materias primas, sobre todo el Dólar australiano y el neozelandés.

Las tasas de infección por coronavirus a nivel mundial descendieron la semana pasada por cuarta semana consecutiva. Los crecimientos más significativos de nuevos casos confirmados de coronavirus en general se están produciendo ahora mismo en Barbados, Chile, Mongolia, Serbia, Tonga y Trinidad.

Lo que Viene en la Semana: 15 de Agosto - 19 de Agosto de 2022

Es probable que la próxima semana en los mercados muestre un nivel de volatilidad similar o menor al de la semana pasada, ya que las publicaciones de datos que se publicarán esta semana son ligeras y es poco probable que contengan suficientes noticias para mover con fuerza todo el mercado. Las publicaciones previstas son, por orden de importancia, las siguientes

- Actas de la Reunión del FOMC de EE.UU.

- Datos del IPC del Reino Unido

- Datos del IPC Canadiense

- Tasas de Interés Oficial, Declaración de Tasas y Declaración de Política Monetaria del Banco de la Reserva de Nueva Zelanda

- Actas de las Reuniones de Política Monetaria de Australia

- Datos de las Ventas al por Menor en EE.UU.

- Datos de Desempleo en Australia

El lunes 15 de agosto es festivo en Francia e Italia.

Análisis Técnico

Índice del Dólar de EE.UU.

El gráfico semanal de precios muestra que el Índice del Dólar estadounidense imprimió una vela bajista (bearish) que cerró a la baja, en contra de la tendencia a largo plazo, que es alcista (bullish). Sin embargo, el panorama general sigue siendo bastante alcista (bullish), ya que el nivel de soporte clave justo por debajo de la manija de 105.00 se mantiene claramente, y la vela semanal reciente muestra una mecha inferior larga.

Probablemente sea una buena idea no operar en corto con el USD durante la próxima semana hasta que consigamos un cierre diario por debajo de 104.92. Se trata de una tendencia alcista (bullish) muy poderosa y a largo plazo en la divisa más importante del mercado de divisas, y es probable que se reafirme a pesar de que algunos analistas consideran que la inflación de EE.UU. puede haber tocado techo.

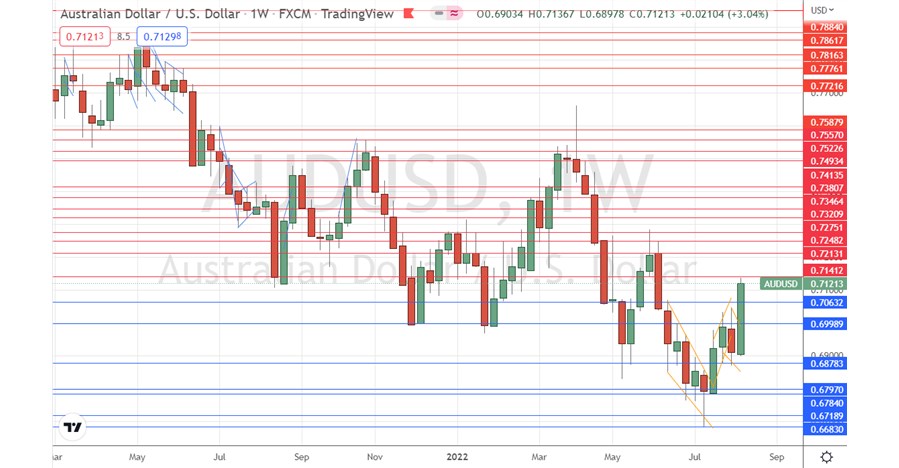

AUD/USD

La semana pasada, este par de divisas mostró una gran vela envolvente alcista (bullish). El Dólar australiano fue uno de los grandes ganadores de la semana pasada, ya que vimos que el apetito por el riesgo se recuperó después de que el IPC de EE.UU. fuera más bajo. El Dólar australiano lleva varios años actuando como barómetro clave del riesgo. Conoce el valor del par AUD/USD hoy.

A pesar de la fuerza del movimiento alcista (bullish) del precio de la semana pasada, no está nada claro lo que sucederá a continuación, ya que el precio se encuentra en una zona que ha estado bastante congestionada recientemente. Además, vemos una tendencia bajista (bearish) débil, pero a largo plazo en este par de divisas que sigue siendo técnicamente válida.

Si el Índice del Dólar estadounidense se establece por debajo del soporte clave esta semana, podríamos ver una nueva subida del precio aquí.

Índice S&P 500

El índice S&P 500 se encuentra técnicamente en un mercado bajista (bearish), pero la semana pasada subió por cuarta semana consecutiva, a un ritmo bastante saludable. El precio cerró la semana justo en la cima de su rango con un nuevo máximo de 3 meses. El índice S&P 500 ya ha recuperado más de la mitad de las pérdidas totales que sufrió durante el año natural de 2022 hasta ahora, superando el nivel de retroceso de Fibonacci del 50%.

Otra señal alcista (bullish) es que el nivel de resistencia que se había impreso en 4172, se rompió fácilmente al alza.

También es útil observar que, aunque el índice del NASDAQ 100 también ha subido con firmeza, el impulso alcista (bullish) es mayor en el mercado más amplio que en el tecnológico, lo que hace que el índice S&P 500 sea un vehículo superior para operar este avance.

Es probable que se produzcan nuevas subidas durante la próxima semana si no hay ninguna mala noticia inesperada sobre la inflación en las actas de la reunión del FOMC o en los datos del IPC del Reino Unido o Canadá.

Conclusión

Veo que las mejores oportunidades en los mercados financieros esta semana serán probablemente la búsqueda de operaciones largas a corto plazo en el índice S&P 500 siempre que el impulso a corto plazo se vuelva fuertemente alcista (bullish) durante las horas normales del mercado.

¿Estás listo para operar nuestro análisis semanal de Forex? Hemos elaborado una lista de los mejores brókers para operar en Forex que merece la pena utilizar.