La diferencia entre el éxito y el fracaso en el trading de Forex / CFDs es muy probable que dependa principalmente de los activos que elija para operar cada semana y en qué dirección, y no de los métodos exactos que pueda utilizar para determinar las entradas y salidas de las operaciones.

Por lo tanto, al comenzar la semana, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto, y cómo tales desarrollos y se ven afectados por los fundamentos macro, los factores técnicos y el sentimiento del mercado. Hay tendencias muy fuertes en el mercado ahora mismo, las cuales pueden ser fáciles de explotar de forma rentable. Siga leyendo para conocer mi análisis semanal.

Análisis Fundamental y Sentimiento del Mercado

En mi artículo anterior del 18 de septiembre, escribí que las mejores operaciones de la semana serían:

- Corto en el par de divisas GBP/USD, pero sólo por debajo de $1.1350. El precio cerró la semana en $1.0850 dramáticamente más bajo después de romper por debajo de ese nivel, dando una gran ganancia de aproximadamente 4.4%.

Las noticias están dominadas por la subida de tasas del 0.75% de la semana pasada y las perspectivas más severas (hawkish) de la Reserva Federal de EE.UU., las cuales produjeron un dramático fortalecimiento del sentimiento de aversión al riesgo (risk-off) y vieron un fuerte flujo hacia el USD desde casi todas las otras divisas, así como desde los mercados de acciones y materias primas. La Reserva Federal dejó claro que tiene la intención de subir las tasas en otro 1.25% en lo que queda de 2022 para alcanzar una tasa prevista del 4.4%. El rendimiento de los bonos del Tesoro de EE.UU. a 2 años subió con fuerza desde la zona del 3.90% hasta un nuevo máximo de varios años por encima del 4.20%, mientras que el Índice del Dólar de EE.UU. también alcanzó un máximo semanal similar a largo plazo. Los mercados bursátiles cayeron con fuerza, y el valor del Índice S&P 500 el cual es clave, terminó la semana con un descenso del 4.84%, mientras que casi todos los demás índices mundiales importantes también cayeron, especialmente el valor del HSI chino, que alcanzó un nuevo precio mínimo en 11 años.

Más allá de la Fed, se produjeron importantes acontecimientos relacionados con otros grandes bancos centrales, que hicieron que la semana pasada fuera muy importante en el mercado Forex. El Banco de Japón intervino abiertamente en el mercado de divisas por primera vez desde 1998 para apuntalar la rápida caída del Yen, mientras que el Banco de Inglaterra y el Banco Nacional Suizo subieron sus tasas de interés. El gobierno británico anunció por sorpresa una serie de recortes fiscales, los cuales se financiarán con un nuevo tramo de £72 billones en préstamos públicos, en un intento de mejorar el lento crecimiento del PIB del Reino Unido. El plan no gustó a los mercados, quienes lo recibieron con una drástica venta de la Libra Esterlina.

El sector de las materias primas también sufrió caídas, y casi todas ellas terminaron la semana a la baja. El Oro se destacó al cerrar por debajo de los $1650, en su nivel más bajo de los últimos 2 años y medio, mientras que el precio del Petróleo WTI también cayó firmemente para comerciar por debajo de los $80 por primera vez desde enero. Los principales movimientos en el mercado Forex durante la semana fueron los flujos de la Libra Esterlina, el Euro y el Dólar Neozelandés hacia el USD, con el par de divisas GBP/USD cayendo muy rápidamente hasta alcanzar un nuevo precio mínimo de 37 años en $1.0850.

Los detalles de las publicaciones de datos económicos importantes de la semana pasada pueden resumirse como sigue:

- Tasa de los Fondos Federales, Declaración y Proyecciones Económicas del FOMC - El FOMC subió las tasas en un 0.75%, como se esperaba, pero elevó sus tasas y las expectativas de inflación en un giro agresivo (hawkish) para indicar una tasa del 4.40% para finales de 2022.

- Declaración de Política Monetaria y Tasa de Interés del Banco de Japón - No hubo sorpresas, pero cuando el par de divisas USD/JPY alcanzó un nuevo máximo de 24 años, muy por encima de los ¥145, el Banco comenzó a intervenir para apuntalar el Yen.

- Resumen de las Tasas Oficiales y de la Política Monetaria del Banco de Inglaterra - El Banco de Inglaterra subió las tasas en un 0.50% para alcanzar el nivel más alto en 14 años, el 2.25%, pero los mercados no se impresionaron, especialmente después de que el gobierno anunciara una serie masiva de recortes de impuestos que serán financiados por el endeudamiento público. Algunos bancos piden ahora una nueva subida de tasas de emergencia para frenar la dramática caída de la Libra Esterlina.

- El BNS Sube lo Tasas de Interés y Evaluación de la Política Monetaria - El BNS sube las tasas en un 0.75%, como se esperaba ampliamente, para poner fin a su era de tasas reales negativas con una nueva tasa del 0.50%.

- Actas de la Reunión de Política Monetaria del Banco de la Reserva de Australia - El Banco de la Reserva de Australia reveló una pequeña inclinación blanda (dovish), ya que las actas revelaron que un miembro vio un caso para comenzar a desacelerar el ritmo de las subidas de tasas.

- Los Datos del IPC canadiense (inflación) - Mostraron una deflación de precios mensual del 0.3% en comparación con la tasa del 0.1% que se había esperado, lo cual es una buena noticia para la inflación canadiense.

El mercado Forex vio una relativa fortaleza en el Dólar estadounidense y el Franco suizo la semana pasada. Las divisas más débiles fueron la Libra Esterlina, el Dólar Neozelandés y el Euro.

Las tasas de infección por coronavirus a nivel mundial descendieron la semana pasada por décima semana consecutiva. Los únicos crecimientos significativos de nuevos casos confirmados de coronavirus en general en estos momentos se están produciendo en Rusia y Taiwán.

Lo que Viene para la Semana: 26 de Septiembre - 30 de Septiembre 2022

Es probable que la semana que viene los mercados registren una volatilidad considerablemente menor que la semana pasada, ya que se publicarán muy pocos datos importantes en comparación con la semana anterior. Las publicaciones previstas son, por orden de importancia, las siguientes

- Datos del Índice de Precios del Consumo Básico de EE.UU.

- Datos sobre la Confianza del Consumidor en EE.UU.

- Datos del PIB canadiense

- El presidente del BCE declara ante el Parlamento Europeo

- El presidente de la Fed, Powell, participa en dos mesas redondas menores

- El Gobernador del RBNZ participa en una mesa redonda menor

Este viernes 30 de septiembre es festivo en Canadá.

Análisis Técnico

Índice del Dólar de EE.UU.

El gráfico de precios semanal que se muestra a continuación muestra que el Índice del Dólar estadounidense imprimió una enorme vela alcista (bullish) que cerró justo en su máximo, en línea con la tendencia a largo plazo, es decir, alcista (bullish). Este fue el rendimiento semanal más fuerte del USD desde marzo de 2020.

El precio de cierre semanal fue el más alto visto en muchos años, lo cual es una señal alcista (bullish). El precio está operando bien en el cielo azul. El USD está arrasando con casi todo, incluyendo todas las divisas importantes, excepto el Franco suizo. El Yen japonés también recuperó algo de terreno frente al Dólar después de que el Banco de Japón comenzara a intervenir para apuntalar su moneda.

Todas estas señales son muy alcistas (bullish). La única nota de precaución para los toros es que más bancos centrales podrían intervenir como el Banco de Japón, pero es difícil que el BCE o el Banco de Inglaterra lo hagan con éxito, por lo que es muy probable que el USD siga subiendo, al menos, frente a estas dos divisas. También parece que el USD terminó la semana subiendo de nuevo contra el Yen.

Tenemos un nuevo nivel de soporte formado en un reciente mínimo semanal cerca de 108.00, lo que se suma al caso alcista (bullish).

Sigue siendo una buena idea buscar operaciones largas en el USD durante la próxima semana. Se trata de una tendencia alcista (bullish) muy potente y a largo plazo en la divisa más importante del mercado Forex.

XAU/USD (Oro)

La semana pasada, el Oro imprimió una vela bajista (bearish) que hizo que el metal precioso alcanzara su precio más bajo desde el pánico del coronavirus de abril de 2020. La vela no tiene una mecha inferior, por lo que es probable que haya más caídas en los próximos días, ya que el metal precioso está mostrando un impulso bajista (bearish).

No me gusta operar con el Oro en corto, porque históricamente no tiene una tendencia descendente suave y predecible. Sin embargo, el Oro está fuertemente correlacionado con el mercado de valores de los Estados Unidos, y vemos que las acciones y otras materias primas se mueven a la baja a medida que el sentimiento de aversión al riesgo (risk-off) envía fuertes flujos de dinero hacia el USD. En estos momentos no hay ningún refugio contra la inflación en el mercado, y la solución para los inversores parece ser especular con que el Dólar estadounidense seguirá fortaleciéndose, a pesar de su elevada tasa de inflación. Conoce el valor del Oro hoy.

NASDAQ 100

El Índice tecnológico NASDAQ 100 cayó con fuerza la semana pasada, imprimiendo una vela bajista (bearish), ya que todos los principales índices bursátiles mundiales tuvieron una semana muy mala. Las acciones mundiales han recibido una fuerte paliza debido a los datos de inflación persistentemente elevados que estamos viendo en los EE.UU. y a los consiguientes giros agresivos (hawkish) de la Reserva Federal, ya que se demuestra una y otra vez que sus expectativas son demasiado optimistas.

Es notable que tanto este índice como el principal Índice S&P 500 estén ahora muy cerca de hacer nuevos precios mínimos de 2 años.

No me gusta operar en corto con las acciones, ya que son propensas a repentinas y fuertes reversiones alcistas (bullish), pero puede haber oportunidades continuas aquí en el lado corto si seguimos viendo un fuerte impulso bajista (bullish) cuando los mercados abran el lunes.

GBP/USD

La semana pasada, el par de divisas GBP/USD experimentó una enorme caída, imprimiendo una vela bajista (bearish) excepcionalmente grande que cerró justo en su punto más bajo después de caer casi un 5%. El precio alcanzó los $1.0850, su precio más bajo desde 1985, un mínimo histórico de 37 años. El precio no está lejos de los $1.0540, que fue su mínimo histórico en febrero de 1985.

De todos modos, el precio había seguido una fuerte tendencia a la baja debido al desbocado Dólar estadounidense antes de que el Banco de Inglaterra decepcionara el jueves con una subida de tasas relativamente pequeña, del 0.50%, seguida de un sorprendente anuncio de grandes recortes de impuestos que se financiarán con un gran aumento del endeudamiento público. El mercado reaccionó vendiendo la Libra como un loco, y fue la divisa más destacada de la semana, incluso más que el USD.

La Libra Británica está acosada por una inflación extremadamente alta, de casi el 9%, y por una economía que se debilita, y el Banco de Inglaterra predice una recesión de 5 trimestres a partir de finales de este año. Por lo tanto, hay buenas razones fundamentales para ver un buen caso para un comercio corto.

Estoy muy contento de estar corto de este par de divisas ahora, pero los osos deben tener cuidado con dos cosas:

- El mínimo histórico en $1.0540, el cual podría ser un soporte.

- Una subida de tasas de emergencia por parte del Banco de Inglaterra.

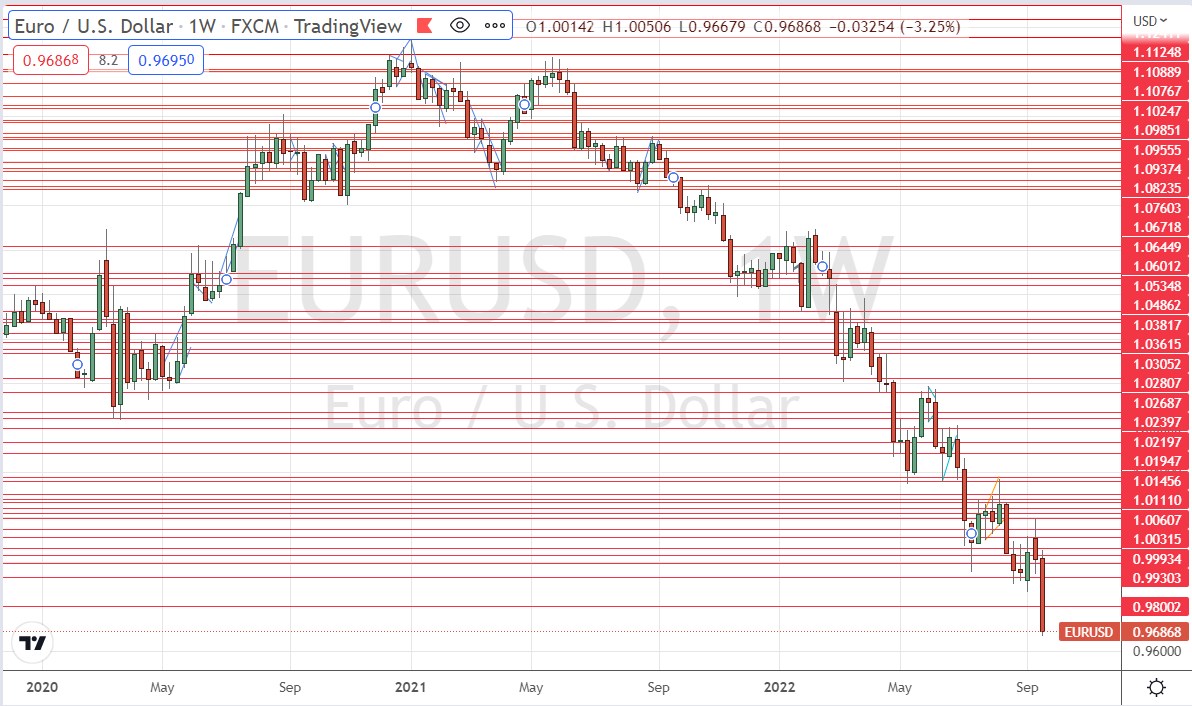

EUR/USD

La semana pasada, el par de divisas EUR/USD imprimió una gran vela bajista (bearish) que hizo que el par de divisas alcanzara su precio más bajo desde 2002. El precio está operando en el cielo azul y terminó la semana muy cerca de su mínimo, y ambos son signos muy bajistas (bearish).

El Euro se había mantenido por encima de una zona de soporte en los $0.9900, mientras que otras divisas estaban rompiendo a la baja (breakdown) contra el billete verde, pero esto finalmente cambió la semana pasada.

Vemos un fuerte impulso bajista (bearish), y es probable que los precios sigan bajando. Como el precio no ha operado en esta zona desde 2002, es muy posible técnicamente que el precio caiga hasta la zona de $0.8200, que es el mínimo histórico de este par de divisas.

NZD/USD

La semana pasada, el par de divisas NZD/USD imprimió una vela bajista (bearish) muy grande que hizo que el par de divisas alcanzara su precio más bajo desde el pánico del coronavirus de mayo de 2020. La vela cerró justo en su mínimo. Esto y el hecho de que el Dólar neozelandés cayó más que la mayoría de las otras divisas son señales bajistas (bearish).

A pesar del panorama bajista (bearish), la situación técnica no es del todo bajista (bearish), ya que el precio "sólo" está haciendo un mínimo de 2 años. El precio todavía tiene que alcanzar la zona entre $0.5450 y $0.5600, que podría ser de gran soporte, ya que actuó como un fuerte punto de inflexión en 2020.

Es interesante observar que las tasas de interés relativamente altas del NZD no lo están salvando de caer a nuevos mínimos de largo plazo.

Conclusión

Veo que las mejores oportunidades en los mercados financieros esta semana probablemente sean los cortos en los pares de divisas EUR/USD y GBP/USD.

¿Estás preparado para operar con nuestros pronósticos semanales de Forex? Aquí hay una lista de algunas de las mejores plataformas de trading de Forex para comprobar.