Es muy probable que la diferencia entre el éxito y el fracaso en las operaciones con divisas y CFD dependa principalmente de los activos que elija para operar cada semana y en qué dirección, y no de los métodos exactos que utilice para determinar las entradas y salidas de las operaciones.

Por lo tanto, al comenzar la semana, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto, y cómo tales desarrollos y afectados por los fundamentos macro, factores técnicos, y el sentimiento del mercado. Hay algunas tendencias válidas a largo plazo en el mercado en este momento, las cuales podrían ser explotadas con ganancia. Siga leyendo para conocer mi análisis semanal.

Análisis Fundamental y Sentimiento del Mercado

En mi artículo anterior del 12 de febrero, escribí que la mejor oportunidad de inversión para la semana probablemente sería la compra del índice S&P 500 (potencialmente para una inversión a largo plazo). Lamentablemente, el índice S&P 500 cayó un 0.43%.

Las noticias están dominadas por los datos del IPC (inflación), el IPP (índice de poder adquisitivo) y las ventas minoristas de EE.UU. publicados la semana pasada, que han tenido el efecto acumulativo de hacer más probables las subidas de tasas y prolongadas por parte de la Reserva Federal a corto plazo. Esto ha impulsado al USD y enfriado el mercado bursátil, a pesar de que el índice S&P 500 había realizado un cruce dorado durante la semana anterior.

Los otros datos importantes fueron los de la inflación en el Reino Unido y Suiza, que mostraron una caída de la inflación en el Reino Unido un poco más rápida de lo esperado, mientras que en Suiza ocurrió lo contrario.

Se publicaron un par de datos más sobre el Reino Unido y Australia, pero ninguno de ellos deparó grandes sorpresas ni movió el mercado de forma significativa.

Los mercados bursátiles mundiales terminaron la semana mayoritariamente a la baja, con la notable excepción de los mercados europeos, como el índice británico FTSE 100, que alcanzó un nuevo máximo histórico. El mercado de divisas registró la mayor fortaleza del USD la semana pasada, y el Yen japonés fue la divisa principal más débil.

Las tasas de infección por coronavirus en todo el mundo volvieron a descender la semana pasada por octava semana consecutiva, según datos oficiales, y se registraron las cifras globales más bajas desde junio de 2020, poco después del inicio de la pandemia.

Lo que Viene en la Semana: Del 20 al 24 de Febrero de 2023

Es probable que la próxima semana los mercados registren un nivel de volatilidad similar al de la semana pasada, ya que se publicarán algunos datos importantes. Son, por orden de importancia

- Actas de la reunión del FOMC

- Datos preliminares del PIB de EE.UU.

- Datos del índice de precios PCE subyacente de EE.UU.

- Datos del IPC canadiense

- Tasa oficial de efectivo y declaración de política monetaria del RBNZ

- PMI de servicios en EE.UU.

- PMI manufacturero y de servicios del Reino Unido

- Datos del índice australiano de precios salariales

El lunes es festivo en EE.UU. y Canadá, y el jueves en Japón.

Análisis Técnico

Índice del Dólar Estadounidense

En el gráfico de precios semanal, el índice del Dólar estadounidense muestra una vela alcista (bullish) casi-doji, unas semanas después de haber rechazado de manera convincente el nivel de soporte que se muestra en 101.07, lo que suele significar una reversión continua de la dirección.

A pesar de estas señales alcistas (bullish), el USD se mantiene dentro de una tendencia bajista (bearish) a largo plazo, y el precio sigue cotizando muy por debajo de los niveles de hace 3 y 6 meses. Es posible que el nivel de resistencia de 104.93 comience a hacerse sentir.

No me gusta operar en contra de las tendencias a largo plazo, pero cada vez hay más indicios de que la tendencia bajista se va a revertir o de que se va a producir un retroceso alcista más profundo, pienso que es motivo por el cual los traders deberían ser cautos y estar atentos. Cualquier operación en contra del USD probablemente sólo debería realizarse una vez que veamos una acción bajista (bearish) del precio en el marco de tiempo diario.

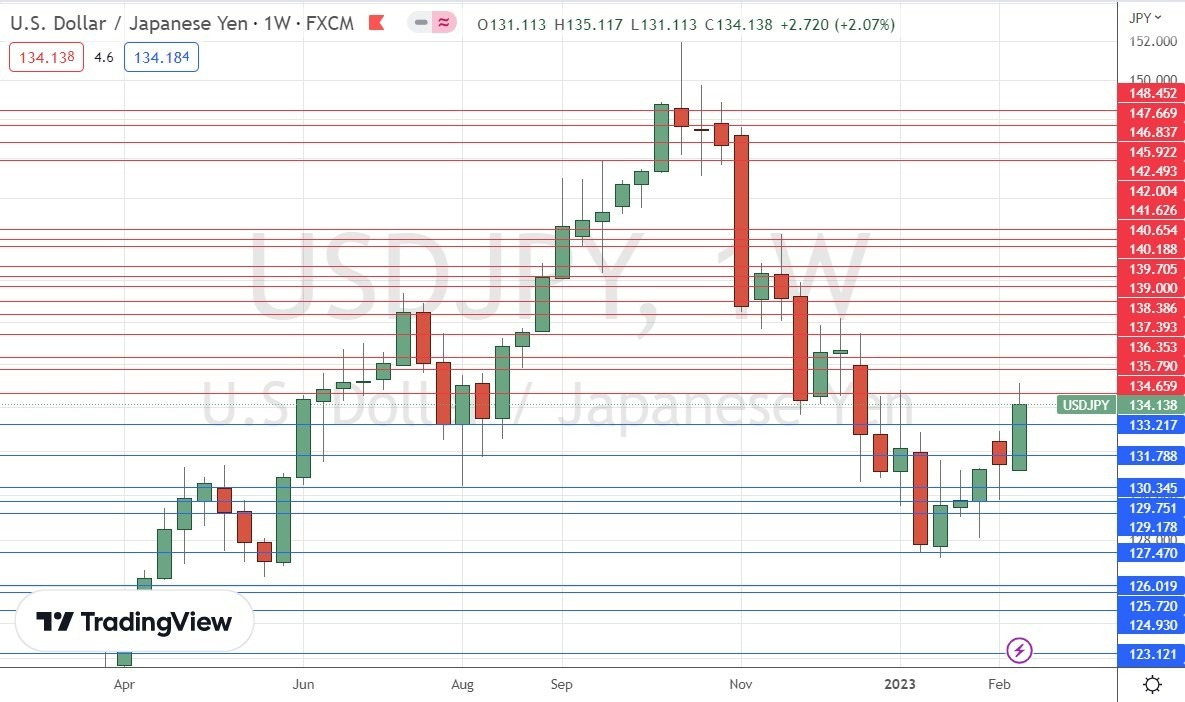

USD/JPY

La semana pasada el par de divisas USD/JPY registró una vela alcista (bullish). El Dólar estadounidense fue la divisa más fuerte durante la semana pasada, mientras que el Yen fue la más débil, lo que puso al par en foco. El movimiento fue impulsado principalmente por la debilidad del Yen.

Aunque se observa claramente una tendencia alcista (bullish) a corto plazo, no existe una tendencia a largo plazo. Por lo tanto, lo importante aquí es la volatilidad en el Yen, que podría dar algunas buenas oportunidades de trading diario. Sería aconsejable buscar fuertes retrocesos desde niveles clave, ya sea en direcciones largas o cortas, y operar en consecuencia a corto plazo.

Índice S&P 500

La semana pasada, La cotización del Índice S&P 500 volvió a caer e imprimió una pequeña vela interior doji bajista (bearish) que también fue casi una vela interior. Esto significa de nuevo indecisión direccional, aunque el patrón gráfico aquí es una bandera que normalmente se ve como alcista.

El gráfico de precios diario sigue mostrando un cruce dorado válido (o cruce alcista), en el que la MA de 50 días se cruza con la MA de 200 días, válida desde el jueves de anteayer. Este cruce indica históricamente el inicio de un movimiento alcista importante, por lo que podría ser una excelente señal de compra a largo plazo.

Una característica clave es el nivel de soporte que se muestra en el gráfico de precios a continuación, que está justo por encima del número redondo muy grande en 4000. Un cierre diario por debajo de 4000 podría tomarse como una señal bajista (bearish) si se produce, y si el precio cotiza muy por debajo de 3900 eso sugeriría, basándose en datos históricos, que un mercado alcista no va a despegar a corto plazo.

No estoy seguro de si el índice subirá o bajará durante la próxima semana. En el lado alcista, hemos observado un movimiento alcista más firme en las últimas semanas, lo que indica un mercado más alcista. Sin embargo, también observamos unas expectativas de tasas más altas y un aumento de los rendimientos de los bonos del Tesoro estadounidense que tienden a indicar unos mercados bursátiles planos o a la baja en el futuro.

Índice NASDAQ 100

La semana pasada, la cotización del índice NASDAQ 100 mostró una vela interior bajista (bullish), ya que el precio volvió a fracasar en su intento de superar el nivel de resistencia clave de 12820.

Cabe destacar que, aunque el NASDAQ está muy correlacionado con el índice S&P 500, el NASDAQ no muestra un cruce dorado, a diferencia del S&P 500, y se mantiene en un nivel de resistencia obvio. Esto sugiere que el NASDAQ parece relativamente débil, por lo que una apuesta alcista debería utilizar el índice S&P 500 como vehículo más apropiado. Si cree que el mercado bursátil estadounidense está a punto de desplomarse y desea operar en corto, es probable que el NASDAQ sea una mejor apuesta, tras un cierre diario por debajo del nivel de 12200.

Rendimiento del Tesoro estadounidense a 2 años

Los rendimientos del Tesoro de EE.UU. subieron la semana pasada, especialmente el rendimiento a 2 años, después de que los datos del IPC y el IPP de EE.UU. mostraran una economía más caliente de lo esperado, aumentando las expectativas de subidas de tasas.

Técnicamente, el gráfico tiene un aspecto muy alcista (bullish): vemos una vela interior alcista casi-doji, seguida de una barra de espiga alcista y, a continuación, dos velas alcistas. El rendimiento terminó la semana bastante cerca de su cierre diario más alto en años, en el 4.729%.

No entraré en una operación larga hasta que tengamos un cierre diario por encima del 4.729%.

Conclusión

Creo que los traders de Forex a largo plazo deberían mantenerse al margen esta semana. Sin embargo, veo una oportunidad de inversión a largo plazo válida en el índice S&P 500, y oportunidades potenciales de trading diario en el par de divisas USD/JPY si persiste la alta volatilidad. También veo una operación larga en el rendimiento del Tesoro estadounidense a 2 años si vemos un cierre diario por encima del 4.729%.

¿Estás preparado para operar con nuestro análisis semanal de Forex? Hemos elaborado una lista de los mejores brókers para operar en Forex con los que merece la pena operar.