Es muy probable que la diferencia entre el éxito y el fracaso en las operaciones con divisas y CFD dependa principalmente de los activos que elija para operar cada semana y en qué dirección, y no de los métodos exactos que utilice para determinar las entradas y salidas de las operaciones.

Por lo tanto, al comenzar la semana, es una buena idea mirar el panorama general de lo que se está desarrollando en el mercado en su conjunto, y cómo tales desarrollos y afectados por los fundamentos macro, factores técnicos, y el sentimiento del mercado. Hay varias tendencias válidas a largo plazo en el mercado en este momento, que podrían explotarse con ganancia. Siga leyendo para conocer mi análisis semanal.

Análisis Fundamental y Sentimiento del Mercado

En mi artículo anterior del 30 de abril escribí que las mejores oportunidades de trading para la semana serían:

- Larga del par de divisas EUR/USD después de una reversión alcista (bullish) en el marco de tiempo H4 rechazando $1.0920. Esto no se produjo.

- Venta del índice NASDAQ 100. Se obtuvo una ganancia del 0.23%.

- Venta del par GBP/USD. Obtuve una ganancia del 0.60%.

Mi previsión produjo una ganancia global del 0.83%, con una ganancia media del 0.28%.

Las noticias sobre los mercados financieros mundiales son actualmente bastante alcistas (bullish), centradas principalmente en la subida de tasas del 0.25% de la Reserva Federal, ampliamente esperada la semana pasada, y en el lenguaje más pesimista (dovish) de su comunicado, que insinúa que es posible que no se produzcan más subidas en este ciclo de endurecimiento. Esto provocó que las tasas a corto plazo fueran más bajas de lo esperado, lo que impulsó el mercado de valores estadounidense y provocó que el USD se vendiera nuevamente, en línea con las tendencias a largo plazo. Sin embargo, el viernes se conocieron unos datos de empleo en EE.UU. considerablemente más sólidos de lo esperado, lo que hizo que la semana terminara con la especulación de que la Fed podría no ser capaz de evitar al menos una subida más en su reunión del mes que viene.

El segundo banco central más importante después de la Reserva Federal, el Banco Central Europeo, también celebró una reunión de política monetaria la semana pasada, en la que subió su tasa principal de refinanciación un 0.25%, como se esperaba, hasta el 3.75%. La Presidenta Lagarde dio a entender que se producirían nuevas subidas.

Los mercados se centrarán ahora en la próxima publicación de los datos del IPC (inflación) de EE.UU. el miércoles, que probablemente arrojarán luz sobre si la inflación subyacente de EE.UU. permanecerá estancada más o menos donde ha estado en los últimos meses, o si ahora está experimentando un descenso más significativo.

Los datos más importantes publicados la semana pasada fueron:

- Tasas de interés de los fondos federales de EE.UU. y comunicado del FOMC: La subida fue la esperada, pero el comunicado fue más pesimista, dejando entrever la voluntad de mantener los tipos a corto plazo.

- Tasa principal de refinanciación del BCE y declaración de política monetaria: La subida fue la esperada y el Banco dio a entender que habría más subidas de tasas en el futuro.

- Cambio en el Empleo No Agrícola de EE.UU.: Se crearon 253.000 nuevos puestos de trabajo netos (frente a los 181.000 previstos) y la tasa de desempleo cayó al mínimo de varias décadas del 3.4%, mientras que los ingresos promedios por hora aumentaron un 0.5%, cuando sólo se esperaba un 0.3%. Estos datos tan sólidos sobre el empleo ponen en entredicho la idea de una pausa en la subida de tasas por parte de la Reserva Federal en estos momentos.

- El Banco de la Reserva de Australia subió por sorpresa las tasas de interés un 0.25%, lo que dio un fuerte impulso al ólar australiano. Este es otro dato que pone en duda la idea de una pausa en la subida de tasas por parte de la Fed.

- IPC suizo (inflación): La cifra fue inferior a la esperada, ya que los precios se mantuvieron sin cambios con respecto al mes anterior, mientras que se preveía un aumento del 0.2%.

La semana pasada se publicaron otros datos clave:

- Ofertas de empleo JOLTS en EE.UU. - ligeramente por debajo de lo esperado, lo que sugiere un ligero enfriamiento de la economía.

- Los datos del PMI manufacturero ISM de EE.UU. fueron algo mejores de lo esperado.

- Tasa de desempleo de Nueva Zelanda: Se mantuvo en el 3.4%, aunque se esperaba que subiera al 3.5%.

- Solicitudes de subsidio de desempleo en Estados Unidos: los datos se aproximaron a las expectativas.

- Tasa de desempleo canadiense: Se mantuvo en el 5.0%, aunque se esperaba que subiera al 5.1%.

Lo que Viene en la Semana: Del 8 al 12 de Mayo

Es probable que la semana que viene los mercados registren un mayor nivel de volatilidad que la semana pasada, debido a la publicación de los datos del IPC estadounidense, de gran importancia. Los datos clave de esta semana son, por orden de importancia

- Datos del IPC (inflación) de EE.UU.

- IPP de EE.UU.

- Informe oficial sobre tasas y política monetaria del Banco de Inglaterra

- Solicitudes de subsidio de desempleo en EE.UU.

- Datos del PIB británico

- Sentimiento del consumidor preliminar en EE.UU.

- Expectativas de inflación en Nueva Zelanda

El lunes será festivo en el Reino Unido y Francia.

Análisis Técnico

Índice del Dólar Estadounidense

El gráfico de precios semanales muestra que el índice del Dólar estadounidense volvió a caer la semana pasada en línea con su tendencia bajista (bearish) a largo plazo, aunque la volatilidad de la semana se mantuvo relativamente baja.

La vela semanal es una pin bar bajista que presenta el cierre semanal más bajo visto en más de un año. Esta acción del precio a menudo significa la continuación de la tendencia cuando está en tendencia como lo es aquí, lo que sugiere que veremos una nueva caída durante la próxima semana.

Es probable que el USD continúe cayendo durante la próxima semana, aunque mucho dependerá de la publicación de los datos del IPC (inflación) de EE.UU. este miércoles. Si los datos muestran una caída significativa, podríamos ver una fuerte caída del USD, ya que tiene mucho margen de caída si consigue situarse por debajo de su actual zona de inflexión alcista histórica.

Índice NASDAQ 100

Vimos una pequeña subida en la cotización del índice NASDAQ 100 durante la semana pasada. El panorama aquí es muy alcista (bullish), por varias razones:

- Vemos que la vela semanal que acaba de cerrar es una pin bar alcista.

- La vela semanal cerró cerca de su precio máximo.

- La mecha inferior de la vela semanal volvió a rechazar una zona cercana al nivel de soporte que había identificado en 12861.6.

- La vela semanal volvió a hacer su cierre semanal más alto desde agosto de 2022, lo que demuestra que tenemos una situación de ruptura alcista (bullish), así como una tendencia alcista válida a largo plazo.

No hay niveles de resistencia clave hasta 13735, por lo que el precio tiene margen para subir.

El índice NASDAQ 100 sigue pareciendo una compra.

Top Brokers de Forex en línea

EUR/USD

El par de divisas EUR/USD imprimió una vela doji bajista (bearish), que suele significar indecisión, que rechazó el nivel de resistencia clave identificado en $1.1089.

El panorama técnico es mixto. Los factores alcistas son la válida tendencia alcista a largo plazo, y el precio de cierre semanal muy cerca del máximo de 10 meses de la semana anterior, también por encima del gran número redondo en $1.1000. También es un hecho que a este par de divisas le gusta hacer profundos retrocesos dentro de las tendencias.

Sin embargo, los argumentos alcistas se ven un poco debilitados por la fuerte resistencia por debajo de $1.1100, que parece mantenerse firme de nuevo. Los osos también pueden argumentar que el doble techo con el doji semanal sugiere que a pesar de la debilidad del USD, el precio aquí no quiere subir, a pesar de la suba la tasa del BCE y el lenguaje relativamente agresivo (hawkish) sobre futuras subas en su comunicado de política de la semana pasada.

A pesar de estas señales bajistas y del hecho de que la Libra Esterlina, correlacionada positivamente, está superando al Euro, sigo dispuesto a entrar en una nueva operación larga si conseguimos un rebote en un nivel de soporte clave.

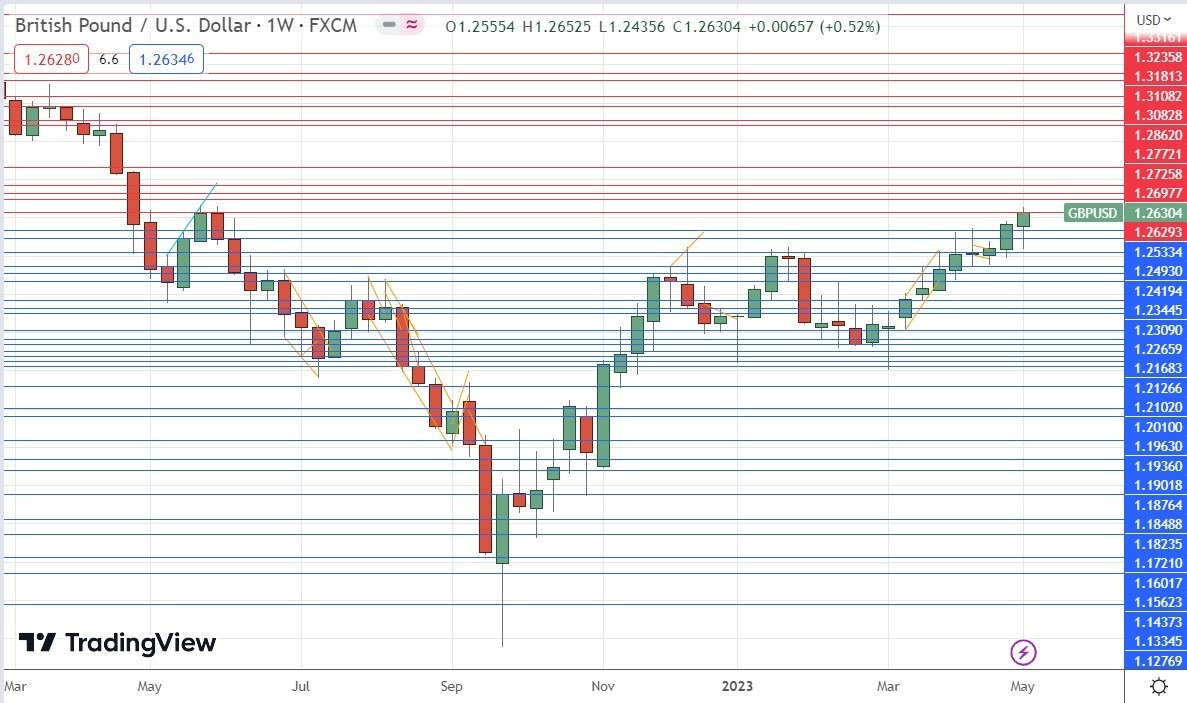

GBP/USD

El par de divisas GBP/USD subió lenta pero firmemente para lograr su noveno cierre semanal al alza consecutivo y alcanzar un nuevo máximo de 10 meses.

Un factor adicional alcista fue que la Libra Esterlina fue una de las divisas principales más fuertes durante la semana pasada.

La Libra Esterlina está destacando como una divisa de tendencia fiable, y a menudo ha desempeñado este papel en el pasado, aunque existen dudas sobre si el Dólar estadounidense está técnicamente preparado para seguir cayendo. Es probable que los datos del IPC estadounidense del miércoles, por debajo de lo esperado, desencadenen una ruptura bajista (breakdown) significativa en el USD.

Otro aspecto a tener en cuenta es la publicación de la política monetaria del Banco de Inglaterra a finales de esta semana, que podría provocar volatilidad en la Libra Esterlina, especialmente si el Banco opta por dejar pasar la suba de tasas del 0.25% que se anticipa.

Sigo siendo alcista en este par de divisas.

Oro

El precio del Oro en términos de USD subió durante la semana pasada para cerrar por encima de $2000 la onza en su cierre semanal más alto desde agosto de 2020. Esto se produjo después de que el precio estuvo muy cerca de igualar su máximo histórico en alrededor de $2.070 el jueves pasado, antes de caer significativamente el viernes.

Vemos una vela semanal en el gráfico de precios a continuación que tiene una gran mecha superior que prácticamente rechazó el precio máximo de todos los tiempos. Estos factores podrían hacer que los toros se muestren cautelosos, pero los toros pueden señalar el cierre semanal relativamente alto por encima del gran número redondo y la persistente tendencia alcista (bullish) a largo plazo.

También vale la pena recordar que, aunque tiende a verse como una cobertura, el precio del Oro está históricamente muy correlacionado positivamente con el mercado bursátil estadounidense. Por lo tanto, cuando vemos que las acciones vuelven a subir, vemos que el Oro también lo hace, lo que podría decirse que hace que este movimiento sea más sólido.

Soy débilmente alcista en Oro, y veo las mejores oportunidades en los retrocesos desde mínimos diarios recientes en plazos más cortos como H4 o incluso H1.

CANE

El ETF de azúcar CANE ha experimentado una subida de más del 40% desde principios de 2023. Tras realizar inicialmente un retroceso bajista (bearish) bastante profundo durante la primera parte de la semana pasada, rebotó para recuperar su llamativo impulso alcista a finales del viernes, con el cierre diario más alto en muchos años cerca de $14.00.

Siempre es difícil predecir dónde podrían invertirse tendencias tan fuertes, pero los toros deben ser conscientes de que el precio ha subido mucho y la tendencia podría verse muy sobreextendida. Por lo tanto, preferiría esperar a una consolidación y posterior ruptura al alza (breakout) antes de entrar en una nueva operación larga aquí.

Es probable que haya niveles de resistencia en $14.25 y en $15.00.

Históricamente, ha merecido la pena operar con nuevos máximos de 6 meses en materias primas, utilizando un trailing stop basado en la volatilidad.

Conclusión

Las mejores oportunidades para operar esta semana son:

- Largas en el par EUR/USD tras una reversión alcista en el marco temporal H4 rechazando $1.0920.

- Largos en el índice NASDAQ 100.

- Largos en el par GBP/USD.

¿Listo para operar con nuestro análisis semanal de Forex? Hemos preseleccionado los mejores brókers de Forex de la industria para usted.