Análisis Fundamental y Sentimiento del Mercado

El 1 de septiembre escribí que las mejores oportunidades de trading para esa semana serían:

- Larga del par EUR/USD tras un cierre diario alcista por encima de $1,1057. Esto ocurrió el miércoles, pero al final de la semana sólo se alcanzó el punto de equilibrio.

- Compra de oro en USD tras un cierre diario por encima de $2.525. No funcionó.

- Largos en el índice S&P 500 tras un cierre diario por encima de 5.668 USD. No se estableció.

Los datos clave de la semana pasada fueron:

- Los datos de nóminas no agrícolas de EE.UU. fueron notablemente inferiores a lo esperado, con sólo 142.000 nuevos puestos de trabajo netos creados el mes pasado, frente a la cifra esperada de 164.000. Este dato fue pesimista para EE.UU. Esto fue negativo para el dólar y para las perspectivas de política monetaria de la Reserva Federal. Sin embargo, los datos sobre los ingresos medios por hora, publicados simultáneamente, mostraron un aumento intermensual del 0,4%, cuando sólo se esperaba un 0,3%, lo que atenuó ligeramente el efecto pesimista. El resultado general de los datos fue una caída del dólar y de los rendimientos de los bonos del Tesoro. Los mercados esperan ahora que la Reserva Federal recorte los tipos un 1%, al menos hasta finales de 2024.

- El Banco de Canadá redujo su tipo de interés un 0,25% por tercera reunión consecutiva, del 4,50 al 4,25%. El recorte era ampliamente esperado, y el Banco se reservó la posibilidad de nuevas reducciones si la inflación seguía siendo moderada.

- El único otro dato destacable fue el IPC suizo (inflación), que no mostró cambios intermensuales, mientras que se esperaba un aumento del 0,1%. Esto sigue la tendencia de la mayoría de los países del G20, que muestran una caída de la inflación más rápida de lo esperado, lo que a nivel mundial es una tendencia pesimista para la política monetaria.

- Las divisas de materias primas, como el dólar australiano y el neozelandés, y las materias primas en general (sobre todo las blandas) tuvieron una semana difícil, ya que los mercados se vieron sacudidos por vientos fríos de aversión al riesgo. El gran ganador de la semana fue el yen japonés, seguido del franco suizo, otro refugio tradicional. El dólar estadounidense terminó la semana a la baja tras los datos de las NFP, más débiles de lo esperado.

- Los mercados bursátiles registraron fuertes pérdidas, especialmente los valores tecnológicos.

Top Brokers de Forex en línea

La semana que Viene: del 9 al 13 de Septiembre

Será una semana un poco más lenta en cuanto a datos, pero incluye más datos importantes, y se espera que los más importantes de esta próxima semana sean:

- Datos del IPC de EE.UU. - este evento es actualmente la publicación mensual de datos más importante en el mercado de divisas.

- IPP DE EE.UU.

- Tipo principal de refinanciación y declaración de política monetaria del Banco Central Europeo - se espera que el BCE recorte su tipo oficial del 4,25% al 3,65%.

- PIB DEL REINO UNIDO

- Solicitudes de subsidio de desempleo en EE.UU.

- Solicitudes de subsidio de desempleo en el Reino Unido (variación del número de solicitantes)

Previsión Mensual Septiembre 2024

Pronostiqué que el par de divisas EUR/USD se revalorizaría durante el mes de septiembre. El rendimiento de mi pronóstico hasta ahora es el siguiente:

Previsión Semanal 8 de Septiembre de 2024

La semana pasada, no hice ninguna previsión semanal, ya que no había ningún grupo grande de cruces de divisas con un movimiento direccional inusualmente grande, que es la base de mi estrategia de trading semanal.

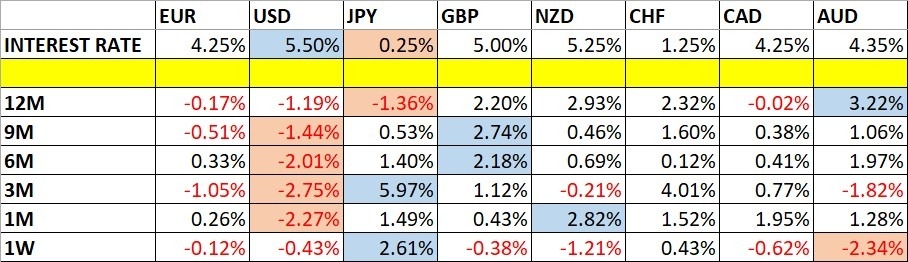

Esta semana, vuelvo a no dar ninguna previsión semanal, ya que aunque 6 cruces de divisas fluctuaron en valor más de un 2%, sólo me gusta operar cuando lo han hecho al menos 7. Las probabilidades de que se produzcan retrocesos rentables son mayores cuando muchos cruces tienen movimientos de precios anormalmente grandes. Ahora la volatilidad se centra únicamente en el yen japonés.

- La volatilidad direccional en el mercado de divisas aumentó la semana pasada: el 56% de los pares de divisas y cruces más importantes fluctuaron más de un 1%.

- La semana pasada, el dólar australiano fue la divisa más fuerte, mientras que el yen japonés volvió a ser la más débil.

Puede operar con estas previsiones en una cuenta de Forex trading real o cuenta Demo Forex.

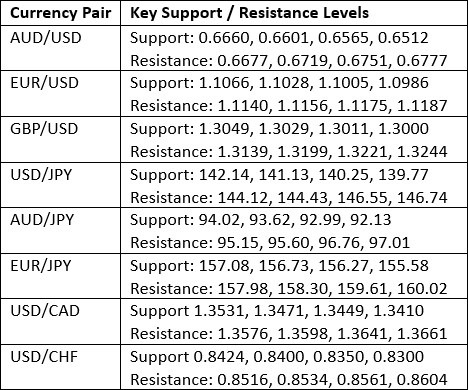

Niveles clave de Soporte / Resistencia para pares Populares

Análisis Técnico

Índice del dólar Estadounidense

El índice del dólar estadounidense imprimió una vela bajista la semana pasada, aunque con una mecha significativamente más baja, lo que sugiere que el impulso bajista puede no ser fuerte. El precio está por debajo de los niveles de hace tres y seis meses, lo que sugiere una tendencia bajista a largo plazo en el billete verde. Recientemente, el precio rompió por debajo del patrón de triángulo de consolidación a largo plazo, lo que fue una señal bajista significativa.

El panorama general es bajista, pero es probable que la cotización se consolide hasta la publicación el próximo miércoles de los datos del IPC (inflación) estadounidense. Los datos de la semana pasada sugieren que la economía estadounidense es un poco más débil de lo esperado, y ahora se espera que la Reserva Federal de EE.UU. recorte los tipos en un 1% antes del comienzo de 2025.

Esta semana, soy cautelosamente bajista en el dólar estadounidense debido a la tendencia bajista.

EUR/USD

El par de divisas EUR/USD terminó la semana con una vela superior, pero mirando el gráfico de precios de abajo, es difícil decir que parece alcista - pero para este par de divisas, que es propenso a profundos retrocesos, todavía podría serlo. Sin embargo, esa gran mecha superior es desalentadora para los alcistas.

El precio se mantiene dentro de una tendencia alcista válida a largo plazo.

Al igual que la semana pasada, creo que una operación larga aquí sigue siendo una buena posibilidad, siempre que sobreviva el nivel de soporte más cercano en 1,1066 $.

Mucho dependerá de los datos del IPC de EE.UU., de la declaración de política monetaria y de la probable bajada de tipos del Banco Central Europeo, prevista para finales de esta semana. Es probable que estos acontecimientos provoquen cierta volatilidad, ya que ambas divisas del par se ven directamente afectadas.

USD/JPY

El par de divisas USD/JPY sigue estando en el centro del mercado de divisas moderno y sigue mostrando un alto nivel de volatilidad en el rango.

El yen fue la divisa más fuerte de las principales hace dos semanas, y lo ha vuelto a ser esta semana. Hay dos buenas razones para la fortaleza del yen japonés:

- Los mercados temen cada vez más una recesión, especialmente en EE.UU., lo que ha provocado una huida hacia los activos refugio. Dado que la política monetaria del dólar estadounidense es cada vez más pesimista, el yen japonés se ha convertido en la principal moneda refugio (el franco suizo también es fuerte por la misma razón).

- El Banco de Japón se ha alejado con decisión de su anterior política monetaria ultralaxa tras años de tipos de interés negativos, lo que ha hecho pensar que el yen seguirá avanzando.

- La vela de la semana pasada fue muy bajista: fue relativamente grande y el precio cerró muy cerca del mínimo de su rango. Fue el cierre semanal más bajo visto en más de ocho meses, y el precio está muy cerca de un mínimo de ocho meses.

Veo este par de divisas como una venta.

USD/CAD

Esperaba que el par USD/CAD tuviera un soporte potencial en $1.3471.

El gráfico de precios H1 a continuación muestra cómo la acción del precio rechazó este nivel de soporte con una barra horaria muy grande y muy alcista, marcada por la flecha hacia arriba en el gráfico de precios a continuación. Este rechazo se produjo justo al comienzo de la superposición de las sesiones de Londres / Nueva York, que a menudo puede ser un buen momento para retrocesos como estos en el dólar estadounidense.

Hasta el momento, la operación ha generado un beneficio de algo menos de 2 a 1.

Todas las divisas de materias primas están débiles, y el dólar canadiense no es una excepción, aunque sigue siendo notablemente más fuerte que el dólar australiano y el neozelandés. La tendencia bajista del petróleo ayuda a arrastrar al Loonie, ya que el crudo WTI alcanzó la semana pasada un nuevo mínimo de un año.

XAU/USD

El oro en dólares lleva semanas subiendo en una tendencia alcista a largo plazo. En las últimas semanas, ha rechazado el cielo azul por encima de la gran cifra redonda de 2.500 dólares al menos cinco veces. Esto es una señal bajista a pesar de la tendencia alcista a largo plazo y los recientes máximos históricos.

La semana pasada, el precio tocó brevemente un nuevo máximo histórico, pero si observamos el gráfico de precios semanal que aparece a continuación, podemos ver que la vela de la semana pasada fue la tercera vela indecisa consecutiva y el segundo doji dentro de esa formación de tres velas. Esto indica indecisión en el mercado.

El retroceso bajista desde el máximo histórico aún es poco profundo, por lo que podría ser demasiado pronto para ir en corto, especialmente si el precio sigue encontrando soporte en los $2.494.

Algo a tener en cuenta es si el precio vuelve a ser fuertemente alcista y supera con decisión el máximo histórico. Esto podría ser una señal alcista decisiva después de los cinco rechazos, sugiriendo que una nueva entrada en largo podría ser una excelente operación.

Veo el oro como compra si conseguimos un cierre diario esta semana por encima de los $2.525.

NASDAQ 100 Index

El índice NASDAQ 100 cayó con fuerza la semana pasada, en la que fue una de sus peores semanas de los últimos tiempos. El gran tamaño de la vela bajista y el hecho de que cerrara justo en el mínimo de su rango son señales bajistas.

Los mercados están firmemente en modo de aversión al riesgo y es probable que sigan así hasta que haya más claridad sobre las perspectivas de un aterrizaje suave de la economía estadounidense. Los datos del IPC de EE.UU. que se publicarán esta semana proporcionarán probablemente una pista al respecto o incitarán a la Reserva Federal a aclarar sus intenciones.

La cotización aún no está muy lejos de su máximo histórico, pero parece que la tendencia alcista del mercado bursátil, especialmente en el sector tecnológico, podría haber llegado a su fin.

Sin embargo, creo que es demasiado pronto para tomar posiciones cortas, ya que en los mercados bursátiles es una empresa arriesgada.

El precio está asentado sobre dos niveles de soporte clave y no ha roto los niveles de una reciente barra alcista. Por lo tanto, los osos no deberían abrir nuevas operaciones en corto aquí.

Rendimiento del Tesoro Estadounidense a 2 años

Conclusión

Veo las mejores oportunidades de trading esta semana como:

- Largas en el par EUR/USD tras un rebote alcista desde 1,1066 dólares.

- Comprar oro en dólares tras un cierre diario por encima de los 2.525 dólares.

- Corto en el par USD/JPY.

- Corto en el rendimiento del Tesoro de EE.UU. a 2 años.

¿Listo para operar con nuestra previsión semanal de Forex? Hemos elaborado una lista de los mejores brokers de Forex.